走出去智库观察

特朗普总统访华,万众瞩目。

根据媒体报道,在两国元首的正确引领下,11月8日-9日,中美两国企业签署的经贸合作金额达到2535亿美元,其中石油类相关超1200亿美元。这既创造了中美经贸合作的纪录,也刷新了世界经贸合作史上的新纪录。

走出去智库(CGGT)注意到,尽管此刻中美能源领域的合作协议细节尚未对外界披露,但随行特朗普总统出访的美国29家企业中,能源企业及相关官员阵容强大,10位与能源有关,其中6位直接与天然气(LNG)有关,他们是:

切尼尔能源公司(美国第一个LNG出口终端开发商)

Delfin中游LNG公司

德克萨斯LNG公司(德克萨斯是美国LNG重要产地)

Freepoint大宗商品投资交易公司

阿拉斯加天然气管道开发公司的高管

阿拉斯加州州长(阿拉斯加是美国LNG重要产地)

走出去智库(CGGT)认为,有理由高度关注特朗普总统本次访华的达成的能源合作成果,以及合作为全球LNG市场供需格局带来的影响。

自2016年巴拿马运河扩建后,亚洲大型船舶可以直达美国东部港口,缩短了美国墨西哥湾沿岸到亚洲关键市场的运输时间。巴拿马运河扩建对当前中美能源合作方向具体有何影响?今天,走出去智库(CGGT)刊发特约研究员余海舰的分析文章,供关注中美能源合作的企业家和投资者参考。

要 点

1、美国页岩气革命的影响力不仅在美国本土,还将会通过巴拿马运河到达和影响亚洲及至全球天然气LNG市场。

2、由于美国所有在建液化天然气液化站都位于美国东海岸墨西哥湾附近,德州LNG到达东北亚地区的运输在经过新巴拿马运河的行程大约为20〜25天,运输时间大幅缩短。

3、亚洲主要的天然气进口国当中,除了印度因为地理位置,巴拿马运河与苏伊士运河对它的作用更小而没有影响力外,特别是东北亚国家和地区,天然气进口格局将发生深远的变化。

正 文

文 / 余海舰

2017年11月8日,美国总统特朗普首次访华。随行代表团的29位企业高管和政府官员中,有10位与能源相关,其中有6位与天然气相关,包括美国第一个LNG出口终端开发商切尼尔能源公司、Delfin中游LNG公司、得克萨斯LNG公司、Freepoint大宗商品投资交易公司、阿拉斯加天然气管道开发公司的高管,以及阿拉斯加州州长。

这次特朗普来访中美或将签署数百亿美元的经贸和投资协议,能源合作将是重中之重,它将推动美国LNG向中国出口,这对于特朗普平衡对华贸易逆差有举足轻重的作用,将为中国向美国出口钢铁和轮胎减少美国双反压力。而且在3个月前特朗普访问波兰时,也大力向波兰政府推广美国LNG。

2016年2月,随着奥巴马总统解禁令的生效,美国Sabine Pass LNG由“Asia Vision”(亚洲展望)号船出口了美国第一船LNG。同年6月巴拿马运河扩建工程完工,美国页岩气革命的影响力不仅在美国本土,还将会通过巴拿马运河到达和影响亚洲及至全球天然气LNG市场。

相比起其他化石燃料,天然气是单位热量碳排较少,高效清洁、利用率高的优质能源。不过,天然气生产区域分布非常不均。随着巴黎气候协定的开始执行,每个国家在参与全球气候变暖治理的同时也需要保持经济增长,这就要求未来分布不均的天然气将需要通过管理或LNG两种方式,增加贸易量,实现天然气资源丰富国和贫瘠国的能源资源平衡和安全供应。

上述巴黎气候协定安排符合我国“一带一路”倡议的“设施联通”“贸易畅通”的基本精神。国家间通过“一带一路”倡议开展能源合作,可以切实解决各个国家对经济发展和环保日益增长的美好需求和能源分布“不平衡不充分”的新的矛盾,打造和谐美好的“能源和环保命运共同体”。

目前,全球的LNG产能正在迅速扩建的地区主要集中在美国,澳大利亚两个地区。预计到2020年全球LNG产能将达到1亿吨。此外北美,俄罗斯和东非也有很多规划中或完成规划的以及在建的LNG项目。

在本文中,基于全球中期和长期的天然气LNG供需前景,重点分析美国油气出口禁令解除以及巴拿马运河扩建完成后,美国页岩气革命怎么以LNG的方式对亚洲乃至全球市场的影响前景。

全球LNG产能发展现状

目前LNG的生产能力正在大幅扩张,主要集在澳大利亚和美国。

由于在2014年油价下跌前决定投资的大型液化天然气项目开始运营,预计2017年后投产的在建项目总量约为1.05亿吨。因此,全球的液化天然气供应来源也发生了巨大的变化,到目前为止,卡塔尔压倒性的占据了1/3的份额,到2020年,澳大利亚将成为世界最大的生产国,预计今后澳大利亚(8600万吨/年),卡塔尔(7700万吨/年)和美国(约7000万吨/年),将超过全球1/2(约4.5亿吨)。

中短期LNG投产和供需

虽然液化天然气的供应处于大规模扩张阶段,但由于中国经济增速以及天然气利用基础设施的发展不平衡、不充分,中国对天然气的需求增长低迷。

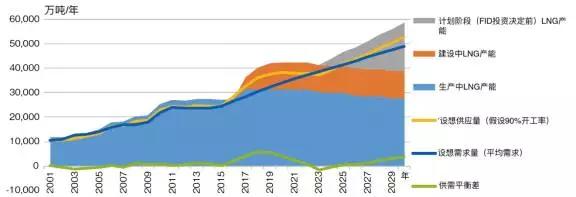

2018年全球LNG在建项目相继完工投产,预计2018年全球LNG产能会超过6000万吨。(见图1)

(图1 ,未来几年全球LNG产能供需平衡趋势图,数据来源世界LNG进口国协会)

另一方面,鉴于长期LNG需求增长前景,除非有新的LNG项目上马,到2023年后需求将大于供应,适当的时机,可以考虑投资建设新的LNG项目。

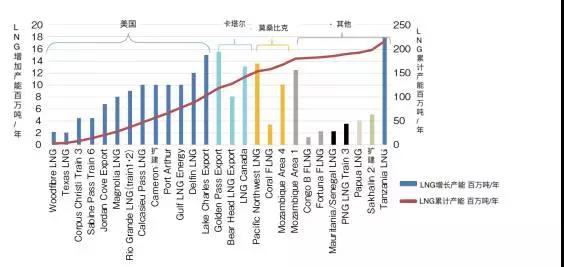

(图2 ,全球主要在建LNG项目以其产能)

目前在建的LNG项目主要分布在北美,东非,俄罗斯等,已经通过FID(Final investment decision,最终投资决定)新LNG项目也已经估计超过200万吨/年(见图2)。

但由于受油价持续低迷和需求前景不明朗的影响,买方难以签订长期合同,最终的投资决策会否落地还有待观察。比如印度尼西亚东固LNG扩建项目和美国厄尔巴岛LNG项目在2016年通过最终投资决策后,却只有两列LNG train进入了建设阶段。

未来,由于建设意外拖延、需求增加、供应困难等,供需平衡可能打破。除非是突然出现需求增加/供应的“黑天鹅”,LNG投资决策者在未来4到5年的交货期内,需要为LNG现货市场采购价格上涨的风险做好准备是至关重要的。

北美LNG 出口及巴拿马运河扩建

美国天然气供需及北美天然气贸易

美国本土陆上常规类型的天然气区块老化以及产量减少,面临着需要从外部增加天然气供应,因此美国从2000年开始大量建造LNG接收码头。

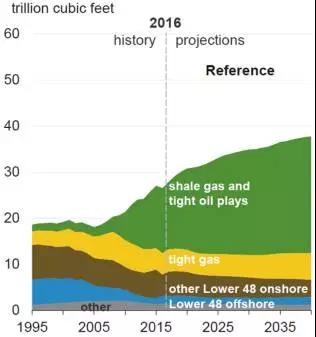

在此之后随着美国本土公司水力压裂和水平钻井技术突飞猛进,页岩油气革命爆发,美国国内的天然气H/H价格从2008年平均8.86美元/百万Btu降至2015年2.62美元/百万Btu。

最初,美国能源部对天然气出口持谨慎态度,主因是担忧会导致国内天然气价格上涨。后来,美国能源署在对天然气全产业价值链进行分析后,认为天然气出口其他国家的收入和液化处理服务费的资金转移,有益于美国本土经济发展,所以决定无论是自由贸易协定(FTA)的缔约方或非缔约方的,都允许美国本土公司出口LNG。

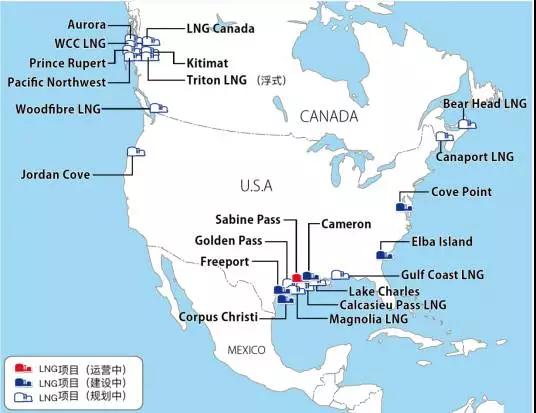

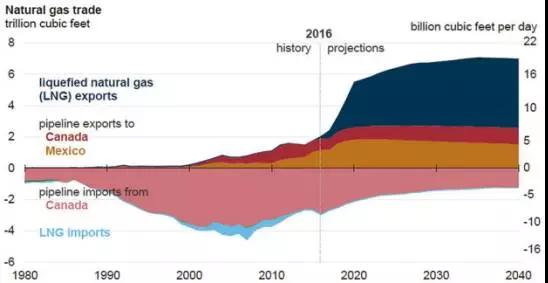

在2017年美国能源信息局(EIA)发布的“年度能源展望2017”中,由于对墨西哥管道出口天然气的开始(见图5),2020年美国将成为天然气净出口国(见图3)。预计到2020年北美(美国和加拿大)会建成6大LNG出口基地(见图4),产能将达到7000万吨/年。

(图3,美国天然气供应需求趋势,来源EIA)

(图4,北美LNG项目运营,建设和规划图)

(图5,美国对加拿大和墨西哥周边国家天然气贸易量趋势图,来自EIA)

巴拿马运河扩建对美国LNG的影响

巴拿马运河的扩建工程始于2007年9月于2016年6月26日完工。在原来的计划中,1914年打通的巴拿马运河在运营100周年之际,完成扩建项目。但由于额外成本负担使建设延迟了2年完工,巴拿马运河扩建因为延迟完工正好赶上美国LNG出口许可放开的时间点。

(图6:巴拿马运河最窄闸门扩建前后通航能力对比,作者整理)

第一艘通过扩建后的巴拿马运河的美国LNG船 “Maran Gas Apollonia”号于2016年7月25号通过后,又于2016年8月21日到达中国海洋石油公司(CNOOC)广东深圳大鹏液化天然气接收基地,这是极具象征性意义的美国第一艘通过扩建后的巴拿马运河到达亚洲市场的LNG船。

新的航线为美国LNG出口大大减少了运输成本和时间。目前,由于美国所有在建液化天然气液化站都位于美国东海岸墨西哥湾附近,德州LNG到达东北亚地区的运输在经过新巴拿马运河的行程大约为20〜25天,运输时间大幅缩短。

虽然行驶的速度、天气海况变化较大、燃油单价、假定租船费用等,就日本而言,通过巴拿马运河的成本比通过苏伊士运河与好望角来说,缩短和减少运输距离来降低燃料成本在船舶的有效利用方面具有成本优势。

未来,亚洲主要的天然气进口国当中,除了印度因为地理位置,巴拿马运河与苏伊士运河对它的作用更小而没有影响力外,特别是东北亚国家和地区,天然气进口格局将发生深远的变化。(见图7)

(图7:东北亚天然气进口贸易格局)

美国LNG对市场的影响

目前天然气LNG进出口平衡

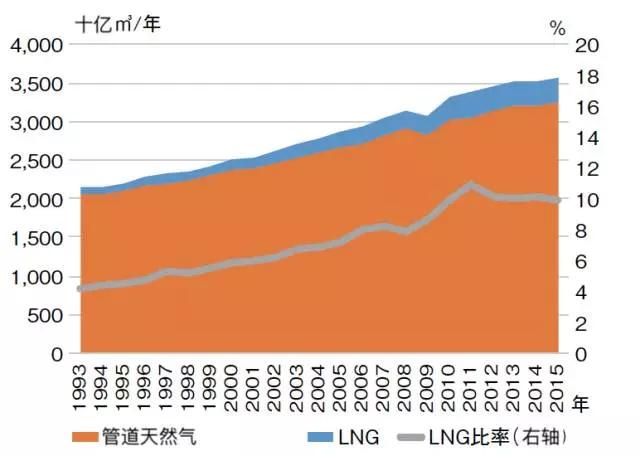

随着LNG技术生产和运输技术进步并投入实际使用,LNG交易的增长主要是在日本、韩国和中国三个东北亚地区国家,天然气管道主要是在大陆国之间建设。1960年代LNG诞生以来,LNG占天然气总需求的比例一直在上升,但是还是占总的天然气贸易的10%左右。

(图8:LNG占天然气总需求比例)

对东北亚国家来说,LNG的进口主要是从天然气资源丰富的中东国家通过霍尔木兹海峡马六甲海峡到达目的港,如卡塔尔、沙特阿拉伯·阿联酋等中东国家。而LNG供应相对稳定的是澳大利亚,马来西亚等离东北亚距离近的国家和地区。根据地区位置,天然气和液化天然气的平衡情况,进出口情况也大不相同。

俄罗斯主要通过天然气管道出口到欧洲,并从萨哈林向亚洲出口LNG。

除区域生产外,中国还从澳大利亚卡塔尔进口LNG,而从缅甸和土库曼斯坦进口的天然气则是通过管线进口。

对印度来说,除了在该地区生产天然气之外,还得从卡塔尔进口LNG。

在美国,该地区的生产和消费基本平衡,包括与加拿大和墨西哥的管道交易。由于未来页岩气产量增加,预计墨西哥和液化天然气将出口到每个国家。

在欧洲,本土天然气生产量在下降,特别是荷兰,挪威,英国等国家产量已经下降了一半的地区生产进口的天然气主要的是从俄罗斯,阿尔及利亚以管道的方式,又及从卡塔尔以LNG的方式进口。

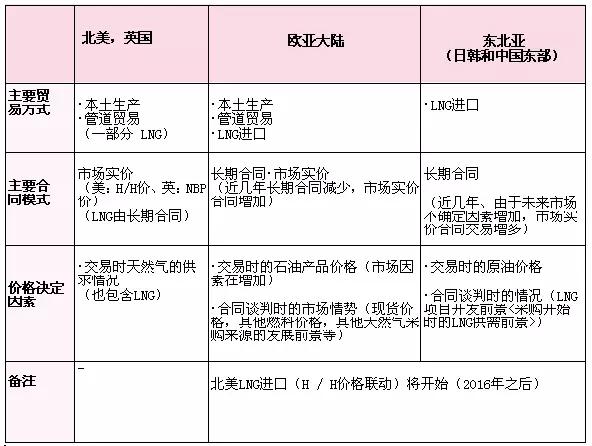

天然气和LNG价格机制

天然气的定价机制在于石油产品的价格(燃料油,煤油等),有竞争力的燃料来确定天然气价格,消费者选择天然气或石油取决于更好的价格优势。

俄罗斯需要维护传统定价系统,通过通货膨胀和原油价格飙升,以及近期的天然气交易市场的下滑,天然气价格的变化需要重新谈判。

北美出口的LNG,与一般的LNG业务形式(上游权益所有者进行LNG业务和出售)不同,采购原料气的公司是将液化服务委托给液化商(上游利益持有者除外)的形式进口。目的地基本不受限制,也可根据供需情况预测短期和现货市场的流入来决定价格。特别是在东北亚,主要基于长期合同的定价方式主要与石油价格挂钩,但在北美LNG出口开始时,美国的亨利枢(H/H)价格指数等指标也将多元化。

北美LNG对价格的影响

自美国页岩气革命以来,美国天然气价格在下跌2美元/百万Btu至3.5美元/百万Btu,相当于日本液化天然气价格的三分之一,与原油价格挂钩。再加上其液化成本(主要是设施的建设和运营,约3美元/百万Btu)以及到亚洲的运输费用(1.1至2.6美元/百万Btu)均基于成本型液化天然气这成了LNG价格。

(图9:基于不同地区天然气和LNG定价机制对比)

结语

页岩气LNG自2016年第一批从美国萨宾帕斯基地出口,并扩大巴拿马运河的开通以来,已经影响市场环境的未来发展方向。需要从供应量、供应商和价格的角度重新评估美国液化天然气对未来天然气和液化天然气市场的变化。

从供应量来看,美国大陆的运营和建设项目总计约7000万吨,预计到2020年开始运作。北美和加拿大也有许多项目计划可以在确保收货人的前提下转移到最终的投资决策上。

相比传统的LNG项目,如澳大利亚,俄罗斯,非洲和东部非洲,可以再扩展被启用,如安装和运行美国已经液化的液化厂的基地,以现有的接收终端在市场上采购的原料气,在施工期间,风险和成本方面是优越的。在现货船货的市场环境中,中期存在供应过剩的预期,从长期来看将发挥供应保障世界LNG需求增长的中流砥柱核心作用。

专家简介

余海舰,走出去智库特约能源研究员,中国石油和化学工业联合会国际研究员。从事油气行业,常驻非洲5年。熟悉非洲政治经济体制,海外油气行业情况和市场动态。会多国语言,对油气化工宏观政策有较多研究。