资料图

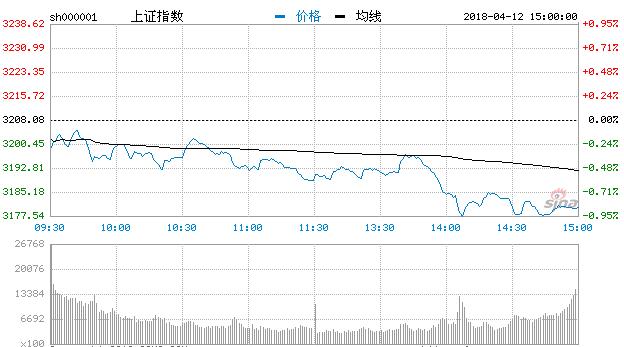

【香港商报网讯】沪指今日低开低走,收盘下跌0.87%,失守3200点整数关口,收报3180.16点。市场成交量萎缩,两市合计成交4285亿元。行业板块多数收跌,保险、海南、无人零售居板块涨幅榜前列,摘帽、视听器材、大飞机居板块跌幅榜前列。

热点板块

临近尾盘,海南股再度受资金追捧,大东海A直线涨停,罗牛山逼近涨停,海峡股份涨近8%,海南椰岛、神农基因等个均涨逾5%。

石墨烯板块午后逆势走强,龙头方大炭素大涨近6%,碳元科技涨4%,宝泰隆、华丽家族、德尔未来小幅拉升。

保险板块强势拉升,香溢融通、民生控股、江苏租赁、陕国投A等四股涨停,熊猫金控、越秀金控等逼近涨停。

消息面

1、以习近平同志为核心的党中央高度重视海南进一步深化改革、扩大开放,寄望把我国最大经济特区办得更好。

2、香港金管局发言人表示,根据联系汇率制度,即使港汇转弱至7.85水平,只要仍然有银行愿意以7.85买港元,银行同业市场仍然可以继续以此价格互相买卖港元。

3、上海金融监管部门结束征求意见,下发了《关于规范在沪银行业金融机构与第三方机构合作贷款业务的通知》。

4、财政部:5月1日起在上海等地实施个人税收递延型商业养老保险试点,个人税收递延型商业养老保险试点期限暂定一年。

5、工信部:抓紧研究制定自动驾驶功能测试评价规范,加快部署5G等新一代通信网络。

6、长安汽车拟与腾讯大地通途设合资公司,从事车联网平台开发等。

7、泰禾集团与中国长城资产签署战略合作协议,将在资产经营管理、产业投资并购等领域合作。

8、4月12日,由天津港集团公司、中国重汽集团公司和天津主线科技公司三方携手打造的全球首台无人驾驶电动卡车在天津港开启试运营。

机构观点

大同证券:沪指短线或继续向上

大同证券分析师刘云峰表示,今年的博鳌亚洲论坛传出的关于改革开放进一步推进的相关举措密集,且多与经济、金融、资本市场密切相关,很多还超出预期,因此对股市相关板块有直接影响。

因此刘云峰表示,虽然博鳌亚洲论坛即将结束,但结合今年是改革开放40周年,以及高层多次表示改革开放不会止步只会扩大,因此今年改革开放相关政策、举措超预期对股市的影响应当引起重视,尤其是后续在一些重要时间节点时,建议多研究、把握政策相关受益板块的机会。

操作上刘云峰建议,目前看中美贸易摩擦动向和中国改革开放政策举措推出上投资者难以准确预判,因此资金跟随影响因素变化而导致流动较大,热点切换较快,参与存在一定难度,因此应当选择受益深且持久的。此外,在年报、一季报叠加的财报披露季,应重视业绩变动大甚至超预期的影响,规避绩差的,瞄准业绩确定增长甚至超预期的板块、个股,重点关注前期调整较多的公司。

中泰证券:存量经济时代A股结构性机会凸显

中泰证券首席经济学家兼研究所所长李迅雷表示,围绕改革和开放这两大主题,A股市场将迎来结构性机会。中国经济步入存量时代的迹象日趋明显,存量经济对应的是结构性机会。在存量经济主导下,一方面要把握住行业分化的机会,寻找行业龙头;另一方面要从需求和供给两个维度出发,增配高端消费和高端制造。

李迅雷表示,金融业对外开放包含两个层次,一是体制机制的合作,预计在沪伦通等方面有望形成突破。二是放宽持股比例限制,2017年已经对银行、证券、保险等行业出台了相应的措施,2018年重在政策落地。此外,中国A股实质性纳入MSCI新兴市场指数在即,未来将有海外机构资金流入A股市场,预计短期流入量接近200亿美元;长期看,预计有3500亿美元左右的资金流入。从其他新兴市场的历史经验看,被纳入MSCI一年后,上涨的概率远大于下跌的概率,涨幅平均在20%以上。由于A股市场体量较大,估计涨幅不会那么大,但上涨应该是大概率事件。

李迅雷称,随着境外机构投资者的进一步增加,国内蓝筹股应该更受欢迎,过于强调风格切换并不足取。

海通证券:均衡配置应对市场波动

从近期市场表现看,美股的大幅波动对A股产生一定影响,但回到市场,贸易战暂时趋向平稳后,市场延续反弹拉出三连阳,后市来看以上证50为主的蓝筹板块仍有反弹空间,上方缺口存在回补的可能,但总体看还是处于震荡整理区间,短期内难以摆脱上方压力走出趋势行情,市场主线应该还是在以科技创新为主的价值成长股上面。

梳理今年以来的各板块走势,医药板块无疑是分歧最小,最能形成整体趋势的板块。从三月份市场大幅波动时,创出新高的个股分类来看,以医药板块的居多,另外医药行业ETF的走势也已明确了板块走势,因此这一板块可以作为后市重点关注的目标,此外也继续建议关注5G板块,作为去年科技成长股热点之一的该板块,今年几乎没什么表现,一旦市场找到了触发点,也可能成为后市的一个潜在机会。

最后,鉴于目前市场波动率较高,因此近期操作仍应保持适当仓位,如果市场出现意外大幅下跌可以积极介入。本月是年报和季报的密集披露期,之后市场的关注点有可能会回归价值主线,因此概念炒作或将接近尾声,投资者应更关注所持股票的基本面变化,而避免盲目追捧众多概念。

华安证券:以不变应万变 选股仍需紧跟业绩步伐和行业龙头

华安证券最新研究报告分析认为,对于目前的A股市场,应采取以不变应万变的策略进行布局:即选股仍需紧跟业绩步伐、紧跟行业龙头。

紧跟业绩步伐。首先,业绩决定了市场趋势。其次,业绩也直接决定了市场风格。最后,二季度业绩尤其关键,全球市场利率上行带动实际利率回升,市场估值扩张将让位于业绩改善。同时,也只有业绩才能对冲贸易冲突引发的全球股市风险溢价上升。

紧跟行业龙头。一方面是传统的蓝筹白马,一季度大幅下跌后,总体估值不到15x。集中度提升、成本压力缓解、减税和国际化共同影响下,蓝筹白马业绩改善无法证伪。另外,今年增量资金如养老金、MSCI等配置的重点还是白马股。另一方面,建议关注科技股的龙头。独角兽IPO或CDR回归将加速推进。同时,国家也将通过税收政策扶持芯片、医药、高端制造等国内产生贸易逆差较大的领域。

至于市场风格,华安证券建议短期内均衡配置,4-5月将进入风格决断期,一季度宏观数据表现和业绩是关键变量。

申万宏源:短期市场出现积极变化 价值股有修复需求

在经济和上市公司业绩增长方面出现了一些积极变化,4月市场仍将保持活跃。我们对整个二季度市场的判断是“余波未平,持续震荡”,主要取决于两个“慢变量”:一是大类资产配置角度,在通胀预期缓慢升温叠加经济有韧性的宏观组合下,权益资产的性价比可能逐步下行;二是股票定价角度,在盈利增速下行叠加无风险利率下行空间受限的分子分母组合下,股票估值继续提升将面临压力。“慢变量”决定市场中期趋势,但短期市场出现了一些积极变化:一是3月PMI超预期,说明开工复产之后需求正在释放,信心开始回归,市场上修4月经济增长预期;二是中小创公司披露的一季报业绩预告趋好。截至3月31日,中小板共有440家公司披露了一季报业绩预告,这部分公司2017年三季度净利增长33%,2017年四季度净利增长34%,而2018年一季度净利增速升至47%。创业板共有263家公司披露了一季报业绩预告,这部分公司2017年三季度净利增长33%,2017年四季度净利增速回落至28%,而2018年一季度净利增速又升至54%。成长性行业公司有业绩支撑,是市场持续保持活跃的重要基础。

成长板块相对价值股的超额收益有过度演绎迹象,短期价值股存在内在修复需求。2018年我们看好成长股,主要有四个逻辑:(1)成长股2018年一季报业绩大概率好于2017年年报。(2)中小创公司的长期展望向好,成长股业绩增长前景乐观。(3)从相对业绩趋势角度来看,创业板相对于主板非金融公司的业绩增长趋势占优。(4)机构投资者对于中小创的配置仍处于低位,换仓过程还没有完成。认同长期趋势,但也要认识到成长板块相对价值股的超额收益有过度演绎迹象,短期价值股有内在修复需求:(1)创业板相对沪深300的强势股占比在4月3日达到了91.28%,短期成长板块相对价值股的超额收益演绎得非常充分。(2)目前国防军工、计算机和医药生物等板块的扩散指标处于相对高位,而银行、非银金融、采掘、钢铁和房地产等行业的扩散指标处于相对低位。在短期市场出现积极变化情况下,我们认为4月份价值股将出现反弹,房地产、建材和钢铁是主要进攻方向,而成长股将出现分化,有基本面支撑的细分领域龙头将成为主线。

业绩有望逐季抬升的行业值得重点关注。2018年A股公司的整体业绩趋势是一季度出现高点,之后可能出现波动,所以业绩增速有望逐季抬升品种必然是稀缺的,值得重点关注,包括医药生物、国防军工、银行、商贸和纺织服装龙头,以及建筑装饰行业中的专业工程和生态园林等方向。

兴业证券:更可能呈现结构性行情

在不确定因素影响下,近期全球市场均出现波动,对于二季度市场,投资者需要关注:1)不确定因素持续演绎,从而影响相关行业的盈利预期。2)美国加息、海外股市波动加大等外部变量或将持续影响A股市场环境和风险偏好。3)金融去杠杆继续推进,流动性预期出现波动。4)年报披露期密切关注业绩不达预期,尤其是市场预期过高或机构仓位过重的个股或板块。综合来看,我们判断市场或难以出现整体性上涨走势,而更可能呈现结构性行情。

短期波动不改“大创新”主线。短期市场将以震荡为主,我们继续看好政策面转暖叠加估值去泡沫后“大创新”行业的投资机会:1)相关不确定因素凸显了我国支持发展相关高端技术行业的必要性和紧迫性,“大创新”行业有望持续获得政策支持而得以迅速发展。2)政策暖意更加明确,比如鼓励支持“独角兽”企业上市、中概股发行CDR等。此外,近日四部委发文定向减免集成电路企业所得税,国务院办公厅发布《关于改革完善仿制药供应保障及使用政策的意见》。3)机构对“大创新”行业在仓位结构上仍有提升空间。

具体来看,建议关注电子(消费电子和半导体产业链)、通信(5G)、军工、机械(细分子行业的核心龙头企业)、创新药(政策变革推动创新药从中国逐步走向全球)、电动车(消费升级驱动下电动汽车产业将从政策驱动向内生驱动过渡)等领域。主题投资方面,建议关注网络安全、人工智能等品种。