当不少海外车企已经公布2018年第一季度报的时候,国内诸多公司才刚刚发布了2017年年报。

什么?你说国内车企2017年利润数字在两个月前就知道了?那是一份未经最终审核的简版预告,有些公司甚至只发布了利润预期而没有营收,最终实际数字可能存在差距。如果要进行完整而可靠的对比,非要等年报公开不可。

终于,最后一批年报在4月底浮出水面。销量微增长成为2017年中国车市的基调,但周期性波动的本质已经让人波澜不惊。未来随着汽车社会的成熟和转型,新能源、智能化等新方向将再释放一波需求,市场潜力仍可期待。2017年各大车企的财务业绩也就成为未来行业的重要提示。

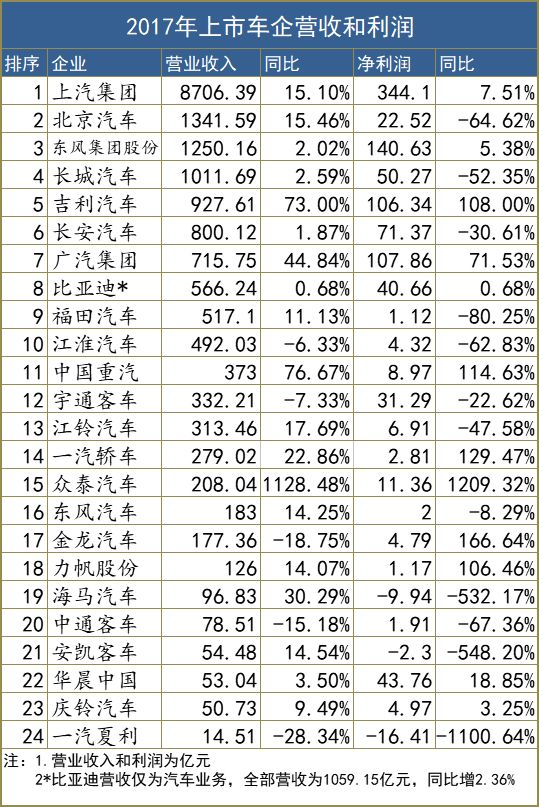

从乘用车翘楚上汽集团,到商用车巨头中国重汽,《每日汽车》统计了24家上市整车企业的业绩,就营业收入、利润、销量等各个维度进行横向分析。数据会说话,哪怕不着一句评论,一个个数字并列而居时便有了天然的内涵。

也许目光流于表面者只看到上汽持续霸占销量、营收、净利润龙头地位,觉得车企们的业绩和前些年相比变化并不显著;但倘若深究起来,有些车企从每辆车身上赚到的利润可以接近上汽的十倍,有些车企营业收入不突出但却坐享合资公司缴纳的利润,商用车同乘用车公司的业绩表征又呈现出各异的特点……

谁是最能赚钱的中国车企?谁又是看似盆满钵满却格外孱弱?这个话题的答案将在多角度深入分析中自行浮出水面。

什么!上汽营收居然堪比其他总和?

如果上汽的营业收入与利润不拿国内第一,那才是新闻。2017年毫无意外又是上汽集团在产销规模、营收、利润等几项“大指标”上持续蝉联,并且上汽大众/上汽通用等老牌合资车企、“神车缔造者”上汽通用五菱、挺进乘用车十强的上汽乘用车集体发力,使得上汽领先地位愈加突出。

但是,上汽的优势究竟大到什么地步?这倒是一个值得量化计算的议题。

对比下的数据更有说服力:2017年上汽集团营收为8,706.39亿元,而第二名北京汽车的营收仅为1,341.59亿元,第一名上汽是第二北汽的6倍之多。第2名到第24名车企的营业收入相加,总和是9,962.48亿元,这也就意味着,上汽集团的营收占据到了整个上市车企营收的半边天。

当然,不少汽车集团在安排上市的时候,没有将所有资产都打包在内,因此上市公司的营收很多时候并不等于整个母公司集团的营收,未必能反映完整的实力体量,只是上汽过于显著的优势让人无话可说。

上汽相对于其他车企的营收优势,甚至大于销量优势。2017年上汽近700万辆销量,较之东风集团股份的328万辆高出1倍左右,但营收却与后者的1250亿元相比高近7倍。上汽集团比广汽集团销量高了两倍多,营收却相差10倍以上。

不过,营收和利润一样都是吊诡的项目,由于合资公司的存在,是否将合营、联营公司完全纳入统计,将对数字产生极大的影响。以广汽为例,集团连同合营、联营公司共实现营业总收入约3,397.73亿元,体现广汽集团合并报表营业总入则为715.75亿元,前者达到后者的4倍多。

但如果上汽集团直接加上联营合营公司总收入,又将是怎样的一番景象?中机联、中汽协发布的《2016年中国汽车工业营业收入三十强企业名单》显示,上汽集团2016年总体营业收入为15,966.47亿元,相当于第2名至第5名营收的总和,如果把前30强营收总和相加,上汽一个集团营收则占据了30强的三分之一。有了这个明显的数据做对比,上汽的确称得上最土豪和最赚钱的汽车大集团。

当然除了上汽集团特别抢眼外,中国重汽、吉利汽车、广汽集团等几家车企的营收增长也非常迅猛,这主要得益于产品销量的增长。比如重汽因为今年商用车市场的快速攀升,带来了较强的销量和收益,而吉利、广汽等几家企业因为推出了爆款产品,单车售价和销售质量不断提高,相应地带动了营收和利润的双丰收。

五家净利翻番,夏利亏损超营收

由于数据的可得性和观察出发点的差异,汽车行业每每多关注车企销量,对车企利润分配的注意力明显少了很多。但销量和营收的变化起伏远不及利润惊心动魄,倘若销量变动两三成便是大幅波动,而利润甚至可以翻倍或由盈转亏,三四位数的涨跌幅也都并不罕见。

因而,在利润指标面前,各家车企的成绩单就拉开了差距,“冰火两重天”形容销量反差,还不如描述盈亏差距更为贴切。

在净利润规模方面,上汽的344.1亿元将其他公司远远扔在后面。东风集团股份、广汽集团和吉利汽车都实现了百亿级别的净利润,尤其是广汽相当大的比重来自传祺以自主板块,吉利则干脆是纯自主利润,含金量都非常突出。值得一提的是长城汽车,前几年利润额都在百亿级别,但去年由于营销开支增长、研发投入扩大和哈弗销量滑坡,利润腰斩。2016年和2017年,吉利和长城几乎互换了利润数字。

与利润绝对值相比,利润变化率或许更令人吃惊,其中有统计学因素放大了效果。去年众泰汽车出人意料地拿下净利润增长率头筹,同比增长1,209.32%,同时营业收入也实现了十倍的增长。众泰汽车这个以模仿起家的汽车公司为何能够取得如此惊人的增长?翻看众泰汽车的年报不难发现,是因为金马股份收购永康众泰为全资子公司,公司主营业务发生变化所致,因此众泰的情况较为特殊,不具备对比的实际价值。

排名第二的金龙汽车也较为特殊,上一年度金龙汽车净利润亏损7个亿,2017年实现了扭亏为盈,达到4.7亿元,也致使净利润同比增幅翻倍。这个情况与排名第三的一汽轿车类似,2017年一汽轿车净利润实现扭亏为盈,相比去年同期的9个亿的亏损,2017年实现了2.81亿元的盈利。

排名第四的中国重汽,净利润同比增长114.63%至8.97亿元。作为与国家宏观经济紧密相关的重卡行业,在国家经济“稳中有升”,供给侧改革初见成效、基建工程投资不断增加的宏观背景下,工程车市场容量持续扩大,公路货运稳定增长,同时受新版GB1589标准实施、“9.21治超”以及更加严格的环保政策等方面的影响,重卡市场出现了爆发式增,中国重汽成为这一市场中较为出色的代表。

前文提到的吉利和广汽,不仅在净利润额上位居前列,增幅也相当喜人。吉利甚至可以说是乘用车公司里,排除特殊情况之后增幅最高者,同比增长108%至106.34亿元,利润的爆发式增长,离不开近年吉利在产品、营销方面的发力。几乎每个领域都有不错的表现,这让吉利成为如今最成功的自主车企代表。广汽也实现了七成以上的利润增幅,传祺作为“新火车头”拉动增长,也进入优秀自主品牌的典范序列。

但去年居高的成绩,将成为今年更难跨越的基数门槛。吉利和广汽等“尖子生”,谁能更持久地向上攀升,将决定谁是更优秀的自主企业代表。

除了增幅翻番的上市车企外,利润表现不佳的车企也不在少数,除了北汽、长城、江淮、江铃等几家因销量大幅腰斩因素导致这一糟糕的结果外,更有同比净利下滑三位数甚至四位数的车企,超过100%的跌幅就意味着由盈转亏了。

比如海马汽车净利润下滑532%至亏损9.94亿元;安凯客车净利下滑548.2%至亏损2.3亿元,或因新车销量的下滑带来的利润锐减,或因为新能源政策带来的补贴亏空所致。

当然最严重的当属一汽夏利,销量下滑26%不仅带来了营业收入的垫底,同比下滑28.34%,净利润更是亏损16.41亿元,甚至亏损额远超出了企业的营业收入,使得净利润同比下滑1100%。

显然主要的原因是因为更新换代没有跟上市场发展快速变化的需求,企业的产销规模降低,品牌不断被弱化,夏利品牌停产被雪藏等因素,这对未来的一汽夏利来说,手上并没太多能够打出手的牌。

躺着赚钱的华晨,在自主大公司里最弱?

营收体现业务体量,利润体现赚钱规模,而利润率则体现赚钱的效率。在24家上市整车公司里,净利率最高的桂冠,意外地落到了华晨中国头上,营业收入仅为53亿元,但净利润就达到了43.76亿元,净利润率为82.5%,几乎是上汽集团的20倍,这究竟是怎么回事儿呢?

其实分析华晨汽车的利润贡献也不难发现,宝马是利润奶牛。在华晨中国的年报中有这样一句话“宝马对集团纯利贡献由2016年的39.98亿元增加31.0%至2017年52.38亿元”,就在别人还在担忧利润和销量的同时,华晨可谓是躺着就能赚钱的节奏啊!

但华晨的这份成绩单不仅和荣誉无关,反而充分体现出华晨自主的孱弱,在规模较大的自主车企中,华晨可以算是实力最落后的一家。何哉?2009年,华晨中国向母公司华晨汽车集团出售旗下沈阳华晨金杯汽车的中华牌轿车业务,也就是说9年前开始,华晨中华自主乘用车板块就不在上市公司资产序列。华晨V3自鼎盛时期月销2万跌至如今三位数、华晨V6销量难有较大突破、自主技术持续走不出对外方的依赖……这些都给华晨上市公司的盈利光彩打上了遗憾的烙印。

抛开中华业务,囊括在上市公司里的华晨其他自主业务也是处于亏损中,扣除宝马贡献的52.38亿,净亏损达到了8.62亿元,几乎是海马的那个档次。

真正可喜的利润率,还要看吉利、广汽等几个“尖子生”。除了华晨,广汽、吉利和东风其净利率也达到了两位数,这在行业中已经是足够的优秀表现了,而奔驰宝马这样的豪华车,其净利率也仅为8%~9%左右,那么究竟是什么原因导致广汽、吉利拥有如此之高的净利率?

也不难理解,广汽、东风由于旗下合资板块众多,在计算营收时只算入归属股东的利润,况且而有些营收支出费用通过做账,在中方报表中体现得更少一些。这一点倒与民营公司吉利汽车有着几分相似之处。

吉利汽车属于吉利控股集团的下属公司,在营业支出特别是研发项目这样的巨额费用方面,出资方就成为吉利汽车的母公司,从吉利汽车报表体现出来每年几乎仅有2-3亿元的研发投入,占营收还不到1%。

但实际上吉利汽车方面曾透露,每年吉利的研发投入占据营收10%以上,才使得吉利汽车有了如今的发展势头。分析人士认为,这样操作一方面能为吉利汽车提供一份可观的净利润数据,对股价的增长以及资本的涌入更为有利,同时研发放入集团公司统一管理,也能够最大可能发挥协同效应。

谁卖一辆车净赚5万?

《每日汽车》认为,评判一家车企是否具备强大的竞争力,不仅需要看营收和利润,更要看单车营收和单车利润,显然这两个评价销售质量和效率的指标,最能反映出这家企业的健康程度。

从营收来看,单车营收最高的当属客货车和新能源领域,因此两家客车企业和一家重卡企业拿下了单车营收的榜单。也不难理解,就单车售价来讲,一辆客车或一辆重卡的价格并不便宜,动辄40-50万元甚至更高。

特别是在涉及到新能源领域,其销售价格就更贵了,比如比亚迪K9电动公交车,国内一辆售价高达200万元,出口则价格更贵,这也是为什么比亚迪汽车在单车营收方面紧跟客车企业和重卡企业的原因。

和单车营收高达62万元不一样的是,华晨汽车单车营收竟然低至1.18万元,与主流汽车品牌相差数倍。营收居低、自主板块亏损,这才是华晨业绩的真相。上文也提到,华晨上市公司的利润都为宝马贡献,而自主板块严重亏损,比如仅华颂一个品牌就亏损高达7亿人民币。虽然华晨单车利润看起来有9,800元之多,但实际上也都是靠着宝马分享利润拉出了亏损的泥潭,造成了表面上的繁荣。

单车利润方面,宇通客车霸占榜首,卖一辆车净赚4.66万元,但实际上近两年来客车行业饱受高铁以及私家车消费的冲击,销量锐减,营收下降,不过随着新能源汽车的发展带来的补贴和客运服务的转型,宇通客车账面数据仍然实现了不错的表现。

排名第二的比亚迪单车利润虽然有1.15万,但实际上比亚迪40亿的净利润包含了其他业务板块,因此严格意义上看,比亚迪的单车利润仍不足万元,但作为以新能源转型为代表的车企,比亚迪已经不是原来的比亚迪。

含金量还要看吉利,它的单车利润高达8,500元,已经远远超过了广汽、上汽和长城,赚钱能力背后隐藏的企业实力不容小觑。反差鲜明的是,利润大幅下滑6成的江淮汽车,其单车利润已经降低至800元。这一年江淮汽车遭遇销量暴跌,走量小型SUV车型从最高的月销2万辆下滑至千辆有余,销量目标仅完成一半有余,且已经跌出自主品牌前十,倘若不是商用车领域为江淮营收提供近半的支撑,江淮整个业务表现会更加糟糕。

总体来看,这份姗姗来迟的年度业绩大汇总在数字表象之下有着无穷多的内涵。有人稳步前行,有人抱残守缺,有人锐意新进,有人虚假繁荣,各种纷繁复杂的情况,交织成为行业现状,好在整体上处于进步之中。