就在8月24日晚间,一个沉寂近1年多的“逆周期因子”重出江湖,在岸和离岸人民币大涨千点至6.8附近。也就在当天上午,由于中美最新协商并没有更新的积极消息传出,人民币一度跌至6.9附近。

究竟哪几大因素导致人民币瞬间大涨?“逆周期因子”又是什么?人民币未来的走势究竟如何?中美政治的考量究竟如何影响汇率?

“逆周期因子”重出江湖

“8月24日上午,中美贸易磋商并没有最新的好消息传出,我以为人民币要大跌,但事实上并没有,跌幅很有限,其实市场早已将悲观预期都定价了,也已经习惯,可见人民币前期被超卖。而且当天大多数时候,离岸人民币实际上比在岸价还要强劲。”某离岸大行外汇交易员对笔者提及。

其实在逆周期因子正式“重出江湖”前,不少交易员就已经表示过其“空翻多”的意愿,毕竟过去的经验告诉他们,在6.9以上继续看空人民币是要付出代价的,现在连一些外国基金都已经懂得了这个道理。

8月24日晚间,中国外汇交易中心发布公告称,绝大多数中间价报价行已经对“逆周期系数”进行了调整,预计未来“逆周期因子”会对人民币汇率在合理均衡水平上保持基本稳定发挥积极作用。受此消息提振,人民币对美元汇率迅速飙升。在岸人民币对美元汇率夜盘拉升逾200点;离岸人民币对美元日内大涨逾600点,逼近6.8关口。

逆周期因子究竟为何物?由于央行每日会根据隔夜美元和一篮子货币的情况来设定中间价,而当日的交易就围绕中间价上下2%的区间内波动。逆周期因子的加入增加了中间价设定的灵活性和不确定性,例如人民币升值时期,如果当天从6.8升值到6.7,原本第二天中间价应该是6.75,但现在可能通过因子的设定来让它变成6.76或6.77,即升值得慢一点,改变人们的单边预期以及减少了中间价的可预测性,而如果在贬值预期过重的时候,中间价就设定的强一些。其实,当年美国次贷危机的爆发部分原因就是顺周期操作,因此预期管理不可忽视。

逆周期因子的首次引入是在2017年5月。当时,美元指数从4月7日的100.71回落至5月5日的98.75,降幅达1.95%;但同期,人民币中间价仅由6.8949升到6.8884,升幅仅0.09%。市场对于人民币的贬值预期仍然过重,也出现了抛售的羊群效应,这在逆周期因子亮相后开始得到改观。

而本次启用逆周期因子的影响主要体现在三个方面:重启逆周期因子针对的是外汇市场中存在的顺周期行为;其次,重启逆周期因子有望缓解一部分贬值压力;第三,重启逆周期因子有助于降低汇率稳定与利率政策之间的冲突(如果需要以适度宽松的货币政策来支持经济,那么就需要继续降准或适度释放流动性,这会对持续贬值的人民币继续施压,而引入逆周期因子后,人民币的抛压会适当减轻,同时也避免了汇率束缚货币政策的手脚)。

也有分析指出,6、7两月银行结售汇差额连续收窄,但近期贬值主要是美元指数上升和贸易摩擦的冲击所致,中国经济基本面并未出现重大变化,逆周期因子旨在对冲市场顺周期行为,引导市场预期,防止形成过度“羊群”效应,打击套利资金,避免人民币汇率过于偏离基本面。

美元多头的倒戈

其实,人民币的大涨跟美元多头的倒戈也密切相关,逆周期因子并非全部因素。

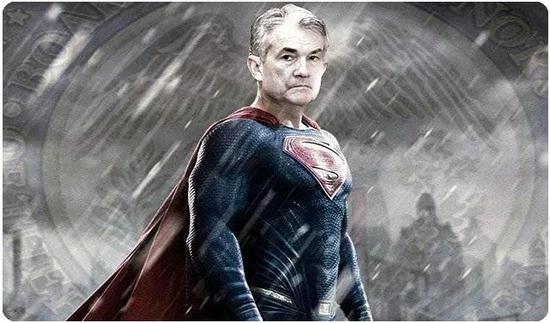

美国的央行——美联储主席鲍威尔上周五在全球央行年会期间发表的鸽派言论,彻底击溃了多头的信心。他当时发言的大意为,“美国会继续加息,但还没有理由加速加息”。这就产生了预期差,导致美元多头丧失了信心。

鲍威尔提及,虽然表示“有很好的理由预计美国经济将继续表现强劲”,但更强调了“似乎并没有迹象表明经济过热的风险上升,美联储没有看到通胀加速超过2%的明显信号。循序渐进的加息能避免加息过慢和过快。” 目前,市场普遍预计,美联储今年还将在9月和12月分别加息一次,总计50个基点,而这一预期也早就被市场消化。

此前,美元多头都在屏息凝神关注此次年会。近期美元兑几乎所有G10货币头寸均处于极值,周期性估值模型显示美元被高估了2%左右。短期看由于美元多头规模巨大,结利引发美元进一步下跌风险犹存,因此鲍威尔的发言也备受关注。也正是因为鲍威尔此次意外的鸽派言论,导致美元多头敞口被清理,从而导致美元承受抛压。

尽管美国经济目前一骑绝尘,二季度GDP高达4.1%,但眼下美联储似乎在担忧更为长远的问题,比如如何应对下一次衰退,如何解决结构性问题,如何应对不断扩张的财政赤字等等,似乎长期并没有这么乐观。

目前,美联储已经看到了经济存在的三大风险——房地产、贸易摩擦、财政赤字。

在上周四公布的美联储会议纪要中提及,美联储认为“房地产似乎在弱化的迹象,这可能反映了居民可负担能力下降、住房抵押率攀升、建筑许可推迟等”。

第二大风险即贸易摩擦,所有委员都认为这是重大的不确定和风险来源。美联储认为这会导致就业率下滑、家庭购买力下降、生产率低迷,并可能破坏价值链。

第三大风险,则是财政政策被认为是经济前景最大的上行风险。纪要暗示,减税可能不会给经济带来此前预计的推动力。税改对需求效果的拉动可能不会那么大,因为当前资源利用率已经十分充分,税改的乘数效应料不会像其他经济周期时显著。

美联储甚至还认为, 未来如果财政动能的下行速度快于预期,或后续的财政紧缩强于预期,就很可能对经济构成下行风险。

其实,很多交易员此前就说过,没有只涨不跌的美元,美元会以自己的方式均值回归——美国经济尽管快速扩张、短期没有萧条迹象,但美国在承受不断攀升的利率、强美元和关税将冲击美国出口、历史新低的失业率意味着美国很难找到更便宜的劳动力、晚周期的减税等财政刺激加剧财政负担,因此其实不用担心美元永远涨不停,一切都会自我修正、均值回归。

未来人民币预期稳定

就今年来看,似乎市场可以不必过度担心“破7”风险,不论从交易角度还是政策角度,中期人民币汇率的预期基本稳定。

“现在离岸人民币的交易量很小,因为毕竟没有人愿意在6.9的点位轻举妄动,但也因为交易量小,一有风吹草动,就容易大涨大跌。但只要到了6.9或6.95,交易员基本都不会继续追,相反会转而做多人民币。”某大行外汇交易员此前对笔者透露。

至于未来的交易思路,其也表示,“在现在这个点位(6.8),我可能会看平,因为有很多敞口(做空人民币)在过去几周已经被清理了,因此也不需要贸然行事。未来的关键可能是,中国央行会继续降准,可能就在9月,那么这可能会对人民币产生小幅压力。但总体来看,抛压要比6月小的多,做空人民币的情绪并不强。”

此外,中美之间的政治考量也是交易层面不可忽略的一点。人民币今年对美元大幅贬值近10%,如果进一步走贬,很难不引起特朗普的“口诛笔伐”,而在中美贸易摩擦持续的时间窗口,这一压力无疑更大。

早在上个月,由于美元指数从88.2的低点一路快速飙升,突破95的重要阻力位,特朗普当时就再度表示了不满,并在接受采访时表示,美元走强不利于美国。他也不满意利率增长,担心利率走高将美国置于不利之地,指出当欧洲央行与日本央行维持货币宽松时,美联储加息可能对美国不利。特朗普的这一讲话当时使美元从一年高位下跌。

多数机构预计,短期内人民币汇率有望摆脱连续贬值格局,呈双向波动特征。中期看,美国经济稳步向好、美联储渐进加息、欧日央行保持政策宽松,以及部分新兴经济体货币危机条件下,美元指数仍获支撑,加之贸易冲突的影响,人民币仍有一定贬值压力,但中国经济基本面平稳对人民币构成支撑,即使是今年经济出现走软迹象,但在政策转向后经济持续下行的压力并不会继续大幅加重,再加之逆周期调节,各界都认为人民币继续大幅贬值的可能性很小。