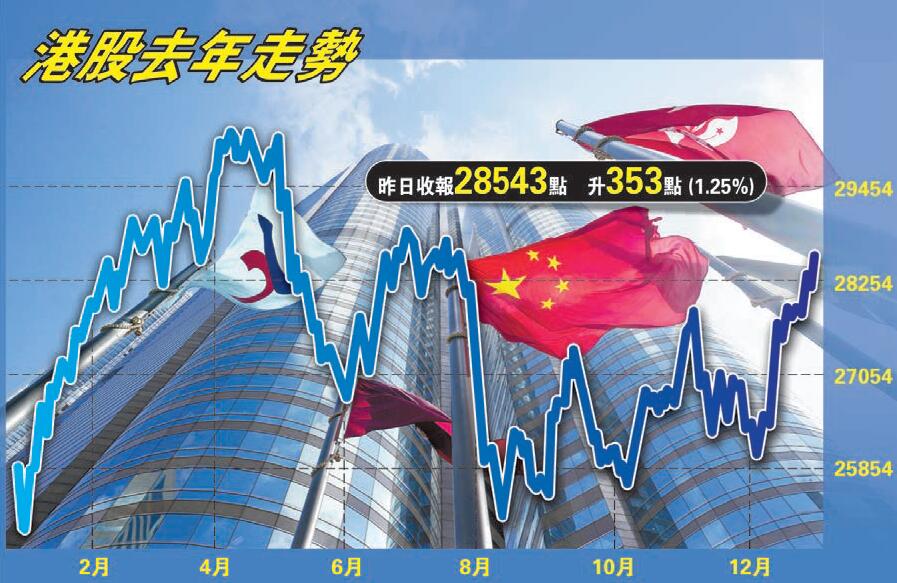

去年底港股隨外圍市況反彈,截至最後一天,年內升幅只有約9%,即如果第四季中美貿易談判沒有出現曙光、中美經濟數據沒有出現反彈、最後一周市場沒有炒作人民銀行將下調存款準備金率,刺激中資藍籌再升一段,恒指理應全年跌市收場。筆者為何回顧已發生的事?因為它們為短期恒指走勢提供了一點啟示,亦是很多投資者心中的問題:「個市升完未?」

不論恒指或是外圍股市(尤其美股),第四季反彈主要受中美貿易談判得到突破所刺激。參考標普500走勢,年內上升約28%,頭三季上升16%,而單單第四季已上升了12%,超過40%的升幅是一季之內發生。恒指表現更見明顯,全年升幅約9%,單是第四季已升了8%,即頭三季只升1%,意謂如果市場消化了此利好消息,或根據投資界的術語「Buy the Rumor, Sell the Fact」,今天宣布了1月15日將簽訂第一輪協議,投資者須注意短期內再沒有相關中美貿易的利好消息,甚至關注第二輪比第一輪更為凶險、消耗更長時間時,套利盤便會漸多。

調整不代表後市轉勢

另外,中美貿易摩擦在頭三個月不斷起伏,時好時壞的消息令環球股市舞高弄低;可是,如果參考去年5月美方提出再加大貿易關稅時,美股與恒指皆出現下跌,但幅度明顯有着差異(美股下跌約6%,恒指下跌約12%),反映消息出台後恒指反應較大,即今天如果消化了利好消息後回吐,恒指比例料較大。參考RSI和VHSI數據,現在已非常接近「超買」和對大市過分自信的水平,未來可能還有餘溫,但風險已是明顯上升。

如果真的出現調整,技術上可參考250天線即約27500點水平,跌幅約4%。如再下一城可參考150天與50天交疊的27000點水平,跌幅約6%,屆時市盈率便回歸至11倍以上,再下跌空間不大。

後市市底已見改善,當然不乏利好因素,就如千呼萬喚中,人行終於下調存備金率,而且是全面而非定向降準,反映不單照顧中小企,大型國企亦須在農曆年關前融資,令市場擔心的所謂違約風險下降;而且3月5日全國人大會議揭幕,有利2月至3月憧憬刺激政策出台,如再次減息降費及加大財政政策,當中最有可能是減息,非官方利率(4.35%)而是LPR(貸款市場報價利率)和MLF(中期借貸便利利率)。早前已把貸款指標轉為LPR(4.15%),變相下調了20點子,而且投資者須注意減息是全部流動性的刺激,影響力比再降準更大。

健康的升市是須要調整作養分,調整的出現不代表後市轉勢。

共勉之。

星展銀行(香港)高級投資策略師 李振豪(逢周五刊出)