截至目前,全球三大主要債券指數均已用行動表明對中國債券的青睞,這是對中國金融業對外開放的肯定,也是中國金融業擴大和深化對外開放的體現。目前,國際投資者投資中國債券市場的心態已經從觀望和試水階段轉向制定系統性的長期投資計劃。由此可以看出,國際投資者參與中國債券市場投資程度提高是可持續的。

11月5日,全球主要債券指數供應機構彭博公司宣布,11月初中國國債和政策性銀行債已經完全納入彭博巴克萊全球綜合指數。目前,中國債券在該指數權重約為6%,人民幣在該指數中成為繼美元、歐元和日圆之後的第四大計價貨幣。

隨着中國債券陸續納入全球主要債券指數,外資投資中國債券熱情持續增強。 11月4日,債券通公司披露的數據顯示,截至2020年10月末,境外機構累計持有中國銀行間市場債券達3萬億元,創歷史新高。

三大指數陸續納入中國債券

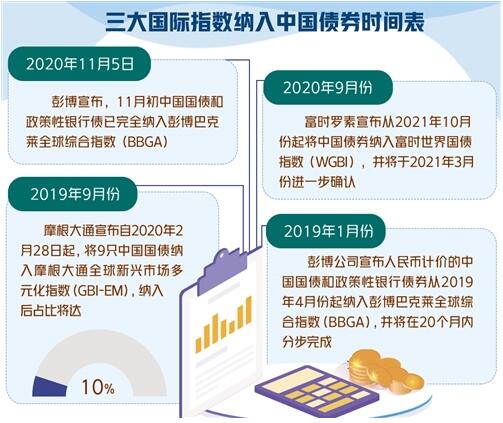

目前,全球有彭博、摩根大通和富時羅素3家主要債券指數供應機構。其中,彭博巴克萊全球綜合指數、摩根大通全球新興市場多元化指數和富時世界國債指數(分別簡稱BBGA、GBI-EM和WGBI)是各自旗下最主要的指數。

2019年1月31日,彭博公司宣布人民幣計價的中國國債和政策性銀行債券從2019年4月份起納入BBGA。摩根大通緊隨其後,於2019年9月份宣布從2020年2月28日起,將9只中國國債納入GBI-EM,納入後中國國債佔比將達10%,已經達到國別佔比上限。這一過程將分10個月完成。市場估算,完全納入GBI-EM可带來200億美元資金流入。2020年9月25日,富時羅素宣布從2021年10月份起將中國債券納入WGBI,並將於2021年3月份進一步確認。

至此,全球三大主要債券指數均已用行動表明對中國債券的青睞。招聯金融首席研究員董希淼表示,這是對中國金融業對外開放的肯定,也是金融業擴大和深化對外開放的體現。

對於這些全球債券指數來說,納入中國債券有利於增強其代表性和吸引力,也有利於全球投資者更合理地配置債券資產。

今年10月份,境外機構在銀行間債券市場的現券交易量為5454.28億元,日均交易量為320.84億元。其中,買入債券3328.12億元,賣出債券2126.16億元,淨買入量為1201.95億元。

外資持有中國債券創新高

11月4日,債券通公司公布的數據顯示,截至2020年10月末,境外機構累計持有中國銀行間市場債券達3萬億元。

彭博大中華區總裁李冰表示,自2019年宣布中國債券開始納入彭博巴克萊全球綜合指數到現在,國際投資者參與程度在不斷提高。目前,國際投資者投資中國債券市場的心態已經從觀望和試水階段轉向了制定系統性的長期投資計劃。由此可以看出,國際投資者參與中國債券市場投資程度提高是可持續的。

今年以來,境外機構持續增持我國債券。11月3日,中央結算公司公布的數據顯示,截至2020年10月末,該機構為境外機構托管債券面額達26826.76億元,環比增加866.21億元,增幅為3.34%。自2018年12月份以來,已連續23個月增加。自“債券通”推出以來,境外機構持債規模以年均40%的速度增長。

持債規模連創新高也反映出國際投資者對中國經濟長期健康發展的信心。當前,我國債券市場是全球第二大債券市場,債券品種豐富,交易工具序列齊全,已經具備相當的市場深度與廣度。我國債券淨融資規模佔社會融資總規模的比重已由5年前的24.1%躍升至36.2%。債券交易更加活躍,年換手率由5年前的2.03上升至2.6。

彭博亞太區指數業務負責人莊戟表示,利差也是中國債券吸引力較大的原因之一。

當前,中國債券收益率仍然保持基本穩定,10年期國債收益率保持在3%以上,企業債收益率普遍在4%以上。今年以來,中美10年期國債利差持續走闊,已從150個基點升至240個基點左右。

從債券違約率看,二季度末,按金額計算的公司信用類債券滾動違約率為0.73%,明顯低於2020年6月末商業銀行1.94%的不良貸款率,也遠低於2019年國際市場1.48%的滾動違約率。

在此情形下,我國債券市場的參與者越來越豐富。近年來,國際投資者對中國債券的配置需求快速增加,境外央行或貨幣當局、主權財富基金、國際金融組織、人民幣境外清算行和參加行、境外保險機構等境外機構已成為中國債券市場的重要參與者。

易方達基金固定收益投資總監胡劍認為,今年以來匯率走升也增強了人民幣資產的吸引力。當前市場各方已經達成了共識:未來人民幣資產的吸引力還會進一步增強。

外資投資熱情有望提高

中國國債和政策性銀行債被納入彭博巴克萊全球綜合指數之後,外資是否會進一步拓展對中國債券市場的投資深度和廣度,比如加大對中國信用債券的投資,是市場各方關注的熱點。

11月5日,彭博宣布推出彭博巴克萊中國高流動性信用債(Liquid China Credit, LCC)指數,追蹤中國銀行間信用債市場中以人民幣計價具有較高流動性、可交易的債券。

李冰認為,作為投資者,在進入任何一個市場時,參與初期都是從信用評級最高、流動性最好的品種開始,再逐漸下沉。境外投資者進入中國市場,正在經歷這一過程。繼中國國債和政策性銀行債券全面納入全球綜合指數後,LCC指數的創建將帮助全球投資者更好地了解和投資中國信用債市場。

胡劍表示,中國債券納入國際主要指數後,對於境外投資者的投資行為有引導作用。從中國國債和政策性銀行債被動投資開始,在被動跟隨指數投資後,國際投資者也可能轉而嘗試主動投資。從這一角度看,LCC指數對於國際投資者投資中國信用債來說,具有“破冰”意義。當前,國際投資者不能接受信用債的主要原因是其缺乏國際機構評級,因而在選擇投資標的時面臨一定困難。胡劍認為,在將部分高流動性信用債納入LCC指數後,會有更多指數公司關注中國信用債券。

不過,境外投資者加大投資中國信用債券還有較長的路要走,其中一個重要的原因是國際評級公司覆蓋中國主要信用債品種尚需一定時間。近年來,中國評級市場加快改革步伐,國際評級公司也可以進入中國設立獨資機構。從2019年開始,國際信用評級公司包括標普全球公司和美國惠譽評級公司已經陸續進入中國。