虛擬銀行高息搶客 建立品牌有排燒錢

來源:香港商報

2020-09-26 23:40

港府力推金融科技,金管局去年發出首批8個虛擬銀行牌照,至今已有5間虛銀開業。然而,當前疫情拖累全球經濟一片蕭條,虛銀同時要面對同業和傳統銀行競爭。全球息率低企及經營環境充滿挑戰的大背景下,虛銀普遍以高息策略來搶客,一眾虛銀要達致收支平衡相信仍須燒錢一段時間。

本港虛銀匯立銀行早前推出「快閃GoSave飄移定期存款」優惠,年利率高達9.8厘,玩法是每日會有一班不定期的限定版「GoSave飄移定存小巴」在手機App出現,客戶要登上該「小巴」,便可取得此高息定存優惠利率。由於息率之高在市場難得一見,自然吸引大量客戶垂青,不過,未想到引來反效果,導致匯立銀行手機應用程式一度癱瘓。網友AdamWong在匯立銀行臉書專頁留言抱怨道:「神級Marketing(市場推廣),吸引一大班人日日24小時login(登入)check(查)住有無車(小巴,即優惠),隊冧(搞垮)自己server(伺服器)!」

事後匯立銀行在社交網站致歉,並解釋是因為反應超乎預期般熱烈,令「系統遇到負荷上的問題」,承認部分客戶登入時受到短暫影響。但該帖文亦留下了大批用戶投訴,其中有網民點出虛銀的死穴,「若虛擬銀行的App無法登入,就如傳統銀行將所有分行、網上和手機銀行同時關閉,情況嚴重」。

試想若傳統銀行的App短暫「死機」,客戶反應未必會如此強烈,因為還有分行和網上銀行作為替補,事件也反映相比傳統銀行,客戶對虛銀有着更高的期望。

系統穩定至關重要

匯立銀行開業不久,吸客招數就馬失前蹄,但反映當前高息定存好有市場,事實上,目前已開業的5間虛銀,普遍提供優於市面的存款利率。定期存款方面,以匯立銀行為例,推出的「GoSave」港元定期存款,起存額僅10元,參加「GoSave」定期存款的人數越多,年利率越高,3個月存款年利率最高可達4.5%,而綜觀傳統銀行的定存年利率絕大部分在2%以下。

活期存款方面,虛銀Livi推出的「Livisave」,首50萬元存款可享0.5%年利率,其後的存款享0.01%年利率。另外,虛銀眾安銀行首50萬元存款的年利率更有1%,其後存款享0.01%年息,亦遠高於傳統銀行的活期存款利率一般只有0.001%。

所有銀行吸收存款後都用來放貸賺取息差。眾安銀行別出心裁推出「10萬元FreeCash」的貸款產品,提供免息貸款優惠。客戶成功申請10萬或以下的貸款,並於3個月內全數還清,將返還所有已付利息及費用。若按照近3個月銀行同業拆息(HIBOR)約0.5%水平計,換言之,虛擬銀行的貸款產品沒有利息收入之餘,還可能需要倒貼0.5%的利息。

無獨有偶,天星銀行的私人貸款產品提供1.85%的實際年利率,低於傳統銀行普遍約2至3厘的貸款年利率,同時該行亦提供首2萬元存款享3.6%年利率。銀行吸收存款的利率高於貸款利率,利率倒掛底下,銀行是否賺錢成為疑問。

高息定存低息貸款搶客

香港新興科技教育協會創會會長洪文正表示,虛銀靠高息搶客難持久,因現時市場對虛銀的認識和信心均不足,加上虛銀提供的產品和服務,大部分知名傳統銀行亦一樣有,虛銀產品過人之處並不明顯。他認為虛銀客戶收取利息回報後,或會為資金重新尋找出路,不會把資金長期放在虛銀。

浸會大學財務及決策學系副教授麥萃才指,虛銀向用戶提供額外優惠,在互聯網經濟尤其金融科技中十分常見,以支付寶和微信支付為例,均不時向用戶提供現金優惠,即使傳統銀行亦會向客戶送禮品回贈等,涉及優惠金額可能與虛銀提供的額外利息差不多。與傳統銀行相比,初期虛銀客戶人數不多,為搶佔存戶,投入較多資金用於推廣和提供優惠也是正常。

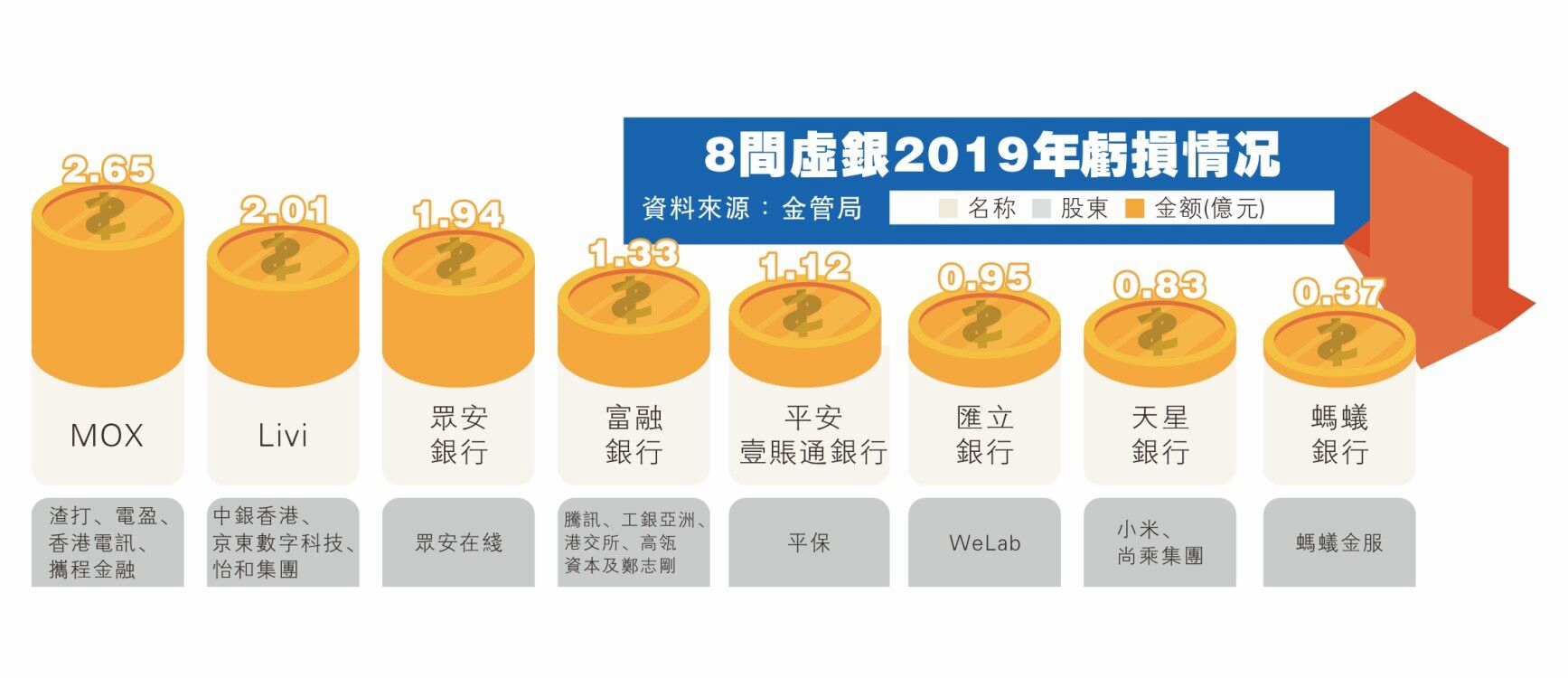

儘管虛擬銀行去年仍處籌備階段,尚未正式營運,但據金管局披露的2019年報資料顯示,統計到一眾虛銀的財政狀況,8家虛銀在草創初期均處於「燒錢」狀態,去年合共虧蝕逾11億元,即使期內有利息收入等,但肯定不足以抵銷員工成本及營運開支等。

據已開業的5間虛銀年報,虧損金額最多的是渣打(2888)旗下MOX,去年蝕2.65億元;其次為中銀香港(2388)有份合組的Livi,虧損金額亦達2.01億元;眾安在線(6060)旗下眾安銀行亦錄1.94億元虧損;「土炮」WeLab集團創立的匯立銀行去年蝕逾9458萬元;至於小米(1810)有份投資的天星銀行虧損金額最少,只蝕逾8322萬元。

雖然虛擬銀行名副其實不設實體分行,有助減低人力成本,但一眾虛擬銀行去年的營運開支中,員工成本仍然佔最大部分。年報資料顯示,眾虛銀中以眾安銀行的員工成本最高,2019年員工開支達1.44億元;其次為MOX,員工成本為1.4億元。其他虛銀員工成本均控制在8000萬元以下,以匯立銀行員工開支最少,約4163.4萬元。

初期員工成本比例高

從員工成本佔營運總開支比例看,目前已開業的5間虛擬銀行,去年該比例介乎30%至68%。當中眾安銀行的比例最高,達68%;Livi的比例最低,約30%。其餘3間的比例則在40%至50%之間。換言之,虛銀去年平均約一半的開支用於發放員工薪酬及福利等。

有業界人士認為,去年虛擬銀行在未有實質業務運營下,錄得虧損可以理解。雖然虛銀可利用科技降低成本,但在開業初期階段,最大成本落在同業之間爭奪人才,影響員工成本。不過,麥萃才表示,員工成本佔比什麼水平屬於合理沒有標準,但認為虛擬銀行可做到減省分行及辦公室租金等物業成本,同時可能需要更多後台技術人員,故成本結構與傳統銀行不同,少了租金成本,員工成本比例自然提高,因此員工成本佔總開支比例較高屬正常,並不意味虛銀的員工成本偏高。他又認為,本港有足夠金融科技方面專才,虛銀不至於因爭奪人才,而令員工成本大幅提升。

麥萃才補充,相比起員工成本,虛銀的平均獲客成本更值得關注,「虛銀減省了租金等物業成本,理應可以降低平均獲客成本,但虛銀始終是新事物,是否能夠吸收足夠客戶達到規模效應呢?如果不能,成本效益一樣難以提高」。

WeLab創始人及集團行政總裁龍沛智接受傳媒訪問時曾預期,匯立銀行大約3到5年可達到收支平衡並開始盈利,團隊對虛擬銀行也比較有信心,即使初期獲客成本比較高,相信未來會找到盈利的機會。他又指,疫情對傳統銀行的打擊十分明顯,傳統銀行的商業模式主要靠線下的網點,重資產的模式意味銀行很難快速應對市場變化。

日後料有收購合併

另外,洪文正亦認為,虛銀應着重提供傳統銀行缺乏的產品及服務,以吸引客戶持續使用服務;另一方面,應加強建立品牌形象。他提到過去曾與業界溝通過,發現業界在廣告投入方面的意欲較低,導致品牌缺乏知名度,或令客戶也對品牌缺乏信心,而只靠高息吸客的作用有限,認為這種發展策略並不健康。他又指,金管局首批發出8個牌照,數量上較多,令競爭加劇,相信最終會汰弱留強,即或有合併和收購可能。

傳統銀行迎「虛」而上

本港越來越多虛銀投入服務,對傳統銀行自然構成威脅。事實上,傳統銀行無論在產品服務、收費,及營運模式等方面,都正逐步向虛擬銀行「睇齊」,迎「虛」而上,逐步走向普惠金融服務。以保留客戶,維持行業競爭力。過去大型傳統銀行不太「稀罕」低收入客戶群,但近年多家銀行都主動豁免多種收費,吸引低收入或低儲蓄客戶繼續使用,防止虛銀搶客。

拓展手機銀行功能

早於去年底首間虛擬銀行眾安銀行開業前,同年匯豐(005)帶頭取消客戶的「個人綜合理財戶口」低額結存服務費等一些列收費。匯豐早前再加碼,宣布11月起進一步取消26項基本銀行服務收費,範圍涵蓋一般銀行服務、存款及提款、跨行及環球轉帳以及匯款。

另外,傳統銀行亦積極拓展手機銀行功能,透過手機應用程式已可完成大部分日常銀行交易,包括開戶、提款、轉帳、投保、買賣外匯等,其實與虛擬銀行的功能無異,甚至有過人之處。

普惠金融意味產品及服務需降低門檻,就像虛擬銀行普遍可以1元起開戶、1元起做定存等,而傳統銀行近年也積極拓展低門檻產品。例如恒生銀行(011)早前推出基金投資平台「SimplyFund」,主打1元起投資基金,涵蓋股票基金、債券基金和股債混合基金,較市面普遍過萬元的基金入場費為低。

降低門檻吸客

如果說到虛銀目前主要優勢之一,即提供高息,傳統銀行也有高息產品應對行情。以工銀亞洲為例,日前推出手機銀行多人同行「e開戶」優惠,每人最高可享10.8厘的3個月港元定期存款特惠年利率。

面對傳統銀行的反圍攻,虛擬銀行的優勢似乎變得模糊,畢竟大部分傳統銀行成立良久,銀行品牌在客戶心中已建立起穩健的形象,這點對銀行客戶來說十分重要。各大虛擬銀行的股東背景縱使粒粒皆星,但客戶對一間銀行的信心來源,還在於銀行服務體驗。過去人們常抱怨傳統銀行分行的排隊和效率問題,但隨着手機和網上銀行的發展,傳統銀行正擺脫種種負面印象。虛擬銀行的競爭優勢所在,絕對不應局限於高息優惠,還應該爭取在服務體驗方面取勝。(記者志成)

推薦新聞

2020澳門光影節開幕 歡迎旅客重臨澳門

香港商報2020-09-27

傳統銀行迎「虛」而上

香港商報2020-09-26

港航籲員工暫轉兼職 料涉約1200名員工

香港商報2020-09-26

全球金融中心排名港升至第五

香港商報2020-09-25