當疫苗遇上變種病毒 黃金升勢可重現?

來源:香港商報網

2021-01-04 22:31

盤點2020年的牛市,黃金肯定是其中之一。美國推出無限量寬(QE),加上避險需求升溫等,都支持國際金價去年表現強勢,更一度創歷史新高,在8月份突破每盎司2000美元,但其後走勢反覆偏軟。踏入2021年,疫苗面世,各地正計劃大規模接種,但同時變種病毒為經濟重啟帶來陰霾,金價今年是繼續見頂回落,還是調整後有力再上?回顧金價在2020年的升勢,主要有若干因素支持。一是美國聯儲局減息並推行無限量寬,全球央行大規模「放水」,救市措施拉低市場利率,甚至出現負利率趨勢,變相令銀紙越來越不值錢,存放銀行更有可能倒貼利息,令黃金受捧。二是疫情全球蔓延,尤其歐美確診數字不斷攀升,經濟重挫令惡性通脹預期升溫,帶動資金避險需求。三是疫情令全球金礦產量下降,對金價構成利好。此外,美國總統大選為金融市場帶來不確定性等因素,也為金價帶來支持。

金價破頂後高處不勝寒

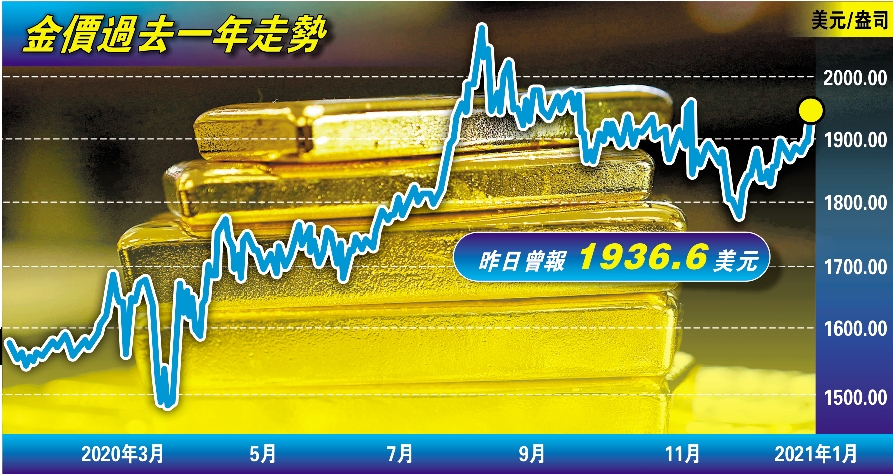

技術走勢方面,現貨金價從去年初每盎司1500美元水平起步,去年第一季受疫情衝擊,金價曾出現過調整,但打從3月份美聯儲因應疫情緊急減息並重啟QE開始,金價才於3月底展開強勁升浪。在第二季,國際金價大部分時間在每盎司1660至1760美元上落,高位較年初已有17%升幅。

踏入第三季,金價更現突破,且越升越有,單是7月升幅便達11%,創下2012年以來最大單月升幅,直迫每盎司2000美元。至8月初正式攻破每盎司2000美元關,高見每盎司2073美元,創下歷史新高。不過,金價創新高後「高處不勝寒」,去年8月中旬以來反覆回落,一度低見每盎司1760美元水平,足足較高位調整15%。不過,去年12月起反覆回升,截至昨日傍晚,在每盎司1930美元水平。分析普遍認為,金價此輪調整,主要與疫苗面世令避險需求下降,經濟復蘇預期升溫,以及黃金消費需求疲弱等有關。

超低息環境料續支持金價

金價未來走勢,以下幾點值得重點關注。美聯儲貨幣政策走向、美元走勢以及經濟復蘇前景等,都左右2021年金價表現。首先,疫情造成超低利率環境,美聯儲坦言將維持近零利率政策至2023年,並容許未來通脹在一段時間內超過2%仍然維持不加息。加上美國疫情未有明顯緩和象,當地要完成全民接種疫苗及重啟經濟,料至少需要半年甚至更長時間,美國10年期國債收益或越見越低,變相令黃金吸引力增加,料將促使資金流向更安全、更優質的避險資產黃金。

金價通常與美元走勢呈負相關,美元弱勢將有利金價。美聯儲現行的貨幣政策以及美國經濟復蘇進度預期,基本決定了美元在短期內無法擺脫弱勢。另外,疫苗面世令避險需求降溫,以及華府推新一輪紓困措施料加劇美國財政赤字,都限制了美元的反彈動力。市場分析普遍繼續看淡今年美元表現。若美元持續走弱,市場對美元進一步失去信心,將對金價有提振作用。

恒生銀行首席市場策略員溫灼培接受本報訪問時表示,看好黃金未來可再挑戰每盎司2000美元以上,因美元領導地位正受到挑戰,市場對美元越來越不信任,轉而信任銀紙替代品——黃金。另一方面,全世界正瘋狂印銀紙,一旦將來疫情減退,經濟活動加快將引發通脹急速回升,對金價也有正面幫助。

蜂投財富資產管理董事總經理史理生亦有類似觀點。他認為,全球央行量寬政策造就低息環境,加上經濟復蘇有望令通脹重返,以及國際去美元化令美元匯率受壓,都對金價有利。

經濟復蘇前景左右金價

從技術上分析,若將近年金價走勢拉長從月線圖看,技術走勢呈現杯柄形態,屬利好信號,其中的杯身部分已確認,目前正在走手柄部分。根據杯柄形態,當價格調整前升浪升幅約30%後,後市有機會出現轉勢,繼而向上突破前高位。按照約30%的調整幅度,意味金價在每盎司1700美元有支持。

史理生預期,金價有望今年首季挑戰中期阻力每盎司1906美元,若有力突破料可反覆再試高位,進一步挑戰歷史新高約每盎司2070美元水平,向下望料每盎司1775美元可找到支持。

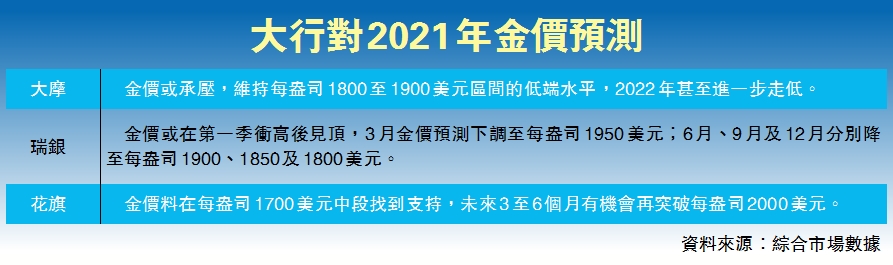

大行對金價能否再挑戰高位存在分歧,但普遍均預期金價今年可企穩每盎司1700美元之上。大摩認為,隨收益率曲線可能逐漸變陡,美國可能即將開始減碼貨幣刺激措施,料金價或因此承壓,維持金價每盎司1800至1900美元區間的低端水平,2022年甚至進一步走低。

去年一直看好金價突破每盎司2000美元的瑞銀則下調了明年金價預測。該行認為,金價或在今年第一季衝高後見頂,隨經濟展示出強韌的復蘇力,金價有機會下跌。該行將3月的金價預測,從原來的每盎司2000美元下調至1950美元;6月、9月及12月分別降至每盎司1900、1850及1800美元。

不過,花旗認為,現貨黃金市場應該會在每盎司1700美元中段區域找到支持,未來3至6個月金價似乎有可能再度突破每盎司2000美元。該行稱,明年金價或面對更多不明朗因素,但美元前景繼續看淡,及實質利率低迷,都是過去支持金價高企的利好因素。(記者 志成)

推薦新聞

富力質押3項目股權予廣州國資委

香港商報2021-01-04

碧桂園2020年權益銷售金額5706.6億再創新高

香港商報2021-01-04

匯豐:亞洲高收益債券具增長潛力

香港商報2021-01-04

【A股收評】新年首日漲勢如虹 三大股指均创两年来新高 成交额破万亿

香港商報2021-01-04