香港金融業自回歸後欣欣向榮。

香港銀行業自1960年代至今,經歷多次轉變。近年面對中資出海大事在港擴軍,香港銀行業應如何應對?市場人士認為,本港銀行業界應與內地銀行共同抓緊「一帶一路」及「粵港澳大灣區」的機遇,發展區內金融服務,繼而進軍國際尋找更多融資商機。

香港商報記者 邱媛媛

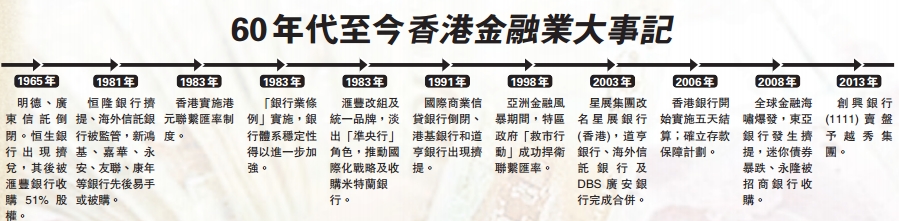

上世紀60年代至今,香港銀行業先後面對過不少危機,1980年代出現信心危機、1998年出現亞洲金融風暴、2008年更爆發全球金融海嘯,香港銀行業可說在動蕩中成長。

前南洋商業銀行副總經理吳連烽接受本報訪問時回憶道,早年香港銀行體制不健全,經不起衝擊,至70年代廉政公署(ICAC)成立後,銀行業的狀況才見改善。

吳連烽認為,香港銀行業前景,是中英兩國就香港前途問題談判期間交涉最多的問題,「當時國家領導人鄧小平堅稱主權不可談,相信港人可治理好香港,並將鞏固與維持香港國際金融中心的地位放在首位」。

聯繫匯率乃金融業穩定支柱

80年代中英兩國就香港前途問題談判,間接促成聯繫匯率制度的誕生,澳新銀行大中華區首席經濟學家楊宇霆形容,聯繫匯率是香港金融業穩定的支柱,「即使1998年金融風暴與2008年的金融海嘯,香港仍能獨善其身,奠定了不可動搖的地位,聯繫匯率可謂居功至偉。」

今天香港國際金融中心的地位已是世界公認。截至去年底止,香港共有195家認可銀行機構,以及57家外資銀行的代表辦事處;香港市場上中資背景銀行分支機構的市場佔有份額由2006年的15.6%,增至去年的32%。有業內人士預測,今年中資銀行在港市場份額或將達到42%,且可能很快超過50%。

吳連烽

吳連烽稱,60年代內地仍未改革開放,中資銀行競爭力較弱,且業務量佔比不是太大,只在兩方面表現突出,一是扶持香港中小企,特別是對出口及工業提供貸款支持。二是聯結香港與內地的橋樑,溝通了海外華僑與內地的關係,大量匯款流通需中資銀行,本地銀行也受此帶動。

兩地金融合作進軍國際

經歷多次金融危機後,近年中資銀行對香港銀行業的影響力與日俱增。港資銀行又該何去何從?星展銀行(香港)財資市場部董事總經理王良享表示,在國際大浪潮中,深入內地與其融合才是明智之舉;其次,放眼世界不局限於香港才是長遠之道,可以香港為基地,藉「一帶一路」、「粵港澳大灣區」之勢,尋求更多的融資機會。

陳鳳翔

資深銀行家陳鳳翔亦指,不論是港資銀行或企業,都應順應時代發展,深入了解國情,若能乘國家政策之便,聯通粵港澳區域發展,或能做強自身業務,亦可吸引企業來港設財資中心。

吳連烽亦指,國家改革開放令中資銀行發展速度加快,在香港的地位亦獲顯著提升,當時內地與香港銀行合作支撐國家發展亦推動香港經濟發展。他稱現時中資銀行發展勢頭旺盛,或將更加國際化,但港資銀行地位不會變弱,兩者合作發揮協同效應才是最佳出路。

香港可成「大灣區」領頭羊

事實上,作為國際金融中心,香港地位無可爭議,國務院總理李克強早前更進一步將「鞏固和保持」該地位轉為「鞏固和提升」,表明了中央政府對香港金融中心的重視及信心。以「粵港澳大灣區」建設來說,香港絕對是領頭羊,大灣區內香港金融業最發達、與國際聯繫最緊密,通過加強與內地金融合作,可促進區內金融服務發展。香港銀行務必抓緊此機遇,以自身穩固的信用及豐富的經驗,更積極主動帶頭組織國際性集團的貸款。

杨宇霆

港臨十年股災周期 現時監管已達標

香港回歸20周年成就有目共睹。明年時值本港股災十年周期,金融風暴會否捲土重來,當下未雨綢繆總好過亡羊補牢。

香港剛回歸祖國,1997至1998年爆發了亞洲金融風暴,香港股市大跌,利息被扯高,樓市泡沫爆破,外資資金撤離,經濟增長停滯不前。此外,國際炒家趁機猛烈進攻港元,令香港經濟環境雪上加霜,幸好當時港府臨危不亂,果斷地動用1200億元外匯儲備入市,成功守住恒指和聯繫匯率,化險為夷穩定人心。

2008年席捲全球的金融海嘯,令香港股市大跌,出現信貸緊縮危機,中央政府出台「十四項措施」,涵蓋了金融、基建、珠三角合作、緩解中小企困難、擴大個人遊等方面,支撐香港抵禦海嘯衝擊。

下次金融危機或超以往

雖然危機已過,香港仍須居安思危。金管局前總裁任志剛早前撰文指出,引起兩次金融危機的癥結問題尚存,其一是金融機構只眼本身利益的投機炒賣文化不改,而非服務實體經濟;二是在金融全球化,特別是環球量化寬鬆措施,令流動資金氾濫,潛在風險巨大。任志剛預言,若再次爆發金融危機,規模將超過往。資深銀行家陳鳳翔亦認為,新的金融危機一定會再來,只是會以不同的方式。

王良享

星展銀行(香港)財資市場部董事總經理王良享則認為,政府近10年在銀行資本、流動性上做了許多較嚴厲的措施,規管方面已足夠,政府亦不需要太敏感,在適當時候可以果斷一點,多一點干預。他又認為以目前狀況來說,單一在香港爆發金融危機的可能性較低。澳新銀行大中華區首席經濟學家楊宇霆認為,在現有的體系裏,政策面上能做的已經做了,包括利用宏觀審慎措施來管理銀行信貸、管理銀行風險,但仍不可排除一些不可預見的因素,包括美國縮表,都可能影響香港。

短期聯繫匯率不會變

1983年期間出現信心危機,「聯繫匯率」應運而生,成為香港金融業穩定的基石。面對人民幣國際地位日漸提升,香港作為全球最大的離岸人民幣清算中心,市場關注日後港元會否與人民幣掛。市場人士認為,若無太大的經濟原因,短期內聯繫匯率制度不會改變。

1983年以前,香港實行浮動匯率制度,至80年代初期,貿易逆差、貨幣貶值等問題浮現,加上中英兩國就香港前途問題談判期間,港元出現信心危機。1983年10月,政府宣布港元匯價跟美元掛,匯率定為1美元兌7.8港元,「聯繫匯率制度」由此誕生,並沿用至今。一直以來,「聯繫匯率」陪伴香港經歷大大小小風浪,特別是在兩次金融風暴中,更發揮顯著的穩定作用。

人民幣國際化穩步推進

自2003年香港設立離岸人民幣清算業務以來,隨着人民幣在全球貿易和投資的使用不斷增加,香港近年已發展為全球離岸人民幣業務樞紐,是內地以外最深廣和流動性最高的人民幣市場。人民幣國際化進程亦穩步推進,去年更被國際貨幣基金組織(IMF)納入特別提款權(SDR)組成貨幣,本港在未來人民幣國際化的過程中,勢將扮演更加重要角色。

前南洋商業銀行副總經理吳連烽表示,離岸人民幣業務是國家政策支持,但發展仍靠自身。香港作為投融資管理中心,可提供金融產品等的定價,亦具備對人民幣國際匯率定價的條件,而這些對「一帶一路」政策及人民幣國際化將起很大作用。

星展銀行(香港)財資市場部董事總經理王良享指出,人民幣現在還未達到完全的自由開放,待人民幣接近自由兌換的時候,或者是掛的成熟期。但澳新銀行大中華區首席經濟學家楊宇霆則指,目前未有太大經濟原因去改變現有的匯率制度,因世界的央行都須保持信用,保持匯率穩定。