【香港商報网訊】記者吳天淇、鍾穎琳報道:受惠2017年環球經濟漸入佳境及北水持續南下帶動,恒生指數2017年全年飆7918點, 升幅逾三成,收報29919點,為2009年以來最佳成績,升幅冠絕亞太區,更跑贏美股歐股。市場普遍認為,北水南下持續是2018年的投資主題,各大行對於恒指目標價預測,介乎28000點至36067點不等,惟美國通脹及環球央行「收水」或成為港股今年的潛在風險。

過去一年,亞洲股市普遍升一成至兩成,其中恒指年內飆36%,收報29919點,表現明顯跑贏亞洲主要地區包括日本、韓國及台灣,分別升19%、21.7%及15%,港股2017年在亞太區主要股市的升幅排名第一,全球排名則為第六位。

港股升全靠北水

2017年港股表現亮麗,可歸功北水,滬港通及深港通成交額2017年均創新高,南下資金單日分別錄得最高156億及65億元。根據市場統計數據,2017年港股總市值曾衝33萬億元,突破2015年大時代的31.5萬億元紀錄,主板平均每日成交約880億元,按年升逾三成。

2017年另一令人懷念的情景是港交所交易大堂最後一日運作。

港股當中去年表現最佳藍籌為吉利(175),全年累升271%,藍籌新貴碧桂園(2007)及舜宇(2382)則分別累升268%及197%。至於股王騰訊(700)升幅則有1.16倍,為2017年第五大升幅藍籌,並隻身貢獻恒指超過二千點或近三成升幅。跑輸的有聯想集團(992)及中石油(857),分別跌0.56%及3.63%。

電訊板塊明顯落後

按恒生綜合行業指數分類,全年計以科技股最強勢,資訊科技業指數2017年狂飆逾九成,大幅跑贏恒指同期的36%升幅,當中比亞迪電子、長飛光纖(6869)、騰訊及瑞聲等錄超過一倍升幅。而表現最差板塊則為電訊股,電訊業指數2017年內逆市跌約2%,成唯一錄負回報的恒生綜合行業指數,當中重磅股中移動(941)股價逆市跌1.2%。其他板塊走向各異,內房及具新經濟概念的板塊跑贏大市,舊經濟板塊則相對遜色。

至於H股指數則跑輸恒指,年內回報為24.36%,而創業板股,在獨立股評人David Webb發表題為「50隻不能持有的港股」之後,細價股相繼爆煲,創業板指數2017年累跌一成,表現最差為「翠如BB股」聯旺(8217)全年瀉約99%。

中美政經動向牽動全球

展望2018年股市走勢,中美政經動向將持續牽動環球股市神經。市場普遍認為,對於股市持樂觀審慎的同時,不能抹殺市場風險,當中美國通貨膨脹急升或成為主要風險,特別是若在踏入2018年以後,通貨膨脹率若高於預期代表經濟環境過熱,將迫使央行收緊貨幣供應,將對投資市場帶來衝擊。

聯儲局自2015年底恢復加息以來,已累積加息5次,預料今年續加息3次。而環球央行從去年開始已逐步退市。市場關注央行收水帶來的影響,特別是經過一輪升市後,多個市場均有泡沫之虞。美銀美林追蹤全球管理超過3000億的基金經理調查顯示,今年投資市場三大風險,除了美國及歐央行政策失誤之外,便是內地債息危機。

去年藍籌股升市冠軍是吉利汽車。

稅改令美資回流美國

另外,2018年大環境是資金因為美國稅改大舉回流美元資產,對新興市場尤其中國經濟的衝擊尚待觀察。美國收緊銀根,新興市場一般被視為高危。

利好方面,2018年對內地而言,是貫徹中共十九大精神的開局之年,內地經濟由高增長階段進入高質量發展階段,投資界相信2018年仍然可保持經濟平穩。加上「一帶一路」倡議逐步落實、粵港澳大灣區推進、「滬深港通」加速融合、「債券通」優化,更多兩地基金互認產品出台,北水南流入的情況仍會在2018年持續。

北水愛股前景佳

華夏基金首席策略分析師軒偉認為,隨着兩地市場融合加深,個股的挖掘和研究一定會愈來愈深入。長期來看,A股和港股估值會接近,也會出現港股A股化,A股港股化現象。他表示,2017年北上資金對於A股風格和趨勢影響特別深。該行認為北上資金持股愈高的股票漲幅愈大,這也是長期趨勢。

瑞銀亦看好2018年全球股票市場,原因是全球經濟好轉,且不少市場盈利增長良好,同時料增長將持續下去。現時,MSCI世界指數市盈率與30年前的平均值相若,該行認為估值並不貴。

股市料先高後低

大行普遍看好港股仍有進一步上升空間,並調高目標價,由28000點至36060點不等,最樂觀預測認為恒指在市場亢奮的情況之下,有機會創出36067點水平的歷史新高。不過,大行對於2018年下半年港股的走勢看法卻出現分歧。

瑞銀認為,2018年企業利潤增長,仍有雙位數增長,而且估值仍然合理,宏觀環境仍穩定,將可帶動指數持續向上。不過,預測2018年年底恒指見28000點的建銀國際證券研究部主管蘇國堅認為,2018年年中債市可能爆發拋售潮,因為低息醞釀通脹,最終導致債市大跌,拖累股市。但在債市大跌之前,相信恒指可升至34500點,股市上半年仍可吸引資金,下半年則要小心,因為息口上升有壓力。

「恒指」成「騰指」 股王騰訊獨領風騷

科技股2017年走勢獨領風騷,帶動納指屢次破頂,升幅近三升,創下歷史新高。騰訊(700)亦順理成章成為港股史上交投最活躍股份,經常主導恒指走勢,將恒指化身為騰指。展望2018年市場認為科網股優勢仍在。

騰訊去年日均成交額高達約62億元,為2016年29.83億元的兩倍,成為港股史上交投最活躍股份,正股連其衍生工具交易額常常佔大市三至四成,該股由2017年年初189元水平起步,去年11月更突破400元大關,並創下全年高位439.6元,累積升幅1.3倍,市值峰達4.18萬億元,躋身全球五大市值股份排名,超越facebook及拋離勁敵阿里巴巴。

港股可以說全靠騰訊支撐。

科技巨企富可敵國

2017年科技股升勢主要由盈利增長所推動。全球8大科技股包括美國的「FAANG」——Facebook、Apple、亞馬遜、Netflix、Google母公司Alphabet,以及中國的「BAT」——百度、阿里巴巴及騰訊,2017年市值合共增加約1.4萬億美元(約10.92萬億港元),已相當於西班牙及葡萄牙國內生產總值(GDP)總和。

展望2018年,科技股仍然是市場主角。瑞銀預料,2018年網上的電商、廣告、支付、雲端、數據和自動化機械等行業,仍具高增長潛力。儘管這類科技股的市盈率已偏高,只要未來其業務仍具高增長能力,便毋須擔心市值「貴」的問題了。

股王貴得有道理

現時標指科技股市盈率普遍約19倍。蘋果公司(Apple Inc.)於11月成為首家市值突破9000億美元(約7萬億港元)的企業。而亞馬遜第3季收入勁升34%。有分析員揣測,兩家科企市值最快2018年突破1萬億美元大關。

騰訊方面,2017年分拆了閱文(772)上市,未來又傳計劃分拆騰訊音樂及微醫集團,市場認為分拆帶來的正面效果不只一個。大行調高騰訊目標價由438至512元不等。騰訊2018年預計市盈率在38至39倍,騰訊除了手遊業務,亦擁有音樂平台,微信支付,雲業務。豐盛金融資產管理董事黃國英認為,騰訊其他業務方面的利潤實現能力仍然未完全體現。騰訊的業務平台很廣,不單只遊戲,還有社交平台,這些業務是公司潛在的增長動力,將來會為騰訊帶來怎樣的優勢,未必能容易預測得到,而這一點亦是市場賦予騰訊高溢價(Premium)的原因。

惜失新股集資冠軍寶座

科網公司成上市新勢力

恒指2017年表現突出,但新股表現卻較往年有所遜色,港新股因此失去全球集資額第一寶座,排名亦跌至全球第三。但新股上市宗數創歷史新高,共有160家企業上市,同比上升37%,表現卓越。

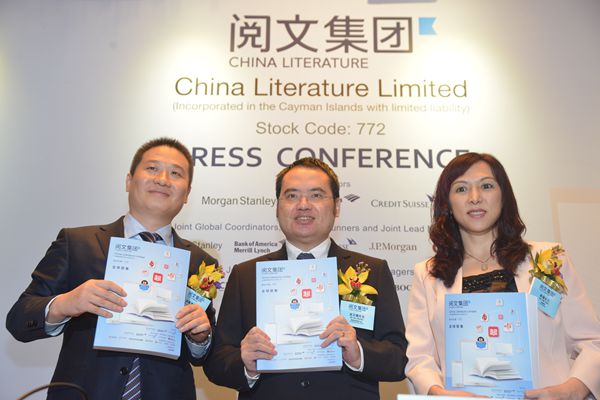

2017年新股在下半年表現尤為突出,互聯網保險公司眾安在(6060)上市後掀起新經濟股IPO熱潮,而由騰訊(700)分拆的閱文(772),更把熱潮推至高峰。該股最終凍資逾5200億元,獲逾40萬人認購。成為史上第二大「凍資王」,首日更是飆升86%,每手賺9480元,成史上第三大「賺錢王」。隨後上市的雷蛇(1337)及易鑫(2858),亦備受追捧,3隻新經濟新股合共凍資逾1萬億元。

九成半IPO獲超額認購

雖然2017年全年集資額僅獲1282億港元,同比下降34%。但在主板上市的IPO中,有95%企業獲得超額認購,較去年的75%有較大增長,32%的IPO超額認購倍數逾百倍以上。至於以行業劃分,金融業IPO籌資額位列第一,貢獻近半的籌資額。

至於創業板的IPO則經歷了U型走勢,2017年新股數量創歷史新高,共有80家企業登錄創業板。當中零售和消費品,基建及科技、傳媒與通訊企業佔據創業板上市宗數前三位,而且65%的創業板上市公司均來自香港本土。

國泰君安IPO集資規模是2017年香港最大。

科網股IPO受熱捧

2017年新股還有一大亮點是,相較以往幾年多以大型傳統金融股IPO為主,2017年互聯網及科技公司成為新興勢力。頭十大集資額最大的新股中,眾安在线、閱文集團(772)、易鑫集團(2858)及雷蛇(1337)等4間屬於新經濟股,而且均錄得大幅超額認購。閱文集團、易鑫集團、眾安在线及雷蛇分別超額認購625倍、560倍、392倍及290倍, 顯示本港投資者對科網股的興趣日益增加。

值得一提的是,港交所最新落實拓寬現行的上市制度,並於《主板規則》新增兩個章節,允許(i)尚未盈利 / 未有收入的生物科技發行人;及(ii)不同股權架構的新興及創新產業發行人,在作出額外披露及制訂保障措施後,可以在主板上市。港交所也建議修訂現時有關海外公司的《上市規則》條文,設立新的第二上市通道,吸引已經在海外主要證券交易所上市的新興及創新產業的發行人來港上市。安永會計師事務所審計服務合夥人陳日輝表示,新經濟的崛起激發新經濟公司的上市意願,對香港現有的IPO市場制度的適應性提出挑戰,上市制度改革亦是大勢所趨。

IPO紐交所稱王

全球IPO活動在2017年亦大幅上升,成為十年以來最活躍的一年。美國市場共有174宗IPO,籌資395億美元,較2016年分別增長84%及55%。紐約證券交易所憑藉18宗大型至超大型新股一直帶領超前,並摘下全球新股融資排行榜冠軍寶座,達2148億港元。其中有25家為中國企業,籌資額40億美元,IPO宗數及籌資額同比分別增加178%及83%。

上海證券交易所的平均新股規模都較紐交所和港交所少,導致雖然有約30宗大型至超大型新股發行仍然未能夠追趕紐交所,但是新股數量仍較港交所取勝,以至香港只能排名第三。而倫敦證券交易所的大型IPO總額和數量,都顯著不及香港,排第四。前五位最後一名是深交所,深交所一向以數量高及創業板緣故,所以集資排名不足以超越倫敦證券交易所。

今年最多或籌2000億

展望2018年,多間會計師事務所預計香港IPO集資額達到1500億至2000億港元,德勤預料最少會有5隻超大型新股上市,部分都包含新經濟元素或與醫療相關。香港監管機構將會陸續進行針對市場監管的公眾諮詢,並升級互聯互通機制,推動新股通。預計金融業、消費及零售業、建築業、能源與電力,及科技、傳媒與通訊將會是2018年來港籌資企業的主要行業類別。

北水成風向標 銀行股環保股可追落後

隨着內地和本港股市開通和互聯,北水南流的金額自2015年時佔港股市場交易量的3.5%增至2017年的10%,年內北水南流金額已高達400億美元,市場預料北水南來將會持續。北水取向將持續成為市場投資風向標。受惠加息、「同股不同權」等利好因素的銀行證券股,以及環保股同是今年必買股份。

2017年內地資金對港股舉足輕重。據萬得數據統計顯示,從2014年11月4日滬港通開通到2017年底止,港股通的成交額超38700億港元,「北水」淨流入港股達7200億港元。內地資金對港股的參與程度,也呈加速趨勢。而2017年強勢板塊包括汽車、內房及資訊科技,均可見到「北水」持股的身影。

港股市盈率仍吸引

經過過去一年逾三成升幅,港股現時市盈率約為13.2倍。市場普遍預期,由於港股盈利仍在上升,估值亦算是偏低,2018年仍將持續吸引內地資金流入。

銀行股將受惠2018年美國加息。在香港上市的銀行股中,除汇控(005)之外,另外兩間發鈔銀行渣打集團(2888)及中銀香港(2388),還有以資產負債穩健見稱、汇控旗下的現金牛恒生銀行(011)。論股息回報,恒生及渣打估計2018年有3.4厘至3.5厘,汇控接近5厘,若適時部署,投資者今年很大機會可財息兼收。

另外,「十三五」期間,全國環保投資預期將會達到17萬億元人民幣,為了加快進程,政府以PPP(公私營合作)與社會民營資本合作方式,讓民間參股的方式加快建設。環保將會是未來幾年中國「錢途無限」的大商機,光伏、風電、污水淨化建設、管道燃氣等,大型企業都有機會從傾斜的環保政策中分一杯羹。環保股去年相對落後,2018年有條件後來居上。

新股開年 熱鬧非凡

在剛過去的2017年最後交易日中,新股蜂擁而至,計及12月28日登場的5隻新股,加上12月29日開始公開招股的12隻新股,共有17隻新股跨年招股,新股一開年就熱鬧非凡。

其中備受關注的是由眼科醫生林順潮創立的希瑪眼科(3309),集資最多5.713億元。該股招股價介乎2.35至2.9元,以每手2000股入場費5858.45元。希瑪眼科引入了騰訊主席馬化騰等作為基石投資者,上市前又獲新地(016)及「蘭桂坊之父」盛智文入股,真是星味十足。該股預計1月15日掛牌。

光大永年可留意

其中一隻跨年招股的新股,為光大集團分拆出來,從事物業投資的光大永年(3699)。光大永年招股價介乎1.3元至1.49元,每手2000股入場費3010.03元,由2017年12月29日起至2018年1月8日公開招股,集資淨額1.116億元,1月16日上市。

光大永年集資所得,其中80%用於收購英國倫敦物業。該公司主席劉嘉稱,英國法律與香港相近,加上倫敦社會及經濟環境穩定,故以倫敦為首選。他期望,透過投資倫敦,可將資金引回內地,目前未有打算投資倫敦以外地區。