文章配圖

過去1個多月,澳大利亞人見證了中國房企的“有錢又任性”。在悉尼灣,萬達、復星瘋狂買樓,在當地的財經報紙版面,王健林、郭廣昌,以及早先就已來盤踞的張玉良、許家印等中國房企大佬,正成為他們熟悉的面孔。

在海外市場,中國房企扮演起了類似“中國大媽”的角色。悉尼一幕僅是縮影,在紐約、倫敦這樣的世界大都會,中國房企身影頻現。

一組鮮活的數據,足以證明房企大佬們向全球進發的勃勃雄心。2014年,中國房企在海外房地產165億美元(約合1031億元人民幣)的投資額創下了歷史新高,這只是剛則開了個頭。在仲量聯行、萊坊國際等機構的預判中,到 2020年,中國企業年均海外房地產投資總額可達500億美元,相當于人民幣3112.75億元,與美國近兩年的海外投資額相當。

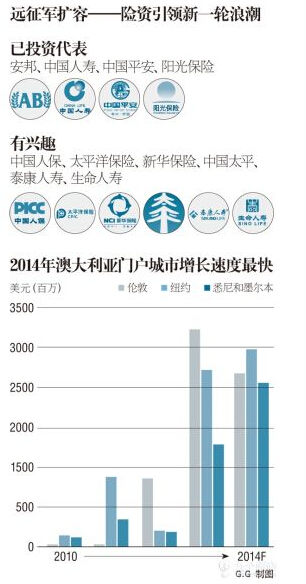

“遠征軍”正在擴容,以險資為代表的一群新的投資者,正迅速掀起“不可預測”的新一輪浪潮。硬幣兩面,風險也無處不在。對于國際經驗匱乏的中國房企而言,能否自如地解決海外投資涉及的復雜的政治、匯率、人才等難題,還待檢驗。

掃貨節奏停不下來

中國房企海外“掃貨”的節奏,根本停不下來。

在綠地上海總部3741公里外的馬來西亞新山市,綠地董事長張玉良剛剛又插上了一面投資紅旗。在海外市場,張玉良一直有著咄咄逼人的進取心。

“綠地正在接洽馬來西亞一個300億元產業園大單。”張玉良日前對時代周報記者說,這項新投資基本定下來了,和綠地馬來西亞住宅項目離得并不遠,周邊就是中國鄰居碧桂園、富力、雅居樂的項目。

海外并購狂人郭廣昌、王健林,此刻也沒有閑著。在南半球澳大利亞,郭廣昌麾下的復星國際1月26日剛剛收購了北悉尼一棟甲級辦公樓。這個可俯瞰悉尼港的大樓,北悉尼政府是主要租戶,可租面積達1.46萬平方米。

郭廣昌買樓,王健林要地。就在1月25日,萬達以4.88億澳元(約24.17億人民幣)收購了悉尼兩棟樓,準備投資10億美元(約62.5億人民幣)推倒重建成集文華酒店、住宅、零售于一體的綜合體,并命名為悉尼1號。萬達是這么解釋這個樓的好位置的:在我們這兒能看到悉尼歌劇院全景。

在悉尼當地的市場報告中,悉尼灣已經8年沒有新項目推出,悉尼1號有望賣出4.5萬美元/平方米的悉尼公寓最高價。這個項目,很有機會超越全世界最貴公寓英國倫敦海德公園一號5萬美元/平方米的均價。

在世界十大旅游目的地之一的悉尼黃金海岸,萬達去年就已到達。去年8月,萬達以9億美元投建黃金海岸市珠寶三塔項目。王健林曾說過,萬達海外并購的思路,就是投五星級酒店綜合體以及文娛產業。除了澳大利亞,萬達酒店綜合體的腳步,已邁過倫敦、馬德里、芝加哥、洛杉磯等城市。

相比樓上這些闊主,險資在海外房地產的收購力度毫不遜色。

2月1日,安邦保險宣布,以19.5億美元(約合120億元人民幣)的價格獲得了紐約曼哈頓核心地標——紐約華爾道夫酒店的永久產權。同一時間刻度,中國平安以3.27億英鎊(約合30.54億人民幣)的價格在英國倫敦收購了一個辦公樓,這也是中國平安繼倫敦雙子塔之后收購的第二個海外項目。

中國土豪為何偏愛歐美澳

漂洋過海,中國房企集結在異國登陸,這已成為近幾年地產行業轉型的焦點之一。從萬達、綠地、碧桂園等千億軍團大舉收購,到悶聲發大財的中小房企跟風試水,中國“土豪”的足跡已遍布亞、非、歐、美四大洲。

來自萊坊國際的研究數據顯示,2009-2012年的4年內,中國對外房地產投資逐年上漲,分別為6億美元、15億美元、32億美元和48億美元。到2013年,房企大佬們向全球進發的雄心迸發,這一年的海外投資總額一躍達到128億美元。

這股投資熱潮,在馬年2014年到達一個新高度。在萊坊國際的預計中,去年中國房企海外投資總額達150億美元。而仲量聯行的統計數據則更高,去年,中國房地產投資在海外市場的投資額超165億美元(約合1031億元人民幣),這一金額比2013年增長了46%。

“海外投資的激增,使中國一躍成為全球五大主要跨境資本來源地。”仲量聯行國際資本集團中國區總監夏飏飏告訴時代周報記者,去年在商業地產領域的投資金額超過112億美元(約合700億元人民幣),辦公樓和酒店資產成為中國企業在海外投資最熱衷的選擇。

以投資物業來分類,商業地產投資的增長位居前列,增長幅度近50%。此外,房企去年在海外住宅開發的投資金額超過53億美元(約合331億元人民幣),比2013年增長了38%。

從投資區域來劃分,澳洲和歐洲成為最受歡迎的投資目的地。“這兩個地方共吸引了超過55億美元的投資。去年澳洲成為中國投資者最受青睞的新目標市場,中國流入澳洲的資本超過30億美元;另外還有約25億美元流入了美洲。”萊坊澳大利亞亞洲市場高級董事王家明告訴時代周報記者。

從城市投資的偏好來看,倫敦2014年共吸引了40億美元(約合250億元人民幣)的中國投資。悉尼僅次于倫敦獲得了中國大部分的投資額,去年共吸引了中國企業22億(約合137.5億元人民幣)美元的投資。紐約、舊金山、洛杉磯、芝加哥、墨爾本、東京及新加坡也各獲得了5億-15億美元(約合31億-93億元人民幣)不等的中國投資。

為何倫敦、悉尼和紐約成為中國房企“下注”的熱門城市?在夏飏飏看來,這與歐洲經濟的復蘇帶動當地商業及辦公市場需求的增長有關。

“中國資本最喜愛的物業是寫字樓,因為管理起來簡單。在歐美經濟復蘇并開始向上的背景下,企業辦公需求的數量開始增長。與國內辦公樓3-5年的租約相比,國外辦公樓的租約更長。”夏飏飏介紹說,以倫敦為例,當地甲級辦公樓的租期一般在7-10年,有的辦公樓租約期甚至長達十幾年。在如此長的租約期間,租金還可以有一定的約定上浮空間。由于有長期租約,其租金投資回報率是相當穩定而可觀的。

除了租金回報因素,中國企業在海外布局的城市地段的選擇上,重點關注的是商業發達城市最核心地段的物業。“在城市地段上有絕對優勢,這也有利于未來進行轉手,因此增加了投資物業的流通性。” 領盛投資亞太區董事區煒邦向時代周報記者說。

跟海外市場要高利潤

在區煒邦看來,中國房企在海外促成一筆筆大宗交易,其中很重要的一個因素在于,海外市場潛在回報率比國內更加誘人。

據時代周報記者了解,中國房企海外拿地成本較低而售價較高,利潤空間較大。如馬來西亞新山碧桂園金海灣,拿地成本不到2000元/平方米,平均售價為17650元/平方米,土地單價為售價的10%左右,利潤空間較大。碧桂園首席財務官吳建斌此前就坦承,其海外業務的毛利率預計能達到35%,高于國內。

“目前,我們在美國所投幾個城市的項目,土地價格只占房價的二到三成;但國內土地價格至少占到房價的五六成甚至更多。” 香港一家上市房企高層張偉(化名)也向時代周報記者說,從開發商做住宅開發的回報率情況來看,如果項目選址不出現太大的偏差,海外房地產開發的凈利潤率可達到17%左右,有的甚至會更高。

他們想得很明白,國內房地產遇冷,早已是不爭事實。在蘭德咨詢總裁宋延慶看來,2015年,房地產行業將淪為中利行業,毛利率將低于30%,平均凈利潤率可能踩到10%的紅線。

朗詩集團董事長田明對時代周報記者說,從增長趨勢來看,像紐約、舊金山這樣的城市,在目前經濟已經開始向上的背景下,房價還有上升的空間。但國內樓市未來幾年仍處于去庫存狀態,房價下行的壓力很大。

“未來幾年,房企的利潤率可能還會進一步下滑。商人是逐利的,賺不到錢,肯定會尋找其中的原因并及時轉向。”田明說道。

事實上,單在房企及險資投資最多的商辦樓市場,海外房地產的租金回報也比國內市場更具有吸引力。

據萊坊國際的研究報告,目前北京和上海甲級寫字樓的回報率一般介于5%—6%之間。而這些城市的信貸成本卻相當高,通常在8%以上。這樣的回報率,對保險資金這樣的長期資本來說,租金成本不足以覆蓋利率成本。相比之下,盡管紐約、倫敦和悉尼的回報率只介于4%—6%之間,但其利率卻一直維持在較低水平,美國的資金成本可能低至3%。

據萊坊國際預計,倫敦、紐約和悉尼寫字樓的平均租金增長率分別為16.3%、28.2%和22.3%。而國內的租金增長則小得多,以上海為例,預計同期租金的增幅只有4.4%。

文章配圖

險資接力掀新一輪浪潮

“中國房企在海外投資動作頻繁,規模大且業態多樣,這背后是增厚規模和利潤空間的迫切需要。”宋延慶說,不少已經完成全國布局的房企受成長性所迫,要繼續保持每年銷售額15%以上的增長率,補倉壓力非常大。

不僅如此,“出海”作為房企戰略選擇,已呈現對跨國經營和風險對沖的進一步需要。

萬科董事長王石近日的演講,從一個側面給出了答案。

1月30日,王石在倫敦商學院[微博]演講時透露,萬科將加大在海外房地產的布局力度,未來萬科15%—20%的業務會轉向海外房地產投資上。

“中國經濟整體現在面臨真正的轉型,而國內房地產市場很明顯是有泡沫的。但是泡沫未必會破,最擔心的是近期會不會再有貨幣政策刺激。”王石說,加大海外房地產投資,其中一部分原因也是為了平衡國內房地產風險。

王石并不是孤單前行。去年11月底,王健林已公開萬達未來的投資布局,“七八年以后,萬達收入超過1000億美元,其中至少保持20%-30%的收入來自海外。” 復星國際也還在歐美尋找合適的投資項目,為了找到優質項目,他們還專門組建了美國投資團隊。

田明也說,朗詩將進一步加大在海外房地產布局的力度。“目前還處于摸索階段,未來朗詩海外房地產的占比可能達到我們業務量的15%—20%。”

在機構的報告中,中國房企主導下的中國海外投資,未來十年內會接連掀起海外投資熱潮,到 2020年中國公司的年均海外房地產投資總額可達500億美元,相當于人民幣3112.75億元,與美國近兩年的海外投資額相當。

除了房企,一群新的投資者正迅速掀起“不可預測”的第四輪浪潮。據萊坊國際觀察,該群體不僅包含大型企業,也包括超高凈值人士、中小型國有企業和民營開發商。在大型企業中,迄今中國排行前20位的保險公司中僅有五分之一在海外有投資活動。但已有四成保險公司表示有興趣在海外投資。

“當有你的同行已經做了這些事情的時候,內部報批相對變得簡單多了。”萊坊澳大利亞亞洲市場高級董事王家明說,“這就好比,安邦買了某棟樓,其他保險公司也會跟風。不單單跟風,大家都想超越它的同行,在這樣的情況之下,我很期待在做一些創紀錄的交易。”

“險資手中的資金比開發商更加充裕,在海外‘掃樓’收購的力度更加顯得有揮金如土的感覺。”領盛投資亞太區董事區煒邦向時代周報記者說。

對外投資政策的顯著放寬,是險資大手筆的促進因素之一。例如,2013年對外投資審批門檻從1億美元提高至10億美元。2014年10月,商務部取消了先前大多數針對對外投資的審批程序。此外,保險公司獲準最多可將其30%的資產投資房地產,其總資產的15%可用于境外投資。2014年8月,中國保險行業的總資產達人民幣9.5萬億元(1.55萬億美元)。

保監會副主席周延禮在1月底透露,截至去年年底,中國保險業資金境外投資額為239.55億美元(約合1497億元人民幣),只占當前保險業總資產大約1.44%。

險資正在蠢蠢欲動,有超過20家中國大陸和臺灣地區的大型保險公司正在考慮進軍歐洲房地產。“我們預計,這些保險公司將在未來幾年陸續邁出海外投資的第一步。”夏飏飏表示。

試水與精耕的距離

硬幣兩面,風險也無處不在。

境外房地產開發多數為輕資產運營,很多環節是外包,因此往往有大量合同關系。在協縱國際集團創始合伙人黃立沖看來,對于國際經驗匱乏的中國房地產企業而言,能否自如地解決海外投資涉及的復雜的政治、匯率、人才等難題,其實還未可知。

事實上,海外市場并不全是“藍海”,也面臨著較為復雜的開發風險。中坤集團在冰島的項目就已擱淺,中航地產也因為當地政府出爾反爾終止了斯里蘭卡項目。

“房企出海的最大風險主要還是政策匹配問題。” 中國房地產數據研究院執行院長陳晟表示,國外跟國內的開發模式不一樣,和當地政府的關系如何處理、土地的權屬也和國內有所不同,這是“房企出海”的最大障礙,其次才是經常提到的市場環境,“一定要找到合適的合作伙伴,符合當地政策環境。”

無論是萬科與美國頭號地產商鐵獅門的強強聯合,還是碧桂園與馬來西亞知名房產商大馬置地的親密無間,與當地企業合作的方式無疑是規避海外風險的聰明策略,可以有效地降低因中國企業對當地政策、人文環境不熟悉導致的投資風險。

然而,合作并不是萬能的,出海的中國房企勢必在所有權和經營權上作出讓步,難以在此類產品中加入中國房企的企業文化,對項目進行完善時也會增加投資成本,這些尷尬都需要化解。

除此,中國部分房企出海的機會型、投機性較重,特別是一些中小型房企的海外投資。公衍奎表示,他們的抗風險能力不高,的確需要格外謹慎。事實上,上世紀80年代,也曾出現過“日本買下美國”的壯景,然而隨著日本經濟泡沫的破裂,一切又回歸常態。往后,中國“航海家”們是否能夠成功避險,還需時間檢驗。(作者姜燕)