上证指数(000001)

1月7日,股民在杭州一证券交易场所关注股市行情。

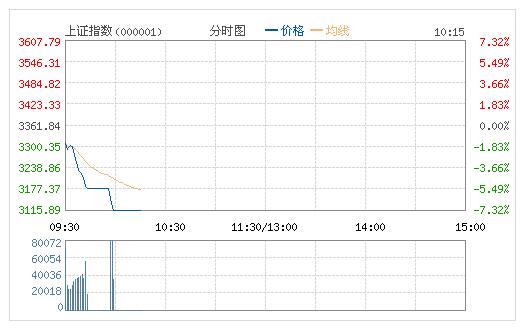

【香港商报网讯】沪深300指数盘中大跌逾7%,再次触及熔断阈值,A股今年来开市4天2天提前收盘。截至发稿,沪指跌7.24%报3124点;深成指跌8.35%报10745点。

A股交易13分钟收市1270股跌停

今日A股开市29分钟;按上海、深圳交易所上午公告,实际交易时间仅13分钟;两市跌停及跌超9.9%的个股(包括ST品种)共计1270股。

沪指收跌7.32%,深成指跌8.35%;创业板跌8.66%,目前周跌幅已达16.93%,超过2015年6月第三周的最大“股灾”跌幅,刷新历史记录。

证监会紧急会议未就下一步行动作出决定

彭博援引消息人士:中国证监会紧急会议结束,未就下一步行动作出决定。

据午间FX168财经网报道称,外媒援引消息人士称,中国证监会召开紧急会议,研究市场情况和塔伦市场熔断机制。

熔断机制到底保护了谁

从2015年史无前例的股灾中刚刚回过神来的股民们,进入2016年,尚未回过神来,接连被两根大阴棒砸晕了头。1月4日,沪指暴跌6.86%,史上第一次熔断,1月7日,沪指再度暴跌7.32%,一周内第二次熔断,A股全天仅仅交易了13分钟。

本是从股灾中吸取教训的熔断机制,却未能让股民们免于恐慌,反而制造了更大的恐慌和更大的暴跌。2016年开年一周,A股暴跌11.96%,创造史上最差开局。

我们不禁要问,熔断机制到底保护了谁?熔断机制,到底有没有作用?要不要废除?

凤凰财经调查显示,超八成股民认为熔断机制并无卵用,并没有保护股民。

熔断机制,也叫自动停盘机制,是指当股指波幅达到规定的熔断点时,交易所为控制风险采取的暂停交易措施。2015年12月4日,上交所、深交所、中金所正式发布指数熔断相关规定,熔断基准指数为沪深300指数,采用5%和7%两档阈值。于2016年1月1日起正式实施。

机构:A股熔断机制制度上存在不合理性5%阈值太低

1、基本面仍存在1月上旬的大幅解禁压力及人民币汇率继续贬值的因素影响,使得A股市场从12月最后几天至今下跌。今早看资金面相对以往年初也偏紧,也许和贬值造成资金流动性压力增加,资金外流有关。

2、时间截点上面度过了12月底的各种排名时间,机构的操作上会更加灵活。在相对排名的压力下,大家会不急于对看好的股票加仓,而是要等待趋势明朗后进行跟随操作,更加助长助跌,从今日下跌幅度看,机构的仓位不低。

3、制度上存在不合理性:

A、市场在5%到7%这段时间很短,比如有些优质的小股票跌停了,没有熔断机制的作用下,可能会有价值投资者抄底,但存在熔断机制时,买盘会考虑可能触及熔断机制,明日存在不确定性,所以买盘就不会急于抄底,宁愿等到明天,造成的结果就是当大盘跌到5%时,再向7%走是很容易的。在这种熔断制度下,相当于会将很多卖盘的压力一天一天往后推,大家都会想等卖的力量出清为止。可能会造成市场的进一步下跌。

B、美国历史上的熔断机制触发的情况也不多,美国股市是实行t+0同时没有涨跌幅限制的,而A股是既有涨跌幅限制,又有熔断机制,同时又是t+1的。这种制度组合的合理性值得商榷。历次A股大跌时个股的联动性很强,这样就使得一旦触及5%熔断线后,制度上就掐掉了先跌停的股票翻身的机会。

C、中国的熔断机制一级阈值和二级阈值之间距离太近,且一级阈值太低,中国跌5%以上的交易日占比全年并不少见。

4、市场传言有保险公司集中抛售,三家己禁止买入,因严査举牌资金合规性,所以很多公司为避免麻烦把百分之五不到的都抛了。但该条原因的影响程度尚待进一步了解。或许是潜在的巨大风险。

无论从基本面上(汇率,解禁),制度面(不合理性),传言层面(险资事件)。预计短期的波澜仍会延续,春季似乎要先砸个坑再启动新的行情,短期底部区间已经接近我们年度策略报告中的下限,待恐慌情绪逐渐避过,投资机会将现。(长城研究--宏观策略)

熔断机制5%和7%的触发线过低,可能会加速市场下跌

首先,熔断机制的第一道门槛5%,是很容易触发的。在指数跌幅较大时,由于对熔断后市场停止交易的恐惧,可能会加速达到触发熔断的点。一旦触发5%的门槛,熔断休市,流动性瞬间枯竭,大量投资者尤其是散户担心无法卖出股票而在大跌时抓紧抛出股票。

其次,第一次熔断门槛5%到第二次熔断门槛7%之间仅有2%的幅度,这个幅度太小,太容易达到。且一旦达到,在当天便停止交易直到休市。这会给人很强的对于第二次熔断的预期。若触及5%的熔断门槛,停止交易15分钟,然后开盘,很可能会短时间再次触发7%的熔断门槛,即导致5%+2%的跌幅。

再次,由于A股的T+1制度,买入者与卖出者的态度是不同的,买入者在买入时往往比卖出者在卖出时更谨慎。试想下,在触发熔断的市场状况下,潜在的买入者多数会在即将触发熔断时和熔断开盘后趋于观望,因为买入股票后当天无法卖出,要第二天才能卖出。而卖出者则因担心无法卖出而趋向立即卖出股票,反正卖出也能当天买回来。这样也会加速熔断,尤其是二次熔断的产生。

A股的熔断机制5%、7%的触发线,相较于美国标普500实施7%、13%和20%的三道槛,要窄很多。5%和7%的触发线是过低的,在有些时候会限制市场的流动性,对市场有损害。熔断机制是可以设的,但触发线最好参考西方成熟市场,设置高一些,以避免触发线过低带来的不利影响。

投行:熔断机制,微调还是取消?

德意志银行认为,未来数月决策者可能微调熔断机制,理由如下:

1.现实操作当中,熔断机制限制了流动性从而可能放大市场波动

2.在已有10%涨跌停规定的基础上进一步规定5%/7%的熔断门槛,会加剧投资者对市场流动性枯竭的担忧

3.沪深300指数成份股大多代表传统经济,未来宏观形势和决策者可能对股市交易产生更大影响

国泰君安首席经济学家林采宜发表博文称,熔断机制的本意是给市场冷静期,让投资者充分消化市场信息,从交易机制保持市场稳定。但熔断机制是否可以减缓市场波动结论不一。而在T+1市场实行熔断机制,交易数据显示的结果是加剧了流动性危机风险。此外,林采宜认为,在已实施涨跌停板制度的中国股市,实施熔断机制,会过多干预交易将影响市场效率。

私募大佬但斌更是直接表示,建议取消熔断机制。其认为,否则流动性会消失,市场会出大问题。

“两级熔断机制的制定是股灾里的一个仓促之举,既缺历史层面的调研,又缺实操层面的考虑。熔断机制本意是控制下跌,实际上则会把不跌停的股票硬打成跌停,原因就是磁吸效应,就是群体对流动性的恐慌。” 丹阳投资首席投资官康水跃向记者表示。

康水跃认为,熔断机制的推出应该考虑到涨跌不对等这个现实问题。“决策层取消熔断机制是不可能的,但可以修改,建议修改为‘跌幅阈值7%,涨幅阈值5%,跌幅触及5%不熔断,涨幅触及5%即熔断’。”其表示。

市场分析人士老艾表示,而且任何制度都是双刃剑,无所谓好坏,就如同涨跌停和T+1制度一样,同样是有利有弊。任何制度最重要的就是要能保障公平,让机构和散户处于对等地位,虽然目前已改进了很多,但仍然没有完全实现!

今天管理层又没有出手救市,由于过快触发熔断,想出手救市都来不及,反而还不如去年股灾时的表现。

呼吁立即废除熔断,恢复交易!把交易还给市场!让市场自己作出选择!这才符合管理层减少行政干预,走向市场化的方向!

1月市场以休整震荡为主

申万宏源证券研究所认为,1月市场将以震荡休整为主。经过连续三个月的上涨之后,市场的结构性行情已经得到了充分演绎。1月8日大小非减持禁令解除,加上注册制推行预期,市场进行震荡休整概率较大,预计1月上证指数核心波动区间为3100-3500点。

人民币汇率仍是市场关注的焦点。2015年8月开启汇改以来人民币贬值,资金外流趋势短期难以改变。加上国内资产价格过高,资金面确实成为市场较为担心的一个因素。

一季度整体判断仍然乐观,震荡上行为主,安信证券称。

从基本面来看,一季度很可能是稳增长政策的落实阶段,而后的任何时刻出现经济数据上的企稳都不应过于惊讶。事实上,从近期的数据来看,经济已经出现了小幅的边际改善。

从政策面来看,大幅提高直接融资比例和建立多层次资本市场已经成为决策层在经济转型期的核心战略。在此过程中,一个健康、稳定、向上的A股市场是必要条件。未来监管层在打击场外杠杆的同时也会对市场更加呵护、控制股票供给节奏。

从资金面来看,资产荒在可预见的时间里仍然会持续,具有目标收益率要求的金融机构将继续加配权益类资产,流动性充足的企业部门也会继续增加股票投资,住户部门的资产在提升直接融资比例的时代背景下也会向权益类资产迁移。

国金证券策略团队表示,不看好春节前后至二季度的市场行情,2016年A股“暖阳”行情或在下半年。

2016年行情具体细分三个阶段:第一阶段,“春季行情”面临兑现期,波动理应加大,建议降低预期回报率,风格上以成长主导;第二阶段,春节前后经济乍暖还寒,“金改”代替“转型”占据主角,春节前后市场预期会出现摇摆,A股步入调整期;第三阶段,全年“暖阳”行情寄托于下半年。随着市场风险偏好的重建,A股有望企稳回升,风格上仍以“成长”为主,另需提防年末的“价值”行情逆袭。

值得注意的是,周期股的大涨,除了受“李克强在太原考察”这一消息刺激外,供给侧改革引发的遐想或许也是原因之一。长江证券认为,虽然目前阶段行业基本面确有改善,但这并非根本,因为钢价上涨去年12月初便已发生。结合近期《人民日报》发布权威访谈《七问供给侧结构性改革》、李克强总理山西考察钢铁等传统企业等来看,供给侧改革预期加速才是本轮周期股行情发动的内在逻辑。

国金证券也认为,强周期板块将有阶段性反弹的需要,主要的原因是滞涨、超跌、供给加速收缩的预期,趋势上有反弹的要求,但基本面的配合可能比较弱。在这个时点,美国加息预期明朗,落地后,强周期板块从趋势和金融要素方面考虑,构成阶段性反弹的概率非常大,建议投资者把握策略性的阶段性机会。