開年以來人民幣接連貶值,正成為熱議的話題。人民幣匯率為何連續急劇貶值?貶值趨勢還會持續多久?中國政府如何應對?曾任花旗環球金融亞洲有限公司董事總經理、中國研究主管、大中華區首席經濟學家的沈明高(下圖)博士給出了他的答案。剛剛履新財新智庫莫尼塔研究董事長兼首席經濟學家表示,從經濟層面看,人民幣貶值原因是中美利差縮小加劇了市場擔憂,以及國內經濟下行壓力加大所致。有跡象顯示,央行在保持外儲穩定與維持人民幣匯率穩定之間的取舍出現了變化。他認為,中國眼下正受累於漸進式貶值,未來加強政策協調,分化市場預期是關鍵。他亦表示,人民幣匯率取決於一攬子貨幣幣值加上中國因素,不太可能出現一貶至8這樣悲觀的情形。與此同時,在經濟政策上宜抓新放舊,等待經濟企穩「援軍」的到來。香港商報記者李穎

盯住一攬子貨幣是過渡措施

香港商報:人民幣匯率眼下成為舉國上下關注的焦點,為什麼開年以來人民幣匯率會連續急劇貶值?

沈明高:這次人民幣貶值有幾方面的原因。從經濟層面看,人民幣有貶值的需要。國內經濟還沒有起色,而中央經濟工作會議強調去產能、去庫存和去杠桿,經濟下行的壓力加大,但支持經濟增長的政策卻不是十分明確。同時,市場預期美聯儲今年還有2-4次加息的可能,而人民銀行有兩次或更多的減息,不是目前中美利差導致貶值,是未來利差縮小的預期讓市場擔心。

從操作層面看,一個新的因素是,央行在外儲減少和人民幣貶值之間的取舍發生了變化,與其說兩者都不可得,不如讓人民幣貶值,同時確保外儲的相對穩定。兩者權衡取其一,是謂有組織的撤退,節省子彈,在未來某個點再防守。

人民幣兌美元中間價從去年底的6.49貶至6.56,相對於其他新興市場經濟而言,貶值幅度屬中等,但漸進貶值的方式引發了市場自我加持的貶值預期,市場悲觀情緒擴散。

央行明確指出,匯率形成機制將從相對盯住美元轉向盯住一攬子貨幣,是8.11之后的微調,結果是人民幣與一攬子貨幣一道相對於美元貶值。我們認為,人民幣加入SDR之日,是與美元脫鉤之時,因為,如果人民幣只是美元的代理貨幣,加入SDR的結果只是強化了美元的地位。同樣地,人民幣盯住一攬子貨幣,也面臨類似的指責,但作為過渡時期,應該是一個較盯住美元為優的選項。

中國正受累於漸進式貶值

香港商報:人民幣貶值將持續多久?貶值的底在哪里?

沈明高:人民幣貶值的目的是分化市場預期,化解目前市場單邊看空人民幣的壓力。央行不能也不應該把整個市場作為對手做反向操作,而應該讓投資者之間互掐,實現相向力量的對沖。

我在花旗時做過分析,人民幣貶值的途徑有多種,但在現有環境下,真正可行的是一次性貶值。這是因為,漸進式貶值會進一步引發市場貶值預期和資本外流,且兩者相互加持,自我實現,容易出現過度反應。事實上,現在自願或不自願走的就是這樣一條路。

但一次性貶值也有自身的問題。第一,貶多少,對外債的影響幾何?第二,來自美國的政治壓力是否可以抵擋?第三,新興市場競爭性貶值是否會抵消一次性貶值的好處?第四,一個自然的問題是,如果人民幣現在急貶,當初為什麼升值?第五,外部的動盪會否形成負反饋,沖擊中國經濟?所以,除非有特別的勇氣和周密配套的政策出臺,否則操作難度大。但市場過度悲觀的貶值預期,已經加大了一次性貶值的可能性。

央行亮劍或難止人幣跌勢

香港商報:針對離岸人民幣匯率「領貶」,近日中國央行加大了對人民幣空頭的反擊,對此你作何評價?

沈明高:近期人民幣離岸匯率儼然成為市場情緒的風向標,也成為促使人民幣在岸匯率走貶的催化劑。由於兩個市場交易機制不同,也因為央行干預節奏的差異,CNY與CNH價差最近頻頻超過1000點,最大差距一度達到2000點。如此大的價差,給央行維穩匯率預期帶來挑戰,也給資金的跨境套利帶來便利。因此,我們看到央行要麼急劇拉升離岸價,要麼適當走貶在岸價,試圖拉窄價差平抑預期。

央行若要急劇拉升離岸價,最直接方式就是「抽水」。即通過回收離岸人民幣,抬高離岸人民幣利率,從而抬高離岸做空人民幣的成本。然而,由於離岸市場對國際資本流動的反應很敏感,央行干預離岸市場匯率的難度其實很大。且央行抽水也需要消耗外儲,很難大劑量、不間斷地操作。此外,抽水本身與人民幣國際化的訴求是矛盾的,也會影響人民幣作為國際貨幣的形象。所以,央行在間隙性地干預離岸之外,必然訴之以一些打擊跨境套利的行政舉措。

然而,這樣的抑制性措施也導致了離岸市場流動性的顯著萎縮。市場上幾乎只能找到人民幣的賣家,而很難找到買家。因此,偶爾成交的寥寥幾筆交易,可能就導致人民幣匯率的寬幅波動。即便離岸人民幣利率飆升,臨時措施難以根本上制止離岸人民幣匯率的下調。所以,在看待離岸人民幣匯率時,要將市場交易結構的因素考慮在內。

外儲與匯率二者難兼得

香港商報:你談到一個新的跡象是,央行在外儲減少和人民幣貶值之間的取舍發生了變化,那麼央行最關心的是匯率穩定還是外儲穩定?

沈明高:央行既不想人民幣兌美元匯率連續急劇下滑,也不想過多過快地消耗外儲。這似乎是個「魚與熊掌不可兼得」的故事。如果仍然需要對匯率進行大幅干預,化解這一困境的方式只有一個,那就是實施更為嚴格的資本管制。

在最新一期的ARA(Assessing Reserve Adequacy,2015)中,IMF提出外匯儲備評估可以參考4個指標(出口、廣義貨幣、短期負債和其他負債),并根據不同國家資本管制程度的不同賦予不同權重。按此衡量,在存在資本管制的情形下,中國的外匯儲備仍然處於絕對安全的範圍內。但是,我們看到的外儲只是賬面上的數字,可迅速動用的「真金白銀」則是另一回事;而且,隨著外儲消耗的增多,人民幣貶值預期只會進一步加劇,并帶來更多外儲消耗的壓力。2015年12月外匯儲備下降1079億美元,繼11月份后再次出現暴跌,無疑這會進一步加劇當下已經非常濃厚的人民幣貶值預期。

總之,我們不能想當然地認為,央行因為坐擁外儲,所以可以虛擲無度。

政策重在分化市場預期

香港商報:目前市場悲觀情緒氾濫,有說人民幣今年會跌破7,還有說人民幣或會一次到位貶至8,你覺得這種可能性大嗎?

沈明高:這是市場預期自我加持的一種形式,換句話說就是過度反應,就像石油價格超過100美元一桶時,就會有人發布報告指可能超過200美元,而現在跌至30美元時,有人認為會到10 美元。人民幣貶破7或有可能,到8則是崩盤,從有組織的撤退、且戰且退到潰不成軍,可能性幾乎沒有。這也牽涉到人民幣貶值的目的,到底是為了刺激出口,還是解決蒙代尔不可能三角的問題。我覺得,中國作為一個大國,通過本幣貶值來達到刺激出口的可能性很小。事實上,到目前為止,中國出口市場份額還是上升的,所以出口放慢主要不是由於人民幣強而是外部需求弱的結果。

當然,若下列事件發生,則人民幣破「7」的概率將會上升:(1)美聯儲連續加息,美元指數大大強於預期;(2)中國經濟全面衰退甚至「硬著陸」;(3)出現明顯的政策失誤;(4)人民幣匯率形成機制出現根本變革,放棄盯住一攬子貨幣。

今年到目前為止的貶值恰恰是在一種最壞的環境條件下發生的:美聯儲加息預期,經濟放慢預期,還強調去產能等不能手軟,再加上股市動盪,所以看8的人都是假設以上各項繼續惡化,而政府無計可施,這個假設太牽強。

一個更現實的可能是,在貶值的同時,通過創新干預、出臺能夠改變經濟基本面的足夠量級的政策措施來分化市場預期,即在有組織撤退的同時,有援軍接應,才有勝算。

香港商報:金磚四國貨幣過去6個月貶值嚴重,印度貶值7%。周邊的過去亞洲四小龍也是在過去6個月貶值超過5%。有預測未來也會貶值20%以上。人民幣匯率是否也要參考它們?如果人民幣貶值20%,也就是7.88左右,這種概率有多大可能性?

沈明高:我上面列出了貶20%或25%的可能前提條件,如果持最悲觀的看法,可能性是存在的。但是,我還是認為可能性很小,在這發生之前,我們會先看到:一是更嚴格的資本管制;二是有可能重新回到盯住美元的軌道。這里有必要討論一下中國政府政策空間的問題。不是政策沒有空間,而是如何操作;不是不能為,而是還未為。

人幣匯率或寬幅波動

香港商報:人民幣匯率連續下跌,是不是意味著人民幣匯率形成機制發生了變化?

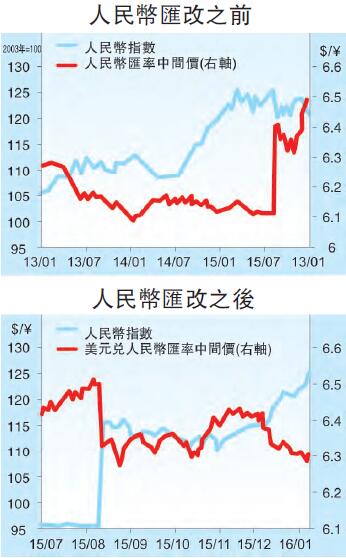

沈明高:這預示著人民幣匯率形成機制的「微調」:央行將更多參考一攬子貨幣。比較一下人民幣匯率中間價與一攬子匯率(以新人民幣指數為度量)的走勢。「8.11匯改」之前,兩者走勢是背離的;匯改之后,兩者關系「越走越近」,緊鄰匯改之后的那段時間尤為明顯(圖1)。歲末年初,這兩個指標再度出現背離,但在人民幣兌美元中間價連續急劇貶值的同時,人民幣指數卻保持相對平穩的走勢。

我們猜測,央行可能在做一個「市場測試」:你們不要老是盯著中美雙邊匯率,是時候多看看一攬子匯率了。換言之,只要一攬子匯率能夠維持平穩,央行對人民幣兌美元匯率波動的容忍度可以更高。

當然,這只是央行明示引領預期,市場變換觀察角度的一個「過渡期」,并不意味著央行已對人民幣兌美元不設下限,也不意味著央行與市場間的預期錯位能夠很快得到矯正。

匯率決策宜更加透明

香港商報:有外媒認為人民幣匯率機制中方有些失控,在未來人民幣最終決策中,央行能起多大作用?

沈明高:中國政府有自己的日程表,但是隨著經濟與市場規模的擴大,與市場對話、管理和引導市場預期越來越重要。中國經濟雖然放緩,但基本面仍好於大多數新興市場國家,談政策失控是不了解政府的決策過程,當然,這還是溝通不夠造成的,人為增加了不確定性。去年日圓和歐元大幅度貶值,也沒有這樣的擔心,主要是決策程序相對透明。央行是執行者,在具體操作上有很大的話語權。問題是,人民幣不能獨自貶值,需及早說明為什麼貶,未來匯率形成機制是什麼,除了貶值還有什麼其他支援措施等。更重要的是,要提高政策的可信度,臨時性干預措施可以管一時,但難以根除市場的擔心,對此要有充分認識。

香港商報:下一步人民幣匯率將如何走?

沈明高:基本態勢是圍繞一攬子貨幣,且戰且退。大幅貶值10-20%或以上可能性小,需要對政策有較強的假設,最壞可能是資本管制和回到重新盯住美元的老路。一次性大幅度貶值的可能性在於匯率形成機制的改革,我認為,人民幣匯率=一攬子貨幣幣值+中國因素。有專家建議中國因素應該允許上下7.5%的波動。

抓新放舊待援軍駕到

香港商報:在人民幣對空頭的慘烈抵抗中,等待援軍到達實乃最佳路徑。但令市場困擾的問題是,不知道經濟企穩、改善的援軍以何種方式、多長時間才能到達?

沈明高:做什麼,什麼時候做?這仍然是個問題。我個人的看法是四個字,抓新放舊。必須有新的政策及時穩住新經濟,才有可能讓舊經濟、匯率和股市有調整的時間和空間。否則,舊經濟下行,會通過失業率上升、收入下降傳遞至新經濟。

中央財經領導小組的辦公室副主任韓俊12日在紐約總領館的發言和對答聽眾的提問,是迄今所聽到準備最透徹和最務實的權威解讀。主要內容:1)中國經濟將呈L型反彈,底線會在6.5%左右徘徊一段時間;勸市場更應關注GDP的品質而非重量;中國政府對保證GDP數據的可信度方面像反腐一樣反對做假,努力完善其品質;2)去產能過程中,失業問題一方面可以得到新行業方面的人員彌補,另一方面,問題的確存在,但西方有許多可以借鑒的經驗;3)承認離岸人民幣的做空現象,但人民幣巨貶并無基礎,央行在未來匯價嚴重失衡時,有諸多有效的工具應對;4)強調創新的作用和解釋了最近最熱門的供給側改革思路。

上述判斷隱含的重要假設前提是,經濟可以保6.5%,且增長品質有所改善。如果能夠實現,當然沒有必須馬上采取行動的急迫性;反之,政策就成了解開市場擔憂的唯一鑰匙。