本文作者為申萬宏源宏觀分析師李一民、李慧勇、李勇、湯瑩,原文發表于微信公眾號“申萬宏源宏觀”。

1990-2001年前后的十年是日本經濟在“雙子泡沫”破裂的廢墟中掙扎的十年,史稱“失去的十年”。我們選取了日本金融從業人員最廣泛使用的一系列資產類別指數,整理了這十年各主要資產類別的收益率表現,并對風險調整標準化后的年化收益率(夏普比率)進行了排序。

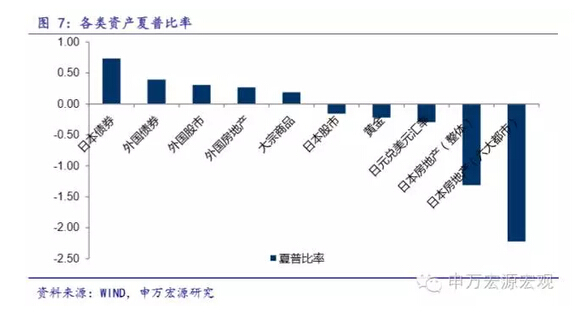

我們觀察到,債權類資產表現最好,其中日本國內債權類資產單位風險年化回報率達到0.74個百分點,甚至高于海外債權類資產單位風險0.39個百分點的補償。股權類資產和房地產表現分化嚴重,日本國內90-02年股市平均年化收益率僅-4.5%,外國股市達6.6%,房地產方面,日本六大都市房地產平均年化收益率僅-9.4%,外國房地產達6.1%。以這10年累計回報率來衡量各類資產的優劣,債權類資產日本和海外雖然相差不大,分別為100.9%和123.2%,但股權類和房地產投資回報率經過10年的放大可謂“天壤之別”,分別為股市的-45%,129.5%,以及房地產的-72.5%,115.1%。(考慮了90年代日元匯率持續升值后的數字)。

究其背后的經濟學邏輯。其一,是經濟周期同資產回報率關系理論的印證,配合94年1月開始的美日貨幣政策走向分化,更加強了91-97年日銀持續的利率下行周期給日本國內債權類投資的加持效果。其二,是日元持續的升值趨勢,非對稱地影響了日本股市和債市,股市預期的匯兌收益被企業自身的匯兌損失而導致的估值下降所中和。

1日本“雙子泡沫”由來概述

1.1“廣場協議”

分析日本“雙子泡沫”形成的起點,繞不開1985年的“廣場協議”。當時在強勢美元的大背景下,日本不斷擴大對美出口,刷新經常賬戶巨額順差的記錄。而美國當時存在著所謂的“雙子赤字”。為了填補財政赤字而發行大量的國債,國債收益率攀升,這導致美元升值,由此貿易赤字進一步擴大。為了躲避強勢美元,很多產業開始把工廠轉移到海外,產業出現空心化,國內失業率攀升,又削弱了稅基,形成了惡性循環。而美國把“雙子赤字”問題歸罪于日本和西德這樣的高貿易順差國,名義上為了解決強勢美元帶來的國際經濟金融體系的不穩定。

廣場協議內容概略如下,一、匯率在調整不均衡方面具有重要作用;二、匯率應比以往更加反映經濟基本面;三、主要國家貨幣對美元匯率應有序地進一步上升,為此五國將更加緊密地合作。廣場協議首次承認可以通過調節匯率來糾正貿易不平衡,相比于過去認為匯率該由市場決定,政府不應插手干預的傳統思維而言,這是一次重要的思維轉換。另一面,五國集團為消除國際貿易不均衡,穩定外匯市場,而進行協調干預的起點也從此開始。

日銀在新一周(周一是日本本國的公休日,因此日本變成最晚開市的G5成員國)開始了史無前例的賣出美元、買入日元的匯市干預,這由日本財政部的財務官通過發行短期融資工具,可以繞過國會而直接實現,最大規模可達15兆日元上下,可以說實權巨大。而根據日銀的統計,在峰值的1986年,干預規模達到258億美元,4.3兆日元,日元急速升值。當時美國也一直希望通過本幣貶值來減少以美元計價的美國國債,而日本當時是美國國債的最大買家。到86年日元已經升值幅度達到38%,于是美國成功地實質上大幅度削減了美國國債負擔。

當時日本產業中15%的產業與出口有關,為了應對“日元升值蕭條”,日銀自1986年1月至87年2月期間,先后5次下調基準利率(公定步合),由5%降至戰后最低水平的2.5%。

1.2“前川報告”

面對美國一步步的緊逼,在正是風雨飄搖的1986年4月,出臺了一份決定日本未來經濟方向的報告。這是為了應對美國提出的擴大內需,以及中曾根首相指示而制定的“國際協調經濟結構調整研究會報告書”。時任研究會會長乃曾擔任日銀總裁的前川春雄,報告因此得名。

20世紀80年代前半期的日本經濟剛剛成功挺過了70年代的兩次石油危機,本來支撐著戰后高增長的鋼鐵、造船、化學、紡織、海運等行業都面臨著產能過剩的危機。而另一面,由于“廣場協議”,電機、自行車、精密儀器等新型產業又面臨著強勢日元(產業還未空心化),以及來自美國要求開放本國市場的壓力。此時的日本經濟處于一種看不到未來的不安當中。

“報告”整體上分為三大部分,第一部分是對現狀的判斷;第二部分也就是諫言部分;第三部分是國民大動員,也就是請求國民接受轉型之痛,并請對日本的未來充滿信心。其中最重要的諫言部分又可分為五大點:一、擴大內需;二、轉變產業結構;三、開放市場透明度,促進進口;四、匯率的穩定化,金融的市場化和國際化;五、強調對世界經濟的貢獻,同世界合作。

“報告”在這部分中,明確表示匯率的穩定化,需要“先進發達國家經濟體,沒有重大不平衡。”而且表示,“相關國家(暗指美國)的協調和介入可使整改更加有效。”另外有意隱藏“日元國際化”的動機,重點諫言資本市場的自由化,“追求在資金調配及運用上更加平衡的發展,”比如投資資產的多樣化,特別是短期金融市場的整備等。其實是順水推舟,全面接受了來自美國的“建議”。

20世紀80年代末的日本,基本按照這份報告所建議的模式,在經濟結構變革方面突飛猛進。但另一方面,由于激發了日本國民確信日本將更上一層樓的預期,也引發了大規模的土地投機熱潮。

1.3都市銀行業的“轉向”

日本的金融市場化,從70年代末到80年代緩慢地推進著,美國加速了這一過程。在“日美日元美元委員會”的推進下,作為“舊”金融體系的核心,銀行業首當其沖。銀行業不得不失去以往被規制的較大存貸款利率差,以及穩定的來自大企業的融資需求,這種種的利益保護傘。

過往的日本資金的流向,是在大藏省(現財務省)主導的所謂的“保駕護航方式”(通過控制銀行業,控制整個實體經濟的資金調配,不讓任何一個成員掉隊)之下,國內充沛的儲蓄通過以銀行業為中心的金融體系調配到需要資金的實體經濟中。即使是信譽極好的大企業,通過發行公司債或者商業票據進行長中短期“直接融資”的模式也十分罕見。這其實就是所謂的金融管制,處于支配地位的獲益者,就是銀行業;同時也提高了實體經濟的融資成本。但另一面,其實也提高了大藏省對整個經濟的掌控力,讓整個金融系統變得可控、穩定。

銀行業走投無路。傳統的強項由于“去中介化”(disintermediation)的趨勢,大企業逐漸傾向于直接債權股權融資(參考圖1),而不再通過銀行來尋找資金,過去優質的,穩定的投資機會在減少;而另一方面銀行納入存款又面臨更具競爭力的其它金融產品的競爭。兩頭相夾,利潤大幅收窄。銀行業必須找到出路。

而當時伴隨著地價上漲,房地產行業蒸蒸日上。本來日本銀行業的氣質是不喜歡來自房地產行業的融資方的,他們認為土地、房地產擔保這類融資不是金融的“正道”。而且不像大企業,在獲取中小企業的正確的評估信息(財務報表等)上是極其困難的。但為了生存,日本都市銀行們也只有孤注一擲。

在以土地作為擔保進行融資,即使企業破產,單是清算掉作為擔保的土地,也可兌付貸款的本金和利息的預期下,寬松貨幣政策大環境下,大量的資金流向了房地產行業(具體的做法是,幾個銀行注資成立所謂的“住宅專門融資公司”,通過這個實體來運作)。硬幣的另一面是,對其他行業惜貸,對制造業甚至出現了放貸的負增長。參考圖2,根據日銀提供的數據顯示,流向包括房地產,建筑,批發零售行業的信貸都維持持續的增長,其中尤其流向房地產的信貸從80年代起呈現爆炸式增長,1986年達到32%的年放貸增長幅度的頂點。

1.4土地擔保融資的陷阱

造成地價暴漲的根本原因是,日本銀行業一個傳統的土地擔保融資信用機制。這一機制簡單來說,就是以貸款來的資金購買土地,并在看好買的土地會進一步升值的基礎上,以此作為擔保再借錢,再買新的土地。這就是80年代末的日本。

這樣的投機行為無論是個人,還是上市大企業都在這么做。上市企業不僅從銀行貸款,而且還可以從其他被拓寬了的其它渠道獲得資金,比如股市。在一直上漲的股市增資配股來獲得資金,又用這筆資金去買其他股票或者房地產,一輪輪循環。

集團心理非常恐怖。1989年3月末,也就是貨幣政策收緊的前夕,當時銀行和非銀行機構,以及“住宅專門融資公司”對房地產行業的融資余額達到200兆日元之巨,這一數字是當時日本名義GDP的40%。

1.5相互持股的日本企業財團

另一面,當時的日本,以各自的大銀行為中心,形成了三菱、三井、住友、芙蓉、一勸、三和六大企業財團。比如在三菱財團中,以三菱銀行為核,包含了三菱商事,東京海上火災保險、三菱重工、三菱地所、日本郵船、三菱電機、三菱材料、三菱化學、麒麟啤酒、旭硝子等骨干企業,這些企業相互持有集團內其它企業的股份。其中三菱銀行輸血,三菱商事負責采購,以及各種談判和銷路的確保,形成了財團的合力。

但是,事實證明在80年代末90年代初,日本泡沫成長階段以及之后的破裂階段,這樣為了穩定經營而形成的互相持股模式,卻助推了泡沫,又在泡沫破裂時候讓危機迅速蔓延到整個財團,以致整個日本經濟。

核心是在估值時的互相推高。

比如財團內A企業所持有的房地產資產價格上升,那A企業財務報表上的“未實現獲利”會增加,估值升高股價也會上升。A企業再用股權擔保融資,來購買新的房地產。另一方面,同財團內的B企業(即使此時沒有房地產資產),由于持有A企業的股權,B企業財務報表上的“未實現獲利”也會增加,B企業股價上升,再利用股權擔保融資,購買新的房地產。

1989年當時,在東京證券交易所一部上市的企業的股東分布中,金融機構占了43.2%,企業法人24.1%,而個人股東只占了22.2%。與美國55.9%的個人股東占比形成鮮明的反差。

2日本“雙子泡沫”破裂開啟“失去的十年”

2.1“遲到”的緊縮貨幣政策

CPI持續的低位徘徊,讓大藏省,日銀放松了警惕。

CPI低位徘徊的另一面是急速拉升的股價和地價,以及不停地流入房地產市場的銀行貸款,其實經濟已經出現過熱的現象。當時雖然作為提防信用過度膨脹的“宏觀審慎政策”還沒有被列進政策的工具箱,但由于從87年開始實體經濟本身也浮現過熱的景象,緊縮的金融政策本來在此時已經勢在必行。

然而,就在此時,1987年2月G7央行行長同財政部長齊聚法國盧浮宮,試圖糾正廣場協議之后出現的美元持續貶值的現象,“盧浮宮協議”中敦促日銀繼續維持寬松的貨幣政策,加上1987年10月19日發生的“黑色星期一”,對全球股市下行風險的擔憂情緒加重,都延緩了日銀收緊貨幣政策的時間點。眼看著泡沫持續被吹大。2.5%這一基準利率從1987年2月一直保持到1989年5月,持續了2年3個月。

2.2“雙子泡沫”被“休克式”擠破

從86年開始,大藏省為抑制過熱的土地交易,先后實行了比如土地交易管制,是指在土地交易中設立監視區域制度等方法,從1986年開始實施,但由于又不能禁止土地交易,收效甚微。又比如逐步提高土地交易稅,但由于人們對于土地價值上升的預期超過了稅賦增加的預期,因此也沒有什么效果。

而日銀終于也從89年5月開始收緊貨幣政策,連續5次提升貼現率,這對90年年中股市泡沫的破裂產生了直接的效果。90年4月,大藏省開始實施“總量控制”策略,即全國的金融機構必須將每個季度的流向房房地產行業相關的融資余額增長率控制在全部貸款余額增長率以下。由于房地產相關融資一直是信用擴張的主力軍,這樣一來實際上直接掐斷了房地產融資的源頭。進入91年,土地價格開始實際下降,“土地神話”破滅,首先遇到麻煩的是那些貸款進行土地投機行為的房地產公司,建筑公司,非銀行機構,但最終的大麻煩是向這些企業輸血的都市銀行體系。日本開啟了“失去的十年”(到今日有“失去的二十年”,“失去的三十年”的衍生提法)。

3“失去的十年”,失速的日本經濟

3.1“失去的十年”大事記要

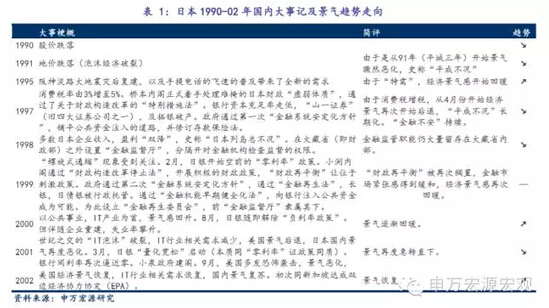

日本“失去的十年”(或者略微擴充到90-02年的約13年時間內),按照日本國內景氣程度以及相應的歷史事件人為分割的話,比較細的分法是90-95年、95-97年、97-99年、99-00年、00-01年、01-02年為六個階段。

參見表1,分別對應著“雙子”泡沫破裂引發的第一輪衰退,95年由于“特需”而開始的回暖,97年亞洲金融危機,以及橋本內閣不合時宜的“財政再平衡”戰略把經濟再度拉回衰退,99年小渕內閣暫停“財政再平衡”方針,日銀推出空前的“零利率”政策,配合公共事業,IT產業拉動總需求,經濟開始止跌回暖,到01年,“.com泡沫”于美國破裂,受到美國景氣衰退,以及同年9月“9.11”恐襲引發的全球資本市場信用緊縮,避險情緒升溫的影響,剛剛有點起色的日本國內經濟再度陷入衰退,同年日銀開始“量化寬松”政策,銀行間拆借利率再度逼近零點。之后在小泉內閣的率領下,困擾日本經濟十年之久的頑疾“不良債權”逐步得到解決,直到08年“次貸危機”爆發,日本迎來了一段戰后最長的經濟上升期。

這其中兩個大的節點,分別為97年和01年,兩次都給初見回暖跡象苗頭的日本經濟以重壓,可以說這十年除去短暫的回暖期之外,整體日本經濟呈現失速的狀態,也從此從中速發展期,換檔到低速發展期,參考圖3。

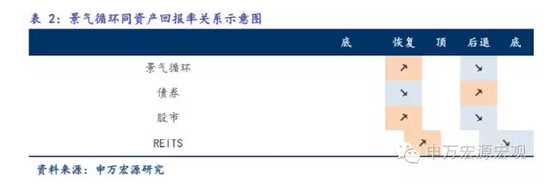

關于景氣循環和資產回報率最為人熟知的關系,參見表2。即在好的循環中配置進攻型的股權類資產,或者流動性很好的REITS(不動產信托基金),而在壞的循環中,更多配置防御性較強的債權類資產,以退為進。我們將在3.2小節主體部分概覽過十年中資產回報率的表現后,結合表2的理論預期,分析資產回報率背后高低的原因。

3.2“失去的十年”各類資產回報率概覽及分析

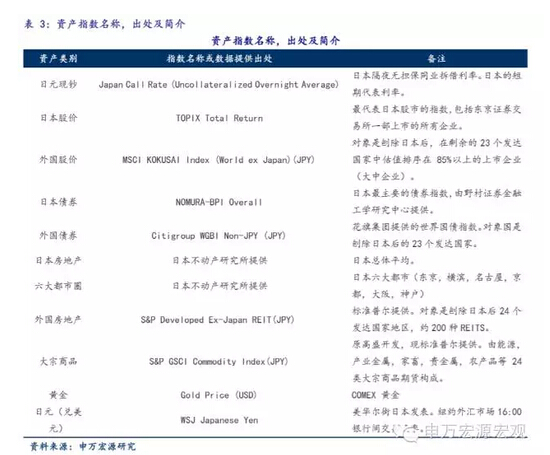

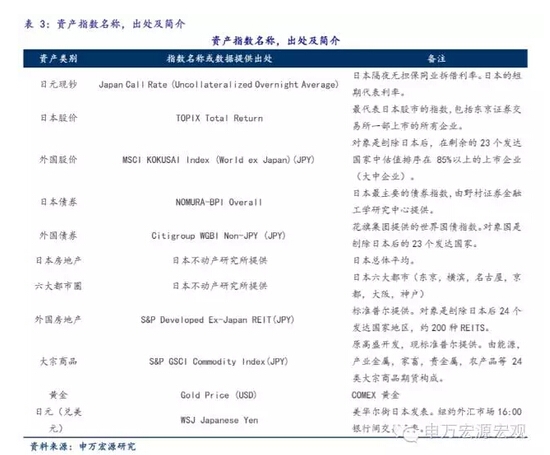

我們把資產類別按照股權,債權,房地產,大宗商品,外匯分成五類,其中股權,債權,房地產再細分為日本,以及日本以外發達國家兩組,具體的我們參考的指數名稱以及出處,簡單的指數特征介紹,請參考表3。

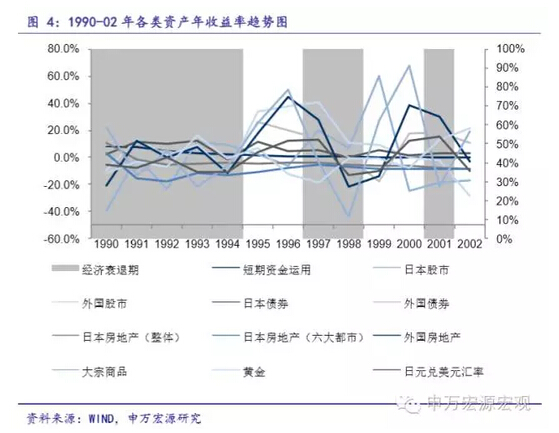

這些指數是各個資產門類下最具代表性的指數,其中很多作為日本系被動型基金的基準指數(注意全是以日元計價),而被廣泛使用。我們收集到從1990年到2002年的各個指數(或資產)年收益率的數據,展現出如圖4的趨勢變化。

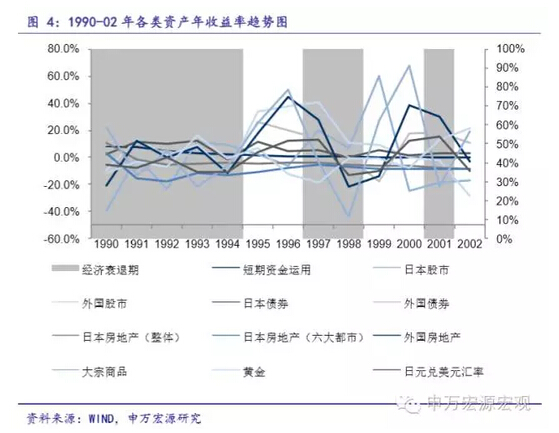

圖4中灰色部分代表我們根據表1中的大事記而人為劃分的經濟衰退期(經濟回暖期為留白的時期)。我們可以比較直觀地看到:首先,債權類資產以及黃金明顯的“防御性”資產本質,比如日本債權類資產在91-93年,01-02依然保持了10%以上的年收益率;其次,股權類投資,大宗商品的順周期高波動性,99年日本股市年收益率(包含股息)達到正59.7%,而到了00-02年又轉入年均20%的跌幅,不用說90年一年即跌去了39.4%的歷史;最后,我們也觀察到房地產的“熊市”,在91-02年整個“失去的十年”中,呈現出緩慢而持久的“慢熊”癥狀;我們同時也可以觀察到貨幣政策方面從97年左右呈現出踏入“流動性陷阱”的征兆。

根據表4,我們又計算了90-02以及91-01的累積回報率,和年化平均回報率,參考圖5和圖6。

首先能看到的就是無論是累積還是平均,日本股市同外國股市呈現出明顯的分化(即使我們截取91-01年的數據,把90年日本股市大崩潰刨除在外),可見“雙子泡沫”破裂對日本本國股權估值的長期的惡劣影響,同樣的情況也反映在房地產估值上。其次,同股權投資形成鮮明對比的就是在債權投資上,體現在日本本國同海外市場在“失去的十年”中幾乎一致的累積和平均回報率中。

我們又計算了各資產類別的夏普比率,以把波動性帶來的風險因素考慮進對投資回報率的分析當中來。參考圖7,我們進行了排序,從夏普比率高的資產排列到低的資產類別。令人印象深刻的是,債權類資產仍然名列前茅,而且同圖5、圖6所展示的不一樣的內容是,日本本國債權類資產0.74的夏普比率甚至接近海外債權類資產0.39夏普比率的兩倍。這意味著,在把風險厭惡作為投資者本性,把資產收益率波動性作為一種風險考量進來之后,日本債權給予單位風險的補償,甚至比海外沒有經歷“雙子泡沫”的發達經濟體的債權要高出接近兩倍。這同圖5、6沒有把波動性加入考量的累積,和平均年收益率展現了不一樣的內容。

3.2.1債權類投資

在我們匯總的數據中來看,債券類投資在這十年中力壓其他類資產,日本債權類投資更是展現出了最高的年均夏普比率,即風險較低、回報較高。

如表1所展示的,這十年是一個大經濟周期中的一個大滑坡,中間雖有起伏,但這些都是在小周期上的變化。當然,如果沒有97年“財政再平衡”緊縮和亞洲金融危機,情況可能會好一些,亞洲金融危機摧毀了日本第四大證券公司,山一證券及拓銀,造成了嚴重的金融動蕩。

我們總結了三條宏觀層面的經濟邏輯,來解釋債權類投資取得如此高回報率的原因。

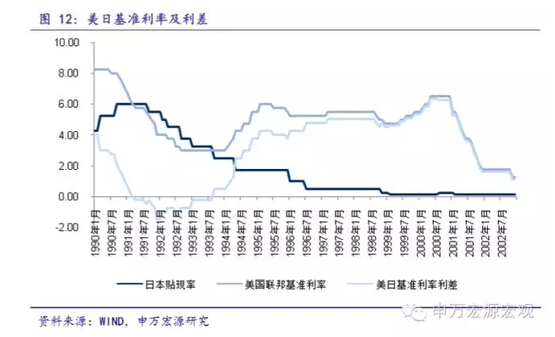

其一,是持續的降息預期帶來的預期的資本利得,參見圖12。我們知道,進入降息周期的經濟體,就會迎來固收類資產的牛市,參見表4,我們發現債權類回報率達兩位數的時間段恰好同日銀的降息周期重合。

其二,通縮有利于拆出資金的一方。經濟衰退,通脹率萎縮,甚至陷入通縮的螺旋。這將一方面抑制拆入資金的企業進行新的融資,開展新的投資,帶來經濟周期的惡性循環,另一方面由于貨幣購買力水平隨著時間呈現上升趨勢,持有未來穩定現金流的吸引力在增加。這會增加固收類資產本息的真實回報率。

其三,是反復回潮的避險情緒引發的避險浪潮。并不是債權類資產表現的有多么好,完全是房地產信托和偏股類基金表現太差的緣故。日本房地產和日本股市的夏普比率皆為負,即承擔單位風險,得到的是負回報率。即使計算信息比率(IR),調整基準類比較資產,日經225同全球股市綜合指數進行比較,日本房地產同全球綜合房地產指數進行比較,參見圖4,可以預見投資日本股市和房地產在“失去的十年”中仍然是及其不好的。

綜合而言,日本從91年股市地市“雙殺”,現金流枯竭,市場信用池干涸,風險溢價的高企。我們可以預想到這會帶來一個債市的繁榮期,伴隨貼現率的走低所產生的資本利得效應,以及難以擺脫的通縮帶來的隱形實際購買力的增強,日本債市走牛也就不難理解了。

3.2.2股權類投資

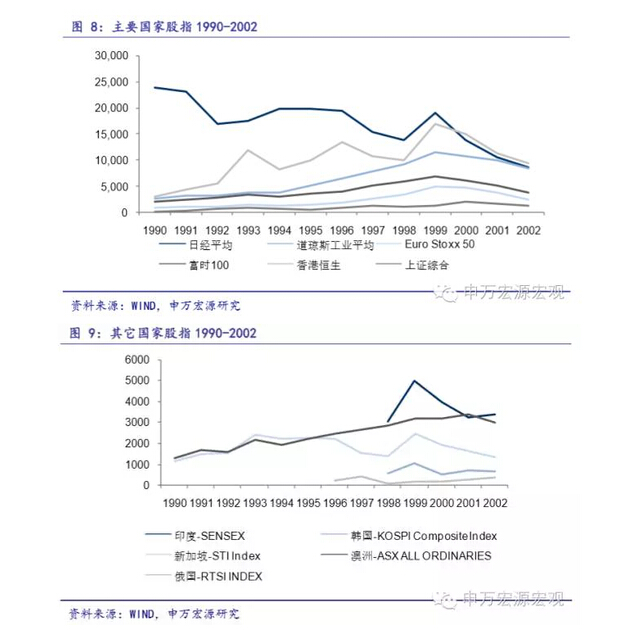

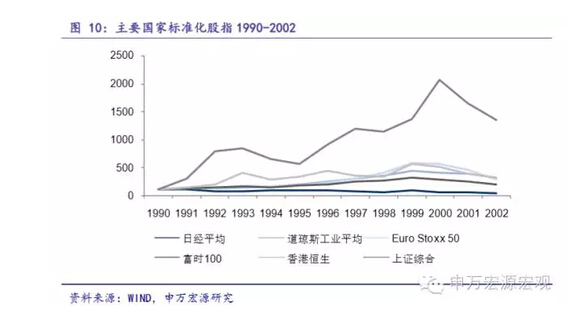

日本股權類投資的全面長期的潰敗令人印象深刻,不過圖4中的MSCI KOKUSAI Index還僅僅考慮了發達經濟體,圖8、9展示了更清晰,豐富的內容,加入了大量的發展中經濟體的股指,作為參考系,遺憾的是印度,韓國和俄國的數據并不足夠長。圖7是我們更關心的國家或地區的股指,其中同道瓊斯工業平均和香港恒生綜指在起點的差別,和在終點的一致,從側面印證了投資日經225不會是一個長期的好的投資選擇。

在圖10中,我們以1990年作為基期年,修正了圖7中尺度不同造成的視覺誤差。上證綜指在這十年中比圖7告訴我們的表現得更好。這只是在這“失去的十年”中發展中經濟體逼近日本的一個側面。

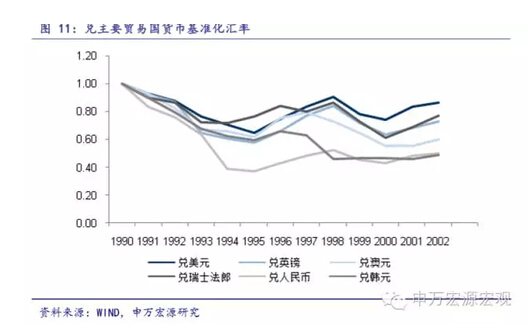

3.2.3匯率波動對股權債權類資產影響

日元在這十年中,持續地對主要發達及發展中經濟體貨幣的升值,由于日本當時主要企業都是輕工、重工制造業,海外市場份額巨大,舉足輕重,這同現在一樣,強勢的日元“蠻橫地”奪去了大量的利潤,體現在匯兌損益上,也壓低了股權估值。參考圖11,我們同樣把1990年當作基期年,這其中有兩點值得注意。其一,是上面三條線代表的歐美國家,雖然這張圖中表現的升值幅度比較“溫和”,但以兌美元匯率舉例,1990年初一美元兌144日元的匯兌水平,是從80年代中期約一美元兌240日元的高峰跌落下來的,換句話說,日本對其它發達國家經濟體貨幣的升值,從80年代中期開始,幅度非常大。其二,是最下面的兩條線代表的迎頭干上的發展中經濟體,即中國和韓國。這是在這“失去的十年”中發展中經濟體逐步“擠進”日本過去統治的市場的另一個側面。

日元在這十年中穩定的升值預期,給日本債市和股市的預期以日元計價的資產回報以更高的估值預期,這是由于當兌換成其它國家主要貨幣時,會產生一個匯兌收益,當然從圖12中我們也可以看到,這樣的匯兌收益并不會太大,由于利差的存在,以美元為代表的國際游資的融資成本本來已經比日本的基準收益率高出一大截。

遭殃的確是日經225成分股的股權股指,由于這里邊大部分企業在海外都有重大收益來源,匯兌損失難以估算。這一升一降之中,就太高了債權類資產的預期回報率,壓低了股權類資產的預期回報率。匯率變化對股權估值的影響呈現出中性,甚至在更多的時候,如當前日本經濟所展現的內容類似,呈現出明顯的負相關關系,即日元升值,股指跌。

另一張結合匯率變遷的圖可以給我們更立體的感受。參考圖12,美日貨幣政策從94年左右走向分歧,但“資產負債表衰退”讓日本經濟緩慢步入“流動性陷阱”,直到2002-2006年小泉內閣任期內才真正解決“資產負債表”頑疾,重新步入信用擴張的新周期。這時期利用日銀施行的“零利率”政策,著名的日元套息交易,作為一種流行的投資模式嶄露頭角,即瞄準美日利差,以日元融資,投資到處于經濟上升期的海外經濟體之中,這個時期是日本海外經濟擴張的高速發展期。

這樣開放且有利可圖的資本市場,在很大程度上,讓日本國內的債權類資產市場沒有出現可怕的“債券泡沫”,我們知道,凡是閉塞的市場,一致的預期都很容易引發資產泡沫,而泡沫的破裂是很可怖的。

4 總結

日本在經歷戰后高速發展期之后,克服了“尼克松沖擊”,以及兩次“石油危機”后依然維持在中速通道上,但卻跌倒在了“雙子泡沫”破裂的1990、91年。在“失去的十年”中,我們概覽了各類資產的累計收益率、年化平均收益率,以及風險調整后的收益率(以夏普比率為代表)。

我們發現由于“雙子泡沫”破裂后,日本經濟進入一個略有反復的下行通道,避險情緒反復回潮,房地產市場一瀉千里,股市不振,只有債權類資產收獲了相對比較好的成績,充當了名副其實的防御性投資產品,10年中累計收益率達到翻番的程度。

另一面,由于從1994年開始美日貨幣政策出現分化(即美國經濟率先復蘇,日本經濟對自己這樣的認識直到1997年初才顯現,但立馬被亞洲金融危機所吞噬,所以日本的貨幣政策在整個90年代都沒有轉向),日本金融機構逐步將視野投向這10年中,第二梯隊的較高風險調整后收益率的股權類和房地產類投資,這類投資雖然累計及平均回報率都高過債權類投資,但由于波動性較大,經過風險調整后,屈居第二梯隊。值得留意的是我們給出的指數,都是已經考慮過匯兌損益之后的以日元計價的回報率,也就是說即使以更高的即時匯率折算回日元本幣,對于通過日元融資(即著名的“日元套息交易”,交易主體包括日本國內外機構投資人)的投資來看,仍然能獲得客觀的回報。而如果“事后諸葛亮”地通過金融衍生品消除掉匯率風險的話,這個回報率將會被進一步放大。

大宗商品類資產方面,黃金表現得更像是一個風險類資產,而原油類順周期類的產品更類似于股權類投資,走勢趨同。

排在最末尾的是日本房地產投資,日本六大都市圈房地產,10年中年均回報率-10%,累計損失達-75%。