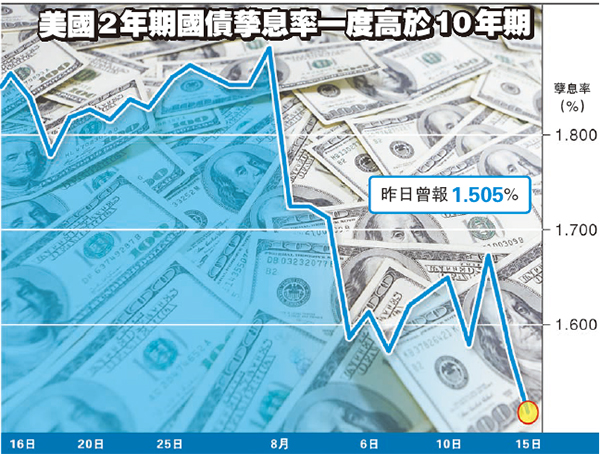

美國兩年期孳息終於高過十年期,即孳息曲線倒掛,預期美國未來將出現衰退,市場恐慌情緒急升,標普500與道指急跌,資金跑進避險資產。究竟孳息倒掛有多可怕?

量化方面,自1985年至今,美國曾出現三次孳息持續性倒掛,分別在1989年、2000年和2006年。參考美國GDP數據,三次的案例皆發現,當孳息倒掛出現後6至12個月內,便出現第一次技術性衰退(即連續兩季出現負增長)。另外,孳息倒掛後美國聯儲局將持續多次減息,減幅超過4%!如此基調中,當然對債券十分有利。根據彭博巴克萊累計債券指數,在1989年孳息倒掛時,倒掛最大為負0.39%,債券指數上升約12.60%,其餘兩次最大倒掛和指數升幅,分別為約負0.48%/12.46%(2000年)和約負0.15%/5.35%(2006年),分析顯示倒掛的幅度和債券的升幅是正比的。

長期量寬或扭曲美國孳息

金價方面,三次案例分別為約-3.42%(1989年)、-6.76% (2000年) 和+25.66%(2006年),顯示倒掛的幅度和金價的升幅關係不大,反而其後啟動減息潮,金價才是「第二輪」受惠的資產。回看今天,市場預期美聯儲將正式啟動減息潮,9月18日減息的機率是100%,行程與歷史不謀而合。環球股市又如何?三次案例分別是約+7.24% (1989年)、-13.11%(2000年)和+27.40%(2006年),顯示倒掛的幅度和股市的升幅關係不大,反而其後出現了1990年伊拉克入侵科威特、2000年科網泡沫爆破和2007年金融海嘯,才是環球股市大跌的元兇。

可是,以孳息曲線倒掛去推測衰退是否仍有效正令人懷疑:(一) 在美國以外地區抑制債券收益率:由於對中美貿易戰的憂慮,世界各地的中央銀行正處於競爭性減息中。美國十年期國債孳息約為1.58%,而平均G-10(除美國)貨幣收益率已降至-0.04%(相差162個基點),這不能避免地受非美國家之孳息所牽引,增加了美國孳息的下行壓力。(二) 長期的量化寬鬆政策已經抑制了美國孳息的期限溢價 (Term Premium),即補償投資者承擔存續風險(Duration Risk)所需的額外收益率;反過來,這「人為地」打壓長期債券孳息,導致收益率曲線比預期更平坦。(三) 地緣政治緊張局勢正引發了大規模的避險情緒,從黃金和日圓可見一斑。但如果中美關係在未來幾個月內好轉,那麼這種避險情緒將會消退,孳息曲線亦會回復正向。

歷史數據可供參考,但亦需要配合現況。

星展銀行(香港)高級投資策略師 李振豪