360私有化正緊鑼密鼓進行之中。半個月前,360已達成私有化協議,估值達93億美元。

參與交易的投資者包括中信國安、中國平安、紅杉資本中國、泰康人壽和陽光保險等。中信國安日前已發布公告,證實將投資4億美元,占本次360私有化現金總對價的4.3%。

另一方面,360董事長周鴻禕等組成的財團計劃貸款34億美元,這筆貸款由中國工商銀行全部包銷,中國工商銀行還邀請中國另外兩家銀行參與對360貸款交易。

這筆貸款包括價值30億美元的7年期貸款和價值4億美元的過橋貸款,借款人為一家國內公司。因為負責為這起貸款交易提供擔保的是中國公司,所以該貸款交易將在中國完成。

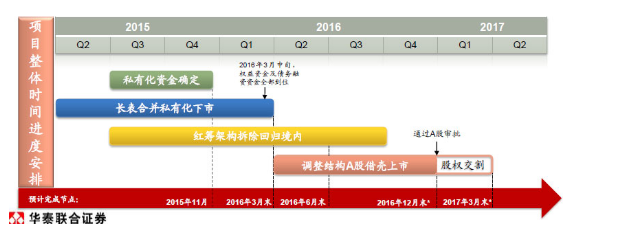

360私有化項目主要由華泰聯合證券承銷。騰訊科技日前拿到的華泰聯合證券資料顯示,360計劃2015年底確定私有化資金,2016年3月中旬資金全部到位,並完成360私有化下市。

360的私有化路線圖還顯示,360在准備紅籌架構拆回境內,並准備A股借殼上市。360預計在2016年12月末通過A股審批,並在2017年3月完成360的股權交割交易。

采取雙重股權結構 買方團成員有65.8%投票權

當前,360董事會成員包括360董事長兼CEO周鴻禕、總裁齊向東、首席工程師曹曙、紅杉資本合夥人沈南鵬以及董事William Mark Evans、黃明、廖建文、Eric Chen等8名成員。

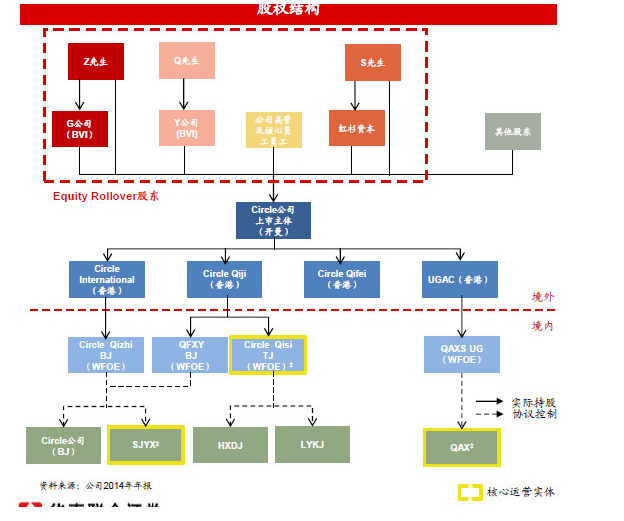

360股權結構圖(騰訊科技配圖)

上圖中Z先生為周鴻禕、Q先生為齊向東、S先生為沈南鵬,其他高管還包括公司總工程師兼董事曹曙、公司聯席首席財務官姚玨、徐祚立及公司技術副總裁及其他多名360核心員工。

360采用雙重股權結構,分為A類股和B類股;A類股每股享有一份投票權,B類股每股享有五份投票權。360買方團成員合計投票權約為65.8%,對360重大事項有較強的影響力。

360本次交易資金需求量預計約為94億美元,主要包括兩部分:收購其他股東股權所需資金;對公司現存長期債務進行債務置換所需資金。

360私有化階段資金來源初步確定也為兩個:分別是權益融資約為60億美元;債務融資不超過34億美元。

完成私有化後,在與360重組方案相協調的前提下,360或將新增發一個約15%的期權激勵並授予核心管理團隊,其中80%給360董事長周鴻禕,剩下20%給其他核心管理團隊。

此前,騰訊科技拿到的資料顯示,這一次360私有化過程中,周鴻禕可能會套現1~2億美元現金用於支付私有化重組過程中稅收費用,剩餘部分將全部平移。

齊向東可能會套現3~5億美元,剩餘部分將全部平移。分析人士認為,齊向東大筆減持360股份背後,很大一部分費用可能用於支付360企業安全業務MBO所需要的資金問題。

360私有化三部曲:將啟動境內股權激勵平台

中信國安日前發布的公告顯示,360私有化的一般流程主要有5個步驟,分別是:

1、買方團核心成員向360公司董事會提交私有化方案;

2、360成立特別委員會,對該方案進行評估;特別委員會聘請的投行提供獨立的公平意見書以佐證本次交易對價的合理性;雙方進行談判並草擬合並協議;特別委員會和董事會批准簽署合並協議;

3、宣布最終收購協議後,准備SEC要求的注冊文件,包括Schedule 13E-3,並向SEC提交,後續對SEC相關意見進行回複,私有化的完成必須以SEC發出無異議函為前提,SEC是否能夠發出無異議函存在不確定性風險;

4、經SEC批准後向股東郵寄投票文件並舉行股東投票,股東大會;

5、經股東投票通過後交易完成,從交易所退市並注銷在SEC的注冊。

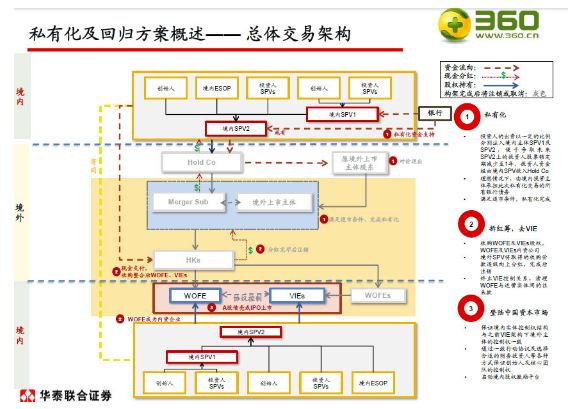

華泰聯合證券的資料也顯示,360私有化及回歸A股市場有三部曲,分別是私有化——拆紅籌,去VIE——登陸中國資本市場。

360私有化的步驟(騰訊科技配圖)

按照計劃,在360私有化階段,投資人的出資以一定的比例分別注入境內主體SPV1及SPV2,便於爭取未來SPV2上的投資人股票鎖定期減少至1年。

如上圖所示,投資人資金經由境內SPV投入Hold Co。理想情況下,由境內投資主體承擔此次私有化交易的所有銀行債務;360滿足退市條件,私有化完成。

此外,360買方財團終止VIE控制關系,清理WOFE與運營實體間的往來款,再保證境內實體控制權結構與之前VIE架構下境外主體的控制權一致,啟動360的境內股權激勵平台。

傳統紅籌回歸一般方法為先海外美元私有化下市、再拆紅籌人民幣貸款替換、最後實現境內上市的“三步走”方法。

據知情人士透露,360選擇的這一套方案優勢是,將實現私有化下市同時主體一步回歸境內,在結構調整同時進行借殼上市,從而達到私有化、回歸境內及A股上市的無縫銜接,能夠最大限度的加快項目進程,完成公司的回歸A股上市。

此外,這一方案通過對投資的結構設計,優化了投資人的流動性;也在最大程度的縮減了公司在退市及下市狀態的時間,避免較長時間內公司無法利用資本市場融資擴張的狀態。

當然,360方案的一些規定也嚇阻了部分投資人參與,主要是投資時間過長及回報不確定性。

其中,SPV1規定上市成功後股份需鎖定3年,同時周鴻禕作為SPV1的實際控制人,對SPV1有絕對的投票權。即投資者2/3的股權需要鎖定3年後方可套現。

SPV2鎖定期1年,周鴻禕與齊向東的股權都在SPV2。但是投資人過1年鎖定期可以套現後,還必須先還30億由投資人背負的下市貸款。

這就使得很多機構獲得360私有化的份額後,並沒有花費自有資金,而是又將這些份額做成理財產品,並向其他中小機構兜售,如中信資產就在出售最低認購額度為1000萬元的產品。

中概股回歸借殼現象或減少

當前,巨人網絡、分眾傳媒、盛大遊戲及准備回歸A股的360都選擇借殼上市。不過,從未來趨勢看,大型互聯網企業在國內借殼上市現象可能減少,而會選擇獨立直接上市。

這主要是受益於國內資本政策的影響。如全國人大常委會27日下午表決通過《關於授權國務院在實施股票發行注冊制改革中調整適用〈中華人民共和國證券法〉有關規定的決定》。

根據決定,實行注冊制,具體實施方案由國務院作出規定,報全國人民代表大會常務委員會備案。決定自明年3月1日施行,期限為兩年。

上交所負責人曾表示,注冊制的實施將極大簡化企業發行上市程序、降低上市門檻,增加資本市場的包容度和覆蓋面,為互聯網企業在境內資本市場上市提供良好的制度環境。

好的政策不限於此。最近證監會副主席方星海在國務院政策吹風會上透露,推出戰略新興板為2016年發展資本市場的五項重點工作中的首要任務,並透露戰略新興板明年一定要推出。

在國務院的積極布置下,目前上交所已成立了專門的新興產業板注冊中心,人員和設備都已到位。有消息稱,戰略新興板在明年7月前有望推出。

資料顯示,戰略新興板概念股涉及七大領域:新能源節能環保、新型信息產業、生物產業、新能源、新能源汽車、高端裝備制造業和新材料。上市條件上,戰略新興板淡化盈利要求。

此前有傳聞稱,上海已選定螞蟻金服、中國商飛、大眾點評及愛奇藝,作為上交所戰略新興板首批掛牌企業,通過這四家優質公司樹立示范效應。騰訊科技獲悉,愛奇藝已在拆VIE。

注冊制和戰略新興板的推出,使得互聯網企業上市門檻大幅降低。當然,漢理資本CEO錢學鋒對騰訊科技表示,即便戰略新興板推出,由於排隊企業眾多,可能很多企業不得不排隊。