【香港商報網訊】去年投資市場可謂一片風聲鶴唳,無論金匯期貨市場都大幅波動,難以預測。展望今年,美國啟動加息周期的大背景下,中國經濟表現續成焦點,加上今年踏入大選年,多國將現大變天。市場普遍預測,今年投資環境將更難測,建議今年投資審慎保守為上。

油價去年挫三成 首季望喘定

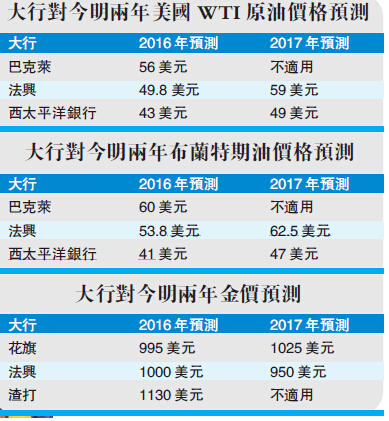

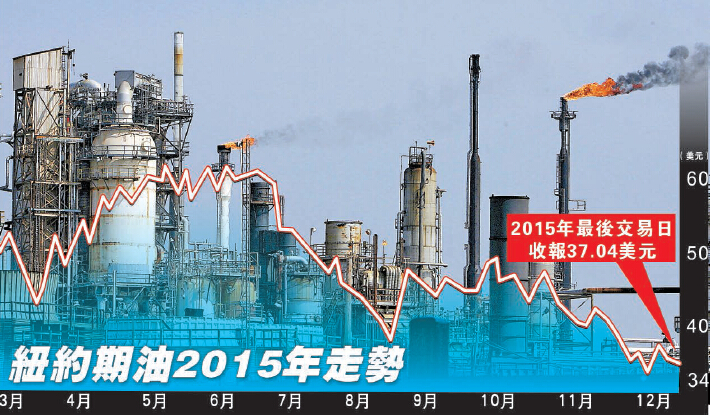

過去一年,商品期貨市場全面暴瀉,油價暴跌更令人始料未及,布蘭特期油及紐約期油分別大跌逾30%,惟市場認為,今年油價再急跌的空間不大,預料油價今年上半年可於每桶30美元以下喘定,下半年則有望回升至每桶50至60美元水平。香港商報記者 林德芬

全球經濟未見明顯復蘇,石油出現供過於求,加上以沙特為首的油組(OPEC)都拒絕減產,令油價去年似「坐過山車」,由去年中每桶60美元,到年底低見每桶35美元水平。

紐約2月份期油價及倫敦2月份布蘭特期油價,雖然於2015年最后1個交易日回升,但全年計仍分別跌30.5%及35%。其中,紐約期油創1998年以來首次連跌2年紀錄,而布蘭特期油價則連跌3年。

油產國增產戰未休止

美國基準原油價格WTI原油期貨價格2014年累計下跌46%,2015年跌幅接近30%,兩年合計近62%的跌幅創歷來最高紀錄,能源股受油價下跌影響成為大輸家。標準普爾能源板塊指數繼2014年下跌10%后2015年跌23%,也出現2002年以來首次連續2年下跌。

展望今年,油產量料續有增無減,因環球產油國,包括美國、俄羅斯、沙特阿拉伯、石油輸出國組織 (OPEC)及即將重返市場的伊朗均不約而同大幅增產,務求打倒競爭對手。

陳健豪:油價下半年望回升

投資者對今年油價仍然相當看淡,作為油市大淡友的高盛更發表「末日」預測,認為原油庫存將續上升,市場到今年春季觸及存儲容量上限的可能性增加,預期在中國以外,全球原油存儲能力僅剩3.9億桶,隨著庫存越來越滿,油價下跌風險將增,若美國不調整產量,任由石油儲存量進一步積壓時,油價跌至20美元并非不可能。

不過,有分析指,大行趁油價大跌時才作出此番預測,未免有「馬后炮」之嫌,更認為外圍最壞情況已過,油價可望於今年下半年重拾升軌。ADS Securities零售市場銷售總監陳健豪表示,那些大行都是於油價跌至每桶35美元水平后,才紛紛下調其預測,更趁勢唱淡,這種預測難見真確性。

陳健豪坦言,由於沙特為首的油組(OPEC)堅持不減產,加上伊朗的石油出口禁令也將解除,這無疑供應持續增加,造成今年石油仍然處於供過於求,令油價有下行的壓力。

不過,他認為,外圍最壞的時間已過去了,現時只欠缺明顯復蘇的動力,因此預期今年第一、二季油價會再向下,於每桶30美元以下喘定,隨后或會逐漸回升,樂觀地估計今年底可望回升至每桶50美元至60美元左右。

外國油公司也對油價持樂觀看法。英國石油公司(BP)行政總裁杜德利接受外國電臺訪問時表示,雖然未來數年國際油價仍維持在較低水平,但跌勢有望於今年首季后終止。他又預期,原油供應及需求之間的差距將逐漸收窄,於年內第3至第4季取得平衡,有助紓緩全球發達國家居高不下的庫存數字。

美元延續去年風光

美國12月中終於告別零息時代,推動美元節節上升。歐洲方面,央行打QE降息牌振興經濟,去年歐元兌美元的跌勢沒有喘定,今年有望谷底反彈,英國退歐及當地央行加息在即,為英鎊走勢更添不明朗。另外,日本去年也暫緩加大量寬政策力度,阻止日圓跌勢,大行預期日圓有待今年企穩。

在美國正式步入加息前,刺激美元過去1年強勢企硬,更上升超過8%。市場預期,今年美元的小陽春繼續呈現,然而升勢可能比去年放緩,要視乎加息周期的可持續性,但美元指數上升的空間很大。

彭博資訊預測,美國繼續加息將帶動美元走強,預料美元指數春季將上揚2.5%。多間大行如摩根大通、高盛、巴克萊、瑞信等也一致看好美元走勢。高盛預測,從現在到2017年底美匯指數將再升值14%。法巴也指,美聯儲啟動加息后,該行仍看好美元和英鎊。

市場分析則指,長遠看好美元,惟其強勢將難與去年相比。ADS Securities零售市場銷售總監陳健豪表示,長遠看好美元走勢,但認為美國經濟基本面不夠強,所以美元走勢比去年略顯疲態,并估計今年美元匯價會出現震蕩,表現1個月強1個月弱的情況。

退歐加息纏身 英鎊前景不明

至於一度被看高一線的英鎊,回顧去年,英鎊兌美元匯價整年走勢有如過山車,自1月初錄得1.5580,之后就連跌至4月份的年內谷底1.4565,再一路反彈至6月份的年內高點1.5929,但又在12月底跌回1.47。未來英鎊走勢的路徑亦會受到「英國退歐」、「英銀加息」和美聯儲后續加息情況影響。

蘇格蘭皇家銀行指出,英國央行或將於8月加息,但是可能不會於今年退出歐盟,這兩件事將令今年英國經濟變得更為動蕩,預計英國央行會於今年8月加息25個基點,明年年底可能升至1%。該行還預計,無論加息還是「退歐」都存在很大的不確定性。所以,預料今年英鎊前景朦朧,但美聯儲升息后續,料英鎊兌美元將會承壓,料未來兩年英鎊兌美元最低可見1.35至1.4美元。

陳健豪表示,今年上半年英鎊將遇上不明確因素,包括英國加息和退歐盟等均影響英鎊供求,但英國經濟數據表現不差,待英鎊供求明朗化的時候,英鎊表現可望回升,所以預料今年英鎊將會呈現先跌后升的情況。

歐洲加大QE 歐元續跌勢

為復興歐洲經濟,歐洲央行去年年初推QE,再在年末加大寬松,兩度促使歐元跌勢急劇。歐元兌美元15年大部分時間一直在低位徘徊,大約位於1.47至1.50區間,年度跌幅達9.73%左右。市場認為,若今年數據繼續表現插水,歐洲央行或會再擴大量寬。

歐洲央行去年12月決議后,歐洲央行總裁德拉吉指出,歐元區2016至2017年通脹會在0.5%;而沒有歐洲央行刺激措施的話,通脹只會在0.33%。他承諾,將動用所有手段催谷歐元區經濟和通脹,包括更密集使用貨幣工具。

法興預期,今年3月歐洲經濟數據會更令人失望,促使歐洲央行可能在該月進一步降息。該行預測,若今年美國經濟能增長2.05%至3%,而今年歐元區經濟能錄得1.5%至2%增長,歐元兌美元將有機會跌至平價以下。不過,該行最終預期在未來半年,歐元兌美元最終或將徘徊於1.05至1.15之間。

瑞信也看淡歐元跌位仍存,歐央行日后的貨幣政策寬松力度有可能較市場預期來得強勁,估計未來3個月歐元兌美元降至1.07美元,未來1年會見1算。

量寬或不再 日圓會覺醒

綜觀各大主要貨幣,日圓則眾貶自強。受惠油價下挫,日圓成為避險工具和日本央行沒有再擴大量寬后,故去年日圓兌美元僅跌0.6%,成為16大主要貨幣兌美元的表現中是第2好的,僅次於瑞郎。

今年日圓走勢仍取決於日本量寬政策的定向。自2014年10月突然加大寬松后,日本央行去年一直沒有推出實質性擴大寬松的舉措,市場看好日圓貶值會暫緩。

摩根士丹利表示,今年將為「日圓之年」,因日圓兌美元匯價將於今年底飆升至115。該行稱,市場高估了日本央行的未來寬松意向,日本央行已從不斷進行貨幣寬松的立場逐步轉變為對寬松卻步,而這一點尚未反映到外匯市場。香港商報記者 譚之穎

金價跌近6年新低 大行看法分歧

2015年悄然而逝。然而,這一年并未給金價帶來希望,當美國宣布加息后,令金價跌近至6年新低,低見每盎司1049.6美元。就今年金價走勢,有不少大行認為金價將跌破每盎司1000美元大關。但亦有樂觀分析預期,黃金價格已經觸底,此時是長線投資者的入市時機。

在去年年初,金價還在每盎司1300美元的關口,但經過了美國加息,內地經濟放緩一系列等利淡因素,這一年金價持續走低,市場一片唱淡,到了去年底金價已跌了10%,觸及6年低位,低見每盎司1049.6美元。

近3年來,金價一路悲歌,回顧過去兩年,金價在2013年狂跌28%,2014年下跌1.4%。去年,於1月時金價曾迎來一個短暫的春天,當月曾沖擊至每盎司1308.71美元高位,之后便開始重拾跌勢,步步后退,到了12月,金價徘徊至每盎司1050美元至每盎司1100美元之間,瀕臨每盎司1000美元大關。

論起去年讓金價走跌的「罪魁禍首」當屬美聯儲貨幣政策收緊,加息預期不斷沖擊金市。其實,早在去年年初,美聯儲便放出年內會加息的風聲,但從1月至11月卻遲遲沒有動作,直到12月此事才得以落實,而在這整整一年,黃金的價格一直受壓於美聯儲加息,市場也普遍看淡金價。

另外,黃金作為抗高通脹的利器,去年世界幾大經濟體維持低通脹也使黃金黯然失色。據經濟合作發展組織去年12月2日數據顯示,該組織成員國去年10月扣除能源與糧食價格變換因素,通脹率僅為1.8%。同時,20國集團(G20)去年10月通脹僅2.5%。

最后,作為黃金消費大國的中國,經濟增長有所放緩,黃金消費不如從前,也推動了金價走跌。

今年前途雖暗 仍有生機

在美國啟動加息后,全球各大行對金價持保守態度,此中有不少大行仍為金價將跌破千元大關。花旗表示,今年投資者將會減持黃金,金價會繼續疲軟。該行預計,今年金價會跌破每盎司1000美元,但不會崩盤,料全年將維持在每盎司995美元,明年金價將小幅回升至每盎司1025美元,2018年可上望至每盎司1200美元。

同時,多間大行包括德銀及高盛等都預計金價難守千元大關,今年全年金價將會比去年進一步走低。此中,荷蘭銀行對金價最為悲觀,該行報告預計金價將跌至每盎司900美元。

不過,在各大行唱淡金價時際,市場上仍有樂觀預測指,目前實物黃金的成本價已難以壓縮,全球對黃金的需求即將穩企,而金價也已觸底。世界黃金組織協會指,如今全球市場黃金供應量保持緊縮狀態,預料金礦產量目前已持平,且會在今后幾年內下降。

對此,渣打銀行表示,國際金價已在2015年觸底,今年首季將會反彈,明年均價為每盎司1130美元。加拿大豐業銀行也指,今年金價可能因投資人逢低進而提升;南非標準銀行更指,近期金價有機會出現低點,對於長線投資者,是適合購入的時機。

每盎司1085關口是關鍵

市場對金價眾說紛紜,投資者也騎虎難下,但可確定的是金價自2011年飆破每盎司1900美元高位后,至今已跌了接近一半。

ADS Securities零售市場銷售總監陳健豪指,目前金價處於低位,但難判斷金價是否見底,進取型的投資者,可於每盎司1040美元水平小試水溫,短線持有。他預料,金價將會在每盎司1040水平有支持。

他續稱,對於保守型長線投資者則可觀察金價是否回到每盎司1085美元,可待金價調整至每盎司1080美元的水平,就是真正可以入手的時機。

最后,對於一些於高價買入黃金的投資者來說,也不必心灰意冷,黃金市場具有周期規律,總體來說是會復蘇的。香港商報記者 李映萱