受惠資產質素持續改善以及非利息收入增加,建設銀行(939)去年多賺11.1%,兩年複合增速6.25%,創近年新高,ROA(資產回報率)和ROE(股本回報率)領先同業,增派11.67%的末期息0.364元。董事長田國立表示,建行努力推動新金融助力實體經濟的發展,迎戰即將到來的「零利率」時代。

建設銀行公布截至2021年底的全年業績,期內經營發展質效良好,盈利增速顯著回升。實現經營收入7647億元(人民幣,下同),同比增長7.07%;實現淨利潤3039億元,同比增長11.1%,兩年複合增速6.25%,達到近年來新高。四大國有銀行去年的純利增長都重回雙位數,其中又以建行和中行的增速最快。

ROA、ROE連續四年領先同業

值得關注的是,建行表現出色,ROA(資產回報率)和ROE(股本回報率)分別為1.04%和12.55%,同比分別提高0.02和0.43個百分點,連續四年稱冠四大行。而成本收入比27.64%,繼續保持良好水準。

業績表現向好,建行不忘和投資者分享,派息金額跟隨盈利同步上升,增派末期息11.67%至0.364元,一共擬派910億元。董事會秘書胡昌苗直言,建行股價一向表現亮麗,近年分紅都穩中有升,維持在30%的比例,從2005年至今,已累積派息超過9000億,相信有戰略眼光的投資者一定會繼續跟隨,建行也會為廣大股東持續創造良好的價值回報。

多賺逾一成 增派未期息

政策指向降低融資融成本,銀行利息收入增速都有所放緩,作為盈利指標的淨息差也集體下滑,建行繼續守住2.13%的較高水準,在四大行中處於領跑地位。副行長張敏指出,去年人民銀行2度下調貸款市場報價利率(LPR),淨息差的管理面臨一定壓力,但基本已逐步企穩,今年還會有下行趨勢,建行會加強風險預判,有信心能在同行中維持合理水準。

面對利息收入下降的大環境,建行致力優化收入結構,進一步提升非利息收入。2021年,通過加大信貸投放力度,實現利息淨收入6,054.20元,同比增長5.12%;非利息淨收入1,592.86億元,同比增長15.16%,其中手續費及佣金淨收入增長6.03%,代理業務、理財產品業務和託管及其他受託業務手續費收入同比分別增長11.04%、19.11%和10.84%。

非利息收入亮眼

建行亮麗的業績表現還來自於持續改善的資產質素。截至2021年末,建行資產總額突破30萬億元,達到30.25萬億元,較上年末增長7.54%;負債總額27.64萬億元,較上年末增長7.37%;股東權益2.61萬億元,較上年末增長9.41%;每股淨資產增厚至9.95元,較上年末增加0.89元。

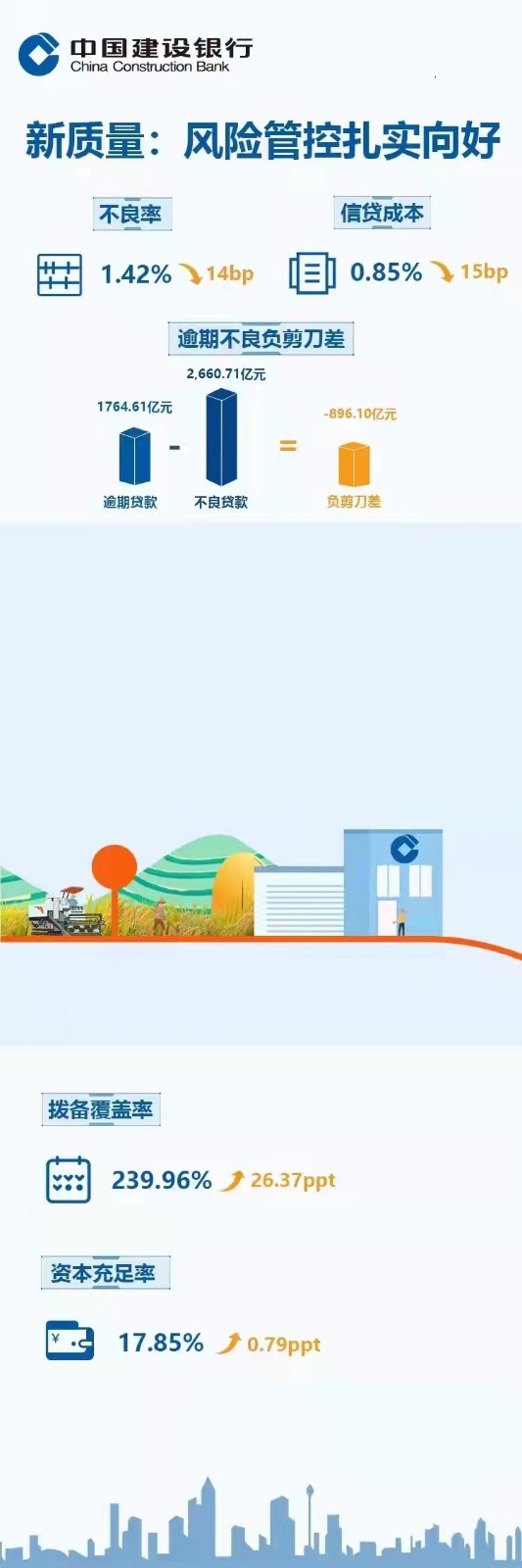

截至去年底,建行不良貸款率1.42%,較上年末下降0.14個百分點;逾期貸款率0.94%,較上年末下降0.15個百分點;逾期、不良貸款負剪刀差896.10億元,為行業最高水準,體現了建行嚴格審慎的風險分類標準。

建行在重要領域的風險也管控良好,外間關注的房地產業貸款,建行的不良率1.85%,不只優於公司類貸款整體水準,也是四大行中最低的。風險抵補及風險緩衝能力進一步提升,撥備覆蓋率239.96%,較上年末提高26.37個百分點;資本充足率17.85%,提高0.79個百分點。

資產質素持續優化

在保持穩定增長的同時,建行資產負債結構持續優化。報告顯示,建行發放貸款和墊款淨額18.17萬億元,較上年末增長11.95%;吸收存款總額22.38萬億元,較上年末增長8.56%;金融投資7.64萬億元,較上年末增長9.95%。截至2021年末,建行的存貸比較上年末提升3.79個百分點;貸款、金融投資在資產中的佔比分別較上年末提升2.36和0.55個百分點;存款在負債中的佔比較上年末提升0.89個百分點。

雖然業績穩中有增,但建行未雨綢繆,近年致力發展金新融,引導金融資源精準滴灌經濟社會的重點領域和薄弱環節。建行董事長田國立指出,新金融更多的是在新發展理念之下的一種新的金融思維方式,因為傳統金融已經發展幾百年,進入信息時代,人類需求越來越廣泛,金融也就需要用新的語言和邏輯去重構,「特別是金融危機後,給我們提供了一個特別大的啟示,就是金融如何更好地服務社會。」

依靠科技發展新金融

「建行在新金融上的努力就是為了打造一種以輕資產服務社會的能力,我們必須得為未來零利率時代做好準備!」,田國立直言,無論是智慧政務也好、遠端的金融科技也好,現在建行內部盡可能把未來的產品都要和金融科技結合起來,這樣無論是對風險的控制還是成本的降低都會有非常大的收益,這也是我們新金融的一個內涵。

普惠金融不良率僅1%

除了傳統業務領域,建行也積極履行社會任務,加大對普惠金融和綠色金融的投放。截至2021年末,建行普惠金融貸款餘額1.87萬億元,較上年末增長31.60%;普惠金融貸款客戶193.67萬戶,較上年末新增24.12萬戶;當年新發放普惠型小微企業貸款利率4.16%,同比下降0.20個百分點;「建行惠懂你」App認證企業639.60萬戶,較上年末新增194.73萬戶,授信金額9,899.00億元,較上年末新增5,500.50億元。

田國立指出,傳統的時候,銀行都在爭搶大客戶,建行不只要做大的,中小也要關注到,這樣才能提高整個社會的生活品質,搞好普惠金融已成為建行的一個戰略了,但給給千百萬中小微企業貸款和做大客戶不一樣,投入成本大,要靠科技。他透露,2017年以前建行的中小微企業貸款是200-300億,不良率是7-8%。2018年是2300億元,不良率是1%,2019年是3500億, 2020年達到了4500億左右,不良率還保持在1%左右,「建行用了將近30年的時間,才做了差不多有5萬多億的按揭貸款,但是我們僅用了三四年,普惠金融貸款就達到了2萬億。」

綠色金融達2萬億元

建行在綠色金融的發展也很給力,截至2021年末,該行綠色貸款餘額1.96萬億元,增幅35.61%;承銷72筆境內外綠色及可持續發展債券合計1,240.37億元。建行的明晟ESG評級繼續保持A級,是國內銀行業的最好水平。該行去年成立環境、社會和治理推進委員會,統籌推進集團整體環境、社會和治理戰略規劃、部署及協調工作,並正式成為氣候相關財務資訊披露工作組(TCFD)支持機構。(木子)