A股迎来历史性一刻!

自从2017年6月21日,A股第四次闯关MSCI新兴市场指数修成正果之后,今天2018年5月15日又迎来一大超重磅的消息。北京时间5月15日凌晨,MSCI公布半年度指数成分股调整结果,234只A股被纳入MSCI指数体系,纳入因子为2.5%,今年6月1日起生效。

MSCI称,MSCI全球市场指数(MSCI ACWI Index)将增加350只股票,其中有234只A股,有53只股票将剔除。加入的A股将在MSCI中国指数和MSCI新兴市场指数中分别占1.26%和0.39%的权重。

根据正式方案,初始纳入因子为5%,计划分两步走:5月半年度评审纳入因子2.5%,8月季度评审将纳入因子提升到5%。

这一次调整,对中国市场至关重要。那么它将对A股产生怎样的影响,会有多少资金流入A股,有哪些个股率先获益?

A股正式获得国际“认证”

A股“入摩”表明A股及人民币的地位正获得更多的国际认可。

中国香港的马可波罗至真资产管理公司CEO博斯基表示,MSCI将A股纳入新兴市场指数的重要意义在于,其向各大机构投资者发出了进军中国内地资本本市场的信号。博斯基表示,“入摩”表示MSCI认为中国的监管环境、流动性和会计准则已经达到了令人满意的条件。

凯丰投资量化部负责人何炫驹表示,此次调整是纳入之前的最后一次股票池调整,首批纳入指数的股票,作为A股优秀标的的代表,其象征意义较大。另外这批股票也将享受纳入之后带来的增量资金涌入,对于其之后的表现带来正向的推动作用。

而中金公司分析,此次调整对中国市场至关重要,甚至可能是多年以来最重要的一次,主要由于会带来以下两点关键变化:

确定6月份首次纳入 A 股的最终公司名单。

由于过去一段时间市场环境变化较大,因此最终被纳入的标的可能与此前公布的成份股存在一定差异,而这又会对追踪这一样本的主动和被动性资金的配置行为和资金流向产生明显影响,特别是那些新被纳入和被移出的个股影响可能更大。

大幅改变当前 MSCI 中国指数包括的海外中资股成分。

除了正式纳入A股外,此次调整也会显著改变当前 MSCI 中国指数(主要涵盖香港和美国上市的中资股公司)的面貌,原因在于A股公司被统一纳入指数样本筛选空间后,会明显拉低整体的入选门槛,进而使得此前无法满足条件的海外中资股公司得以纳入。考虑到现有的MSCI中国指数是海外新兴市场和中国投资者追踪的一个重要基准指数,涉及资产管理规模体量巨大,因此其潜在影响也不容小觑。

A股“入摩”=牛市?

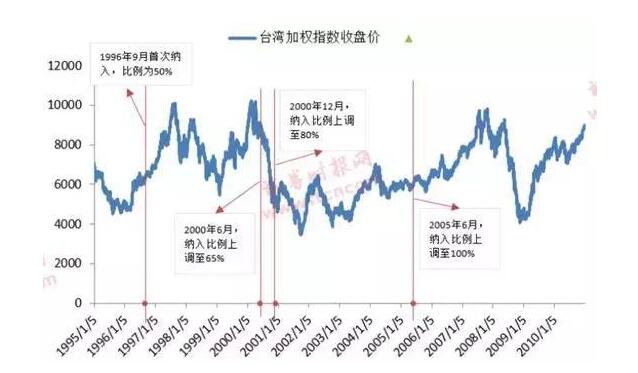

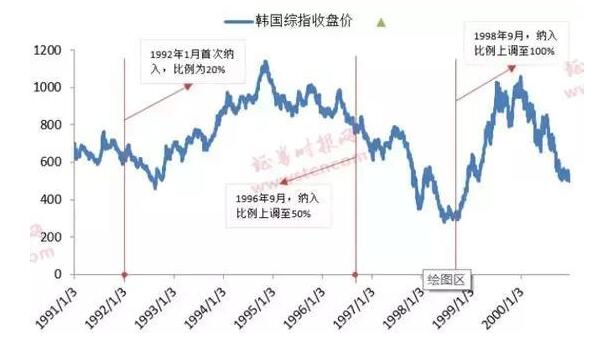

先来看两个例子

台湾:从1996年4月2日首次传出台股将纳入MSCI新兴市场指数到9月3日正式纳入,台湾股市出现一波上涨,涨幅为20.9%;1996年首次纳入和2005年全部纳入后,台湾股市均出现了一波上涨,但是在2000年纳入比例连续上调的过程中,台湾股市则连续下跌。

韩国:1992年,韩国综指在初始纳入时出现过短期上涨,其后便出现回调;1996年,韩国综指纳入比例上调至50%,但是韩国综指缺出现连续下跌;到了1998年,纳入比例上调至100%后,韩国综指则出现一轮较好的上涨行情。

通过海外股市经验,市场分析普遍认为,在当前A股市场情绪偏弱的情况下,增量资金入市对于当前市场走势有积极影响。但总体来看,加入MSCI虽有短期的利好影响,却无法决定长期的趋势。

多少增量资金?

2018年有1000亿,未来100%纳入将高达1.8万亿!

据了解,首批将有234只大盘A股成为MSCI新兴市场指数的成份股。纳入的第一步定于6月1日实施,比例为2.5%,该比例将于9月3日提高至5%。

根据申万宏源的测算,按照5%的市值纳入因子,2018年被动增量资金可能达到1000亿左右,而在更远的未来,100%纳入将到1.8万亿左右的增量资金。

高溪资产陈继豪认为,此次MSCI带来的增量资金大概有180-200亿美元,千亿资金将围绕A股排名靠前的蓝筹股进行布局,对于茅台、平安、工行、格力这些大蓝筹是极大的利好。因为这些股票有流动性和业绩支撑,外资拿着比较放心,而且现在的投资机会也很好。

瑞银证券估算,首次纳入有望为A股市场带来185亿美元净流入。这只是一个开始,今后几年A股在该指数中的比重会持续上升。

光大证券认为,A股初次纳入MSCI新兴市场指数和ACWI指数,分别占比0.81%和0.1%,“跟踪”MSCI新兴市场指数和ACWI指数的资产规模分别为1.6万亿和3.2万亿,据此估算大约有160亿美元资金可能会因跟踪MSCI指数而流入A股市场。

哪些股票最受益?

中信证券指出,投资者可优先配置新调入的标的股,回避或减持调出名单的个股。同时,选股可在MSCI标的股和大蓝筹、创蓝筹之间求交集。

核心一:234只A股正式纳入MSCI全球市场指数

MSCI指数是全球影响力最大的股票指数,同时也是全球投资组合经理采用最多的基准指数。97%的全球顶级资管以MSCI指数为基准。这正是A股纳入MSCI全球市场指数的魅力所在。

MSCI于北京时间5月15日凌晨公布半年度指数成分股调整结果,234只A股被纳入MSCI指数体系,纳入因子为2.5%,今年6月1日起生效。

MSCI表示:

MSCI新兴市场指数新增个股中,工行、建行和中石油三只A股市值最高。

MSCI中国全股票指数新增个股中,上海电气、众安保险和汉庭连锁市值最高。

MSCI中国A股指数新增个股中,恒力石化、海澜之家和沈飞集团市值最高。

此外,其他相关指数调整为:

MSCI中国A股国际通指数(MSCI China A Inclusion Index)中将增加11只A股,剔除9只A股。

MSCI中国全股票指数(MSCI China All Share Index)将新增40只个股,剔除25只个股。

MSCI中国全股票小盘股指数(MSCI China All Shares Small Cap Index)将增加23只个股,剔除88只个股。

MSCI中国A股在岸指数(MSCI China A Onshore Index) 增加23只个股,剔除88只个股。

MSCI中国A股在岸小盘股指数将增加168只个股,剔除28只个股。

核心二:金融业和医药生物两大行业成主力军

从234只股票行业分布来看,金融业和医药生物行业成为绝对主力,金融业囊括50只股票,医药生物行业含有18只股票;此外,房地产、建筑装饰和有色金属各含有13只股票。

核心三:将为A股带来多少增量资金

MSCI(Morgan Stanley Capital International)是一家在纽交所上市的金融服务提供商,以使用全球统一的系统方法编制股票指数著称。根据 MSCI 官方公布的信息,截止到 2017 年底,MSCI 的客户囊括了全球 Top100 资产管理机构中的 99 家,全球 980 多只 ETF 基金跟踪(track)MSCI 指数,在所有的指数编制和提供商中排名第一。MSCI 的市场地位决定了一旦某个市场被纳入其指数,就有可能获得大量资金的青睐。

光大证券认为,A股初次纳入MSCI新兴市场指数和ACWI指数,分别占比0.81%和0.1%,“跟踪”MSCI新兴市场指数和ACWI指数的资产规模分别为1.6万亿和3.2万亿,据此估算大约有160亿美元资金可能会因跟踪MSCI指数而流入A股市场。

光大证券还提到,“挂钩跟踪”(link)MSCI的被动型指数基金仅占跟踪MSCI全部资金的大约5.7%。所以,6月1日和9月3日分两次流入的160亿美元资金,包括10亿美元的指数型基金和150亿美元“参考跟踪”(benchmark)MSCI指数的主动型基金。

此外,根据申万宏源的测算,按照5%的市值纳入因子,2018年被动增量资金可能达到1000亿左右,而在更远的未来,100%纳入将到1.8万亿左右的增量资金。

核心四:外资进入A股速度加快

光大证券认为,陆股通将是海外跟踪MSCI资金进入A股的重要渠道,在进入时机上,存在被动型基金卡点、主动型基金择时的区别。监管部门对QFII和RQFII的政策逐渐放松的同时,仍对QFII和RQFII投资额度和本金锁定期存在一些约束,所以相比于QFII和RQFII,陆股通将越发成为海外资金进入A股市场的主要渠道。

从陆股通流入A股市场资金来看,尤其是最近几个交易日,接连不断创出流入新高 !

光大证券表示,在当下A股估值偏低的背景下,5月依然有可能有数百亿的资金流入A股。在当前A股市场情绪偏弱的情况下,增量资金的入市对于5月的市场走势是有积极影响的。当然,从韩国股市纳入MSCI的历史来看,加入MSCI虽有短期的利好影响,却无法决定趋势。韩国综指在韩国股市纳入MSCI的三次过程中均有短期的上涨行情,之后再次回到基本面决定的长期趋势之中。

平安证券认为,MSCI的正式纳入对于A股市场的投资者结构以及资产定价均有里程碑式的意义。2018年的首轮纳入预计给A股市场带来千亿规模的增量资金,境外资金正在成为重要的边际交易变量,境外机构投资者参与比重抬升,给予价值投资更多估值溢价。尽管MSCI纳入于6月1日以及9月3日正式生效,但是在2018年4月以来北上资金已经开始呈现加速流入的迹象,在金融开放市场化以及制度化的双重推动下,A股市场的全球配置价值在逐渐显现,人民币资产配置经历从无到有,全球资金的陆续进场是大势所趋。

核心五:机构提前布局

中泰证券在最近研报中指出,根据目前A股暂行指数,有232只成分股是第一批潜在纳入标的。这232只潜在纳入标的在18Q1的基金重仓股市值约为2441亿元(其中,有63只重仓股持股市值为0),占全部重仓股持股市值的比例为53.8%,与17Q4相比,持仓占比下降了3个百分点。

偏股型基金持仓最大的10只重仓股均被纳入暂行指数里面,而根据重仓股市值占自由流通市值的比例来看,占比最大的前10只股票是分众传媒、山西汾酒、天齐锂业、大华股份、泸州老窖、欧菲科技、华友钴业、华东医药、东方园林和金风科技 。

此外,MSCI指数基金也在加速发行。香港万得通讯社此前报道MSCI基金募集期较短,比较受欢迎。 Wind数据 显示,目前有80只基金正在发行(ABC类基金分开计算),平均募集期45天,其中MSCI基金有5只,平均计划募集期23天。

具体纳入名单如下: