申万行业分类下,A股汽车整车行业共包含22家上市车企。从上市车企的三季报业绩来看,汽车市场的低迷态势仍在延续。今年前三季度,半数以上车企营收负增长,约六成车企归母净利润下滑,9家车企营收净利双降。

虽然行业素有“金九银十”的说法,但就单季数据来看,“金九”过后,在上年同期基数较低的情况下,第三季度仍有10家车企营收下滑;6家车企营收净利双降,其中包括上汽集团(23.750, -0.35,-1.45%)和广汽集团(11.660, 0.13, 1.13%)。

22家车企各自情况如何?具体来看看。

总营收同比下滑8.35%,半数以上车企营收负增长

统计数据显示,22家车企2019年前三季度合计营收10629.89亿元,同比下滑8.35%,增速同比由正转负。

22家车企中,除北汽蓝谷(5.460, 0.00, 0.00%)为2018年重组上市,缺乏部分财务数据外,其余21家车企近5年的三季报数据均可查询。以这21家车企为研究样本,近五年汽车整车行业前三季度的营收变动如下:

由图可知截至2018年9月,整车行业总营收虽增速下行,但整体规模保持增长。而到了2019年9月,行业营收增速大幅下降逾15个百分点,同比由正转负。

从单家数据来看,2019年前三季营收最高的是上汽集团(600104.SH),金额约5853.45亿,约占行业总营收的55.07%。其次是比亚迪(44.880, 0.20, 0.45%)(002594.SZ)和长城汽车(9.880, 0.53,5.67%)(601633.SH),金额分别约938.22亿和625.78亿。以下为22家车企2019年前三季度营收排名情况:

值得注意的是,营收金额最高的上汽集团,其前三季度的营收增速为负。此外,营收金额排名第三的长城汽车,其前三季度营收也是负增长。统计数据显示22家车企中,前三季度营收出现负增长的有12家,占比54.55%,达半数以上。在营收同比增长的车企中,北汽蓝谷(600733.SH)以78.64 %的增幅排在首位,其在财报中表示收入增长主要系销量增加及产品结构调整所致。以下为22家车企2019年前三季度营收同比增长情况:

行业归母净利润同比降逾三成,5家车企由盈转亏

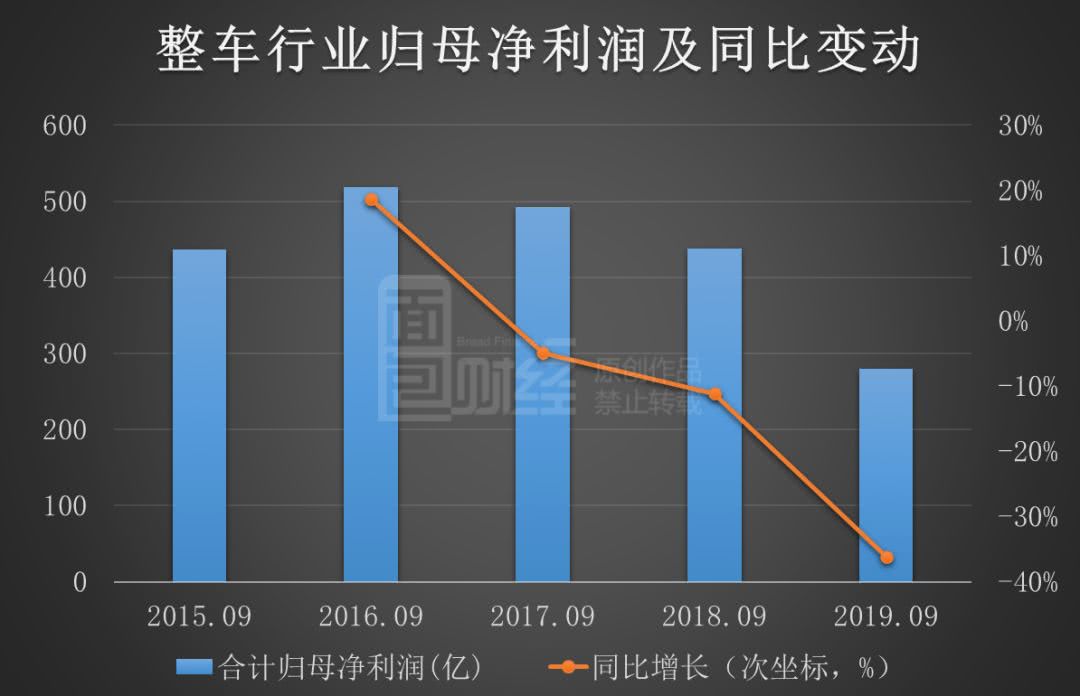

2019年前三季度,22家车企合计实现归母净利润276.73亿元,同比下滑约36.94%,降幅较上年同期(降幅约10.89%)进一步扩大。以除北汽蓝谷外的21家车企为样本,绘制近五年行业整体利润变动情况如下:

到了2019年,行业前三季度的归母净利润金额已不及2016年同期的六成。

单家数据来看,22家车企中,前三季度归母净利润为盈利的有14家,另外8家出现亏损。其中,盈利最多的是上汽集团,约207.93亿元;亏损车企中,长安汽车(8.050, 0.47, 6.20%)、一汽轿车(8.910,0.00, 0.00%)、北汽蓝谷、小康股份(12.650, 0.04, 0.32%)和力帆股份(2.800, -0.02, -0.71%)5家系同比由盈转亏。以下为22家车企2019年前三季度归母净利润排名情况:

值得注意的是北汽蓝谷,虽然其前三季度营收增幅在22家车企中最高,但归母净利润亏损,且公司在三季中表示“受新能源汽车推广补贴退坡幅度较大的影响”,预计2019全年净利润可能亏损。

从归母净利润增速来看,前三季度有9家车企归母净利润同比增长,13家同比下滑;利润下滑车企占多数。其中,利润增长最快的是江淮汽车(5.070, 0.11, 2.22%)(600418.SH),同比增长约154.33%;业绩预告显示其利润增长主要系“公司主动进行产品结构调整,严格加强成本费用管控,从而提升主营业务盈利能力”所致。此外利润翻倍增长的还有*ST安凯(4.490, -0.17, -3.65%)(000868.SZ)和福田汽车(2.010, 0.00, 0.00%)(600166.SH),增幅分别约152.31%和115.2%。22家公司三季报归母净利润同比增长情况如下:

结合营收与归母净利润来看,2019年前三季度营收及归母净利润双增长的车企仅有比亚迪、宇通客车(14.510, -0.11, -0.75%)、福田汽车、*ST安凯、江淮汽车和中通客车(6.340, -0.02, -0.31%)6家。不过,比亚迪在其三季报中预计2019全年归母净利润同比下滑43.03%至36.19%,同时预计公司新能源汽车业务全年盈利下滑。

前三季度营收净利双降的车企有9家,占比超4成,其中不乏头部车企。素有中国汽车行业“航母”之称的上汽集团,前三季度营收及归母净利润同比分别下滑13.25%和24.86%。此外,广汽集团前三季度的营收及归母净利润同比分别下滑19.58%和35.75%。

第三季度:6家车企营收净利双降,8家车企单季亏损

从单季度数据来看,22家车企第三季度营收合计约3654.9亿元,同比增长0.31%,环比二季度增长8.33%。其中,单季营收最高的车企是上汽集团,金额约2090.51亿;其次是比亚迪和长城汽车,分别约316.38亿和212.02亿。

第三季度营收同比增长的车企有12家,其中增长最快的是北汽蓝谷,增幅约81.34 %。10家车企单季营收同比下滑,占比约45.45%。22家车企单季营收及同比变动情况如下:

2019年第三季度22家车企合计归母净利润80.64亿,同比下滑30.58%,环比二季度下滑6.17%。

其中,单季归母净利润最高的是上汽集团,金额约70.28亿。此外录得两位数归母净利的还有广汽集团和长城汽车,金额分别约14.16亿和14亿。排名第四位的是宇通客车(600066.SH),单季归母净利润6.42亿,与排名第三位的长城汽车相差超过7亿。8家车企单季亏损,占比约36.36%。2019年第三季度22家车企合计归母净利润80.64亿,同比下滑30.58%,环比二季度下滑6.17%。

第三季度归母净利润同比增长的车企有14家,其中增速最快的是中通客车(000957.SZ),约617.79%。8家车企单季归母净利同比下滑;结合单季营收增速来看,6家车企单季营收净利双降。以下为22家车企单季归母净利润及同比变动情况:

22家上市车企中,除一汽夏利(3.330, 0.02, 0.60%)、一汽轿车和中国重汽(19.100, 0.26, 1.38%)3家目前不披露月度产销数据外,其余19家均逐月披露公司产销情况。梳理19家车企2019年前三季度累计销量数据,1-9月汽车(整车)累计销量破百万的车企共有3家,其中上汽集团以441.39万辆位居首位。其次是广汽集团及长安汽车,销量分别约150.8万辆和122.59万辆。

从累计销量同比变动情况来看,前三季度销量同比增长的车企有7家,其中增长最快的是亚星客车(8.390, 0.09, 1.08%)(000868.SZ),增幅约59.35%。12家车企前三季度销量同比下滑,占比六成以上。下面是19家车企2019年前三季度汽车(整车)累计销量及同比情况:

截至2019年9月30日,22家车企账面存货总计约1373.85亿元,同比下降约2.98%,较2019中报下降约1.06%。以除北汽蓝谷外的21家车企为样本,近年行业整体存货情况如下:

从上图来看,行业三季末的存货总规模在经历了数年的持续增长后,于2019年出现回落。这或许反映出车企去库存取得一定效果。需要留意的是,行业的存货周转天数继续上行,周转率进一步下降。自2016年三季度至2019年三季度,整车行业的存货周转天数由约33天延长至约40天,增加约7天,周转率下降约1.54。

从单家车企存货增减变动来看,截至2019年三季末存货同比增长的车企有10家,环比中报增长的有10家。其中,同比及环比增长最多的车企均为北汽蓝谷,其存货同比增幅约442.74%,环比二季末增幅约71.45%。

2019年前三季度车企中存货周转天数最短的是江淮汽车,约合16.86天;周转天数最长的是比亚迪,约合92.32天。从存货周转情况来看,2019年前三季度存货周转天数较上年同期增加的车企有14家,占比六成以上。截至2019年9月30日,22家车企存货及周转天数变动情况如下: