9月23日,羅兵咸永道發布的《銀行業快訊:同舟共濟,乘風破浪萬里航——2022年半年度中國銀行業回顧與展望》顯示,2022年上半年,受到國內疫情衝擊和國際環境深刻複雜演變等超預期因素影響,經濟下行壓力加大。上市銀行雖總體保持經營平穩,但利潤增速放緩,總資產加速增長,資產質量整體保持穩健但出現兩極分化。此外,對於美聯儲加息,羅兵咸永道認為此舉對中國銀行業影響有限。

中國銀行業應做好逆周期調節

本次《銀行業快訊》分析了59家A股和/或H股上市銀行截至2022年6月末的半年度業績。這59家上市銀行相當於中國商業銀行總資產的82.85%和淨利潤的89.65%。具體分別包括三大類:大型商業銀行(6家)、股份制商業銀行(10家)、城市商業銀行及農村商業銀行(43家)。

羅兵咸永道中國金融業主管合夥人張立鈞表示:「隨着實體經濟面臨的挑戰增加,銀行業經營環境也面臨較大的複雜性和不確定性,但也存在積極發展因素」。為此,他認為,銀行應主動採取措施,做好逆周期調節,增強抵禦風險的韌性,持續推進改革和戰略轉型,助力經濟企穩復蘇。

中國銀行業總體息差收窄盈利放緩

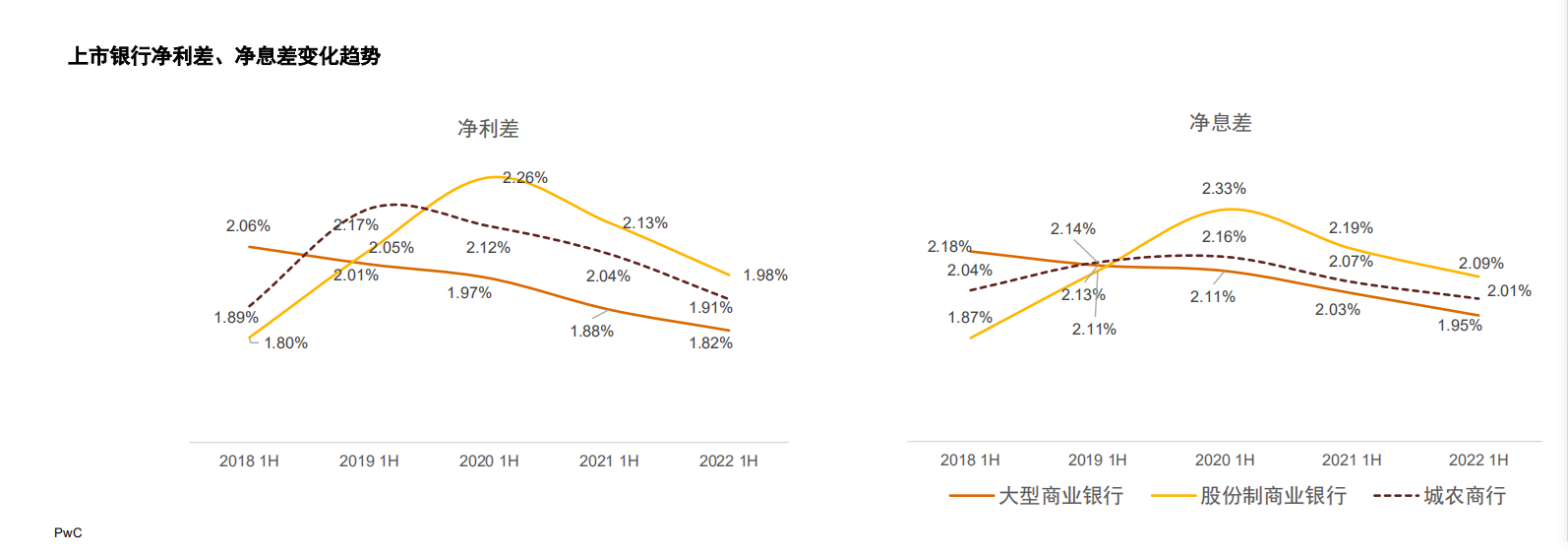

上半年,59家上市銀行的整體淨利潤同比增長6.28%至1.09萬億元,撥備前利潤同比增長2.06%,較2021年同期均略有放緩。大型銀行營收穩定,股份制商業銀行與城農商行的利息收入增速放緩。

從資產端來看,上半年經濟下行壓力加大,各銀行響應號召讓利實體經濟,降低企業融資成本;從負債端來看,上半年投資和消費市場持續低迷,銀行業的儲蓄存款結構相比同期更偏向定期存款。

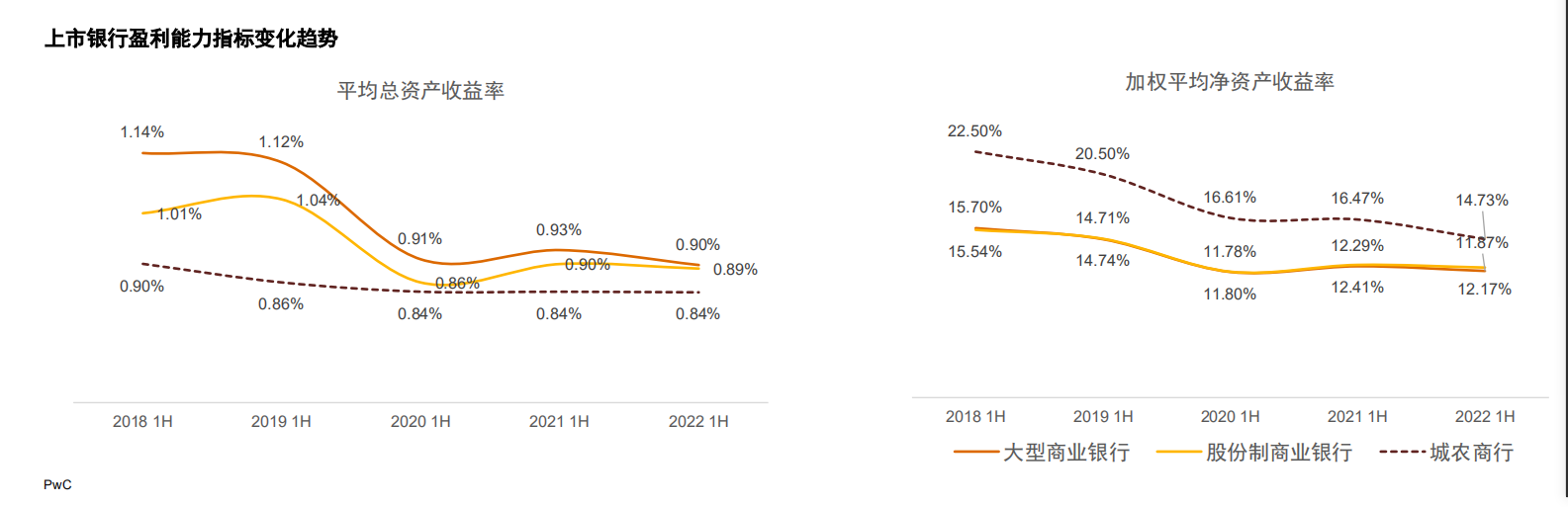

羅兵咸永道中國內地金融業合夥人陳岸強表示:「上半年,上市銀行的盈利指標總體呈現緩慢下行的態勢。銀行業總體息差的壓縮使得各上市銀行依靠資產規模帶來的創收效率不及以往。大型商業銀行與股份制商業銀行在盈利能力指標上走勢總體趨同,城農商行依靠比股份制商業銀行更低的息差降幅及投資收益的增長,在平均總資產收益率上表現的更為穩定。」

上市銀行整體資產規模顯著提速

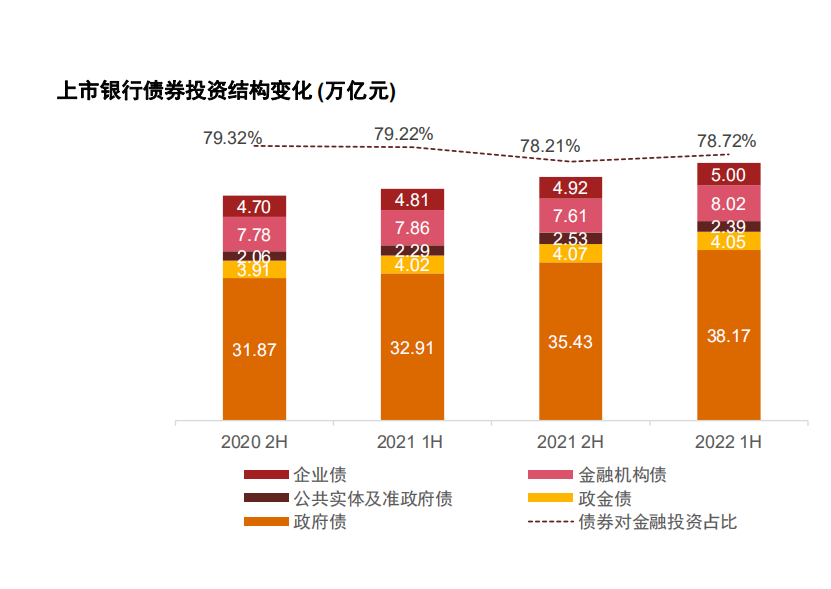

截至2022年6月末,上市銀行整體資產較2021年末增長7.99%,較2021年下半年顯著提速。資產結構方面,上市銀行的客戶貸款持續增長,佔總資產比例基本穩定,政府債券投資力度上升,同業資產短期抬升。上半年,上市銀行支持適度超前開展基礎設施建設,投向製造業、交通運輸、租賃及商務服務業對公貸款增幅居前;個人信貸需求相對疲弱。

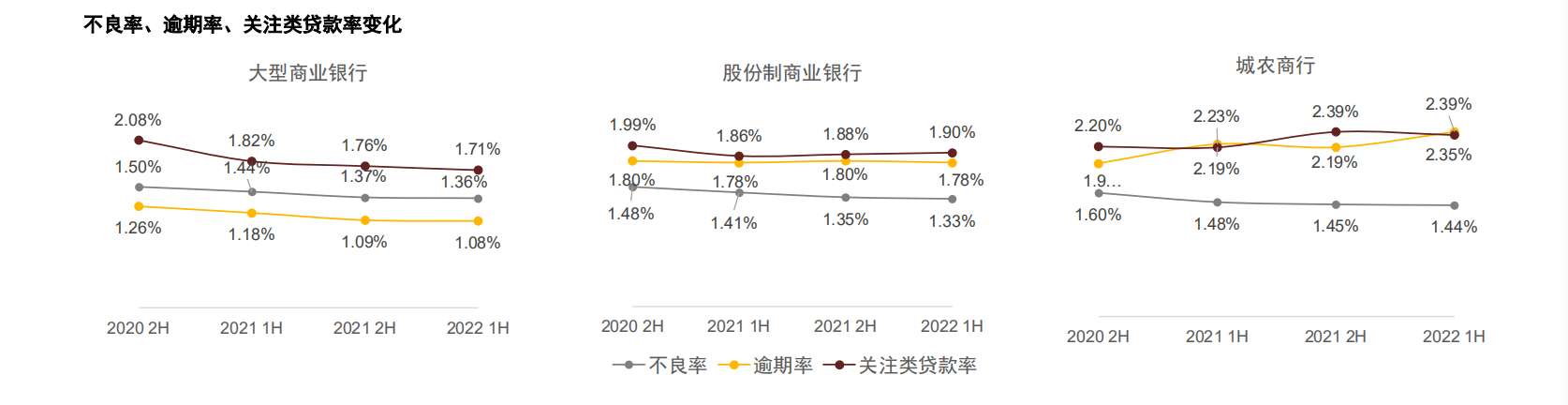

2022年6月末,59家上市銀行的貸款質量指標整體保持穩健,不良率較2021年末微降0.01百分點至1.36%,關注類貸款率降0.03百分點至1.84%,逾期率微升0.01百分點至1.42%。2022年上半年,部分房企運營及財務狀況承壓,流動性風險顯現,在公開市場出現債務違約或負面輿情。

2022年6月末,上市銀行的負債總額為236.6萬億元,較2021年末增加8.43%,負債規模呈現持續增長態勢。就負債結構而言,客戶存款仍是負債的主要來源。股份制商業銀行和城農商行客戶存款佔比持續上升,同業負債和應付債券佔比均有所下降。

2022年6月末,上市銀行的存款餘額持續增長,增速較2021年上半年整體明顯提高。股份制商業銀行和城農商行存款增速均明顯快於負債整體增速。受新冠疫情導致經濟下行壓力以及資本市場波動雙重影響,居民存款意願明顯增強。存款結構方面,上半年上市銀行定期存款佔比繼續呈增長趨勢。

2022年6月末,理財產品存續規模29.15萬億元。2022年一季度受理財產品「破淨」影響,理財產品存續規模略有下降,但2022年二季度市場企穩回升,理財產品規模重回29萬億元以上。

截至2022年6月末,上市銀行的核心一級資本充足率整體呈下降趨勢。銀行業利潤增速放緩,內源資本補充能力有限,上市銀行的核心一級資本充足率均有不同程度的下降。個別股份制商業銀行和城市商業銀行的核心一級資本充足率逼近監管要求。在資本補充難度加大等因素影響下,這些上市銀行面臨着資本充足率下滑所帶來的壓力,資本管理需要進一步加強。

羅兵咸永道中國內地金融業合夥人楊尚圓表示:「隨着全球經濟增長不確定性增加,滯漲壓力持續,發達經濟體貨幣政策進一步收緊,國內貨幣政策放鬆對銀行淨息差造成了壓力,銀行盈利能力也面臨考驗。預期銀行業將繼續加大信貸投放力度,重點領域包括基礎設施建設、先進製造業、科技創新、小微普惠等,同時促進綠色金融較快發展,並持續推進銀行業數碼化轉型。」(記者 黃裕勇)