【香港商報网訊】二度闢謠降準後,人民銀行昨日開展了第二次TMLF(定向中期借貸便利)操作,操作金額為2674億元人民幣(約3121億港元),金額略大於上一次。根據TMLF的性質與官方進一步促進小微企發展的背景,有分析指出,此次所釋放的資金有助於緩解民企與小微企的融資難問題。同時,根據官方近期的表態與操作,幣策發生根本轉向可能性不大,結構性調控或將成為主旋律。香港商報記者 黃鶯

落實對小微企的支持

被網民戲稱為「特麻辣粉」的TMLF,是人行2018年12月19日創設的貨幣政策工具,其根據金融機構對小微企業、民營企業貸款增長情況,向其提供長期穩定資金來源。此次操作是繼今年1月首次開展TMLF操作後第二次實施,操作期限和利率均與首次相同。

中國民生銀行首席研究員溫彬認為,TMLF就是結構性的調整和安排,有利於加大對實體經濟特別是民營和小微企業的支持力度。

4月17日召開的國務院常務會議提出了4條支持小微企業發展的措施,溫彬認為,在這一背景下,人行進行2674億元TMLF操作,一方面可以引導中小金融機構把信貸資金投放到民營和小微領域;另一方面,TMLF的利率要比MLF低15個基點,這也有助於降低中小金融機構的資金成本,引導他們最終降低實體經濟的融資成本。

分析認為,人行此前提出「三支箭」的政策組合,其一便是「增加民營企業的信貸,特別是小微企的信貸」,「凡是中小銀行有客戶、還能貸出去,只是因為存款不夠或是存貸比太高,缺乏資金導致貸不出去的,人民銀行都以再貸款、再貼現的形式支持這些銀行」。因此,此次TMLF也是在進一步落實這支箭。

最適宜目前金融環境

中央財經大學金融學院教授郭田勇在接受本報記者採訪時表示,這只是人行常規性貨幣政策操作,不一定要釋放什麼信號;光大固收分析師張旭也表示,影響銀行體系流動性的因素較多,TMLF只是其中一個,不宜簡單地以TMLF規模來揣測人行對於貨幣政策的態度。換句話說,TMLF的投放數量沒那麼關鍵。

新時代宏觀團隊認為,從工具所具有的調結構功能、資金的期限、操作所帶來的信號作用、資金的成本、操作靈活性5方面來看,TMLF是最適於目前金融環境的工具。該團隊還表示,相對於TMLF,降準的寬鬆信號過於強烈,貨幣政策只是總量工具,無法控制最終資金流向。

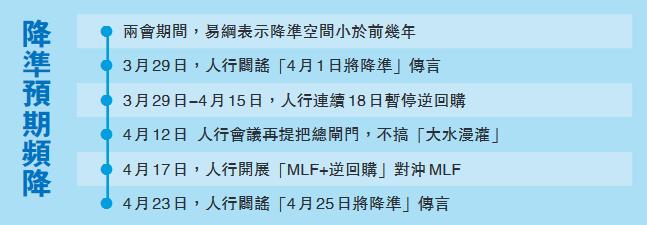

官方近期多次提到把總閘、防風險,並連續18日暫停逆回購。4月17日,人行採用「MLF+逆回購」的方式釋放流動性,導致市場對短期降準的希望基本幻滅。23日晚間,人行一個月內再度闢謠降準傳言。可以看出,相比降準,未來類似TMLF這種更加靈活的、可調節性的操作將成主角。

對此,星石投資表示,整體而言,目前既沒有大規模收緊貨幣的基礎,也沒有必要。精準滴灌、降低實體融資成本仍有必要,結構性調控將成為下一階段主旋律,根本轉向的可能性不大。

改革與機制為核心問題

郭田勇還表示,今年以來人行整體的流動性水平保持得比較合理,而中國目前的核心問題並不是央行的貨幣政策是鬆還是緊,若幣策放鬆但傳導機制出問題的話,非但惠及不到小微企,還會催生更多的股市和房地產泡沫,「我們希望總量保持在合理適當的水平,人行把更多的精力放在深化金融改革和疏通貨幣政策機制上,而非一味地放鬆幣策或是收緊。」郭田勇說。