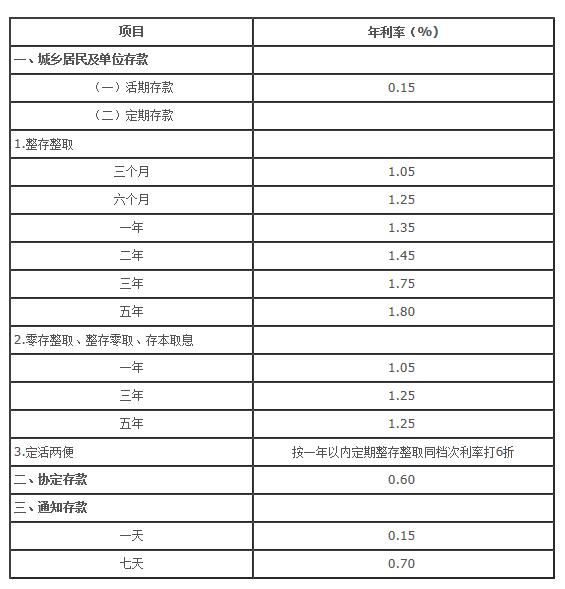

7月25日,中國多家國有大行宣布下調存款利率,其中,建設銀行、中國銀行活期存款利率下調0.05個百分點;整存整取1年期及以下下調0.1個百分點;2年期及以上下調0.2個百分點。零存整取、整存零取、存本取息各期限利率下調0.1個百分點。下調後,一年期、兩年期、三年期和五年期定期存款利率分別為:1.35%、1.45%、1.75%、1.8%。

中國銀行7月25日發布的存款利率圖表(來源中國銀行官網)

光大銀行金融市場部宏觀研究員周茂華在接受香港商報記者採訪時表示,是次國有大行紛紛下調存款利率,主要是部分銀行為緩解淨息差壓力。他指,目前存款市場仍在一定結構失衡,同時,央行市場利率維持低位,推動部分銀行積極優化負債結構和成本方面管理。「銀行下調存款利率,有助於降低存款負債利息支出,有助於淨利差改善和淨息差穩定。」

央行主管媒體金融時報發文稱,調整優化存款利率,有利於促進企業、居民投資和消費。下調存款利率有利於進一步降低企業居民儲蓄傾向,推動企業投資和居民消費,促進優化資產配置,增強資金流向資本市場的動力,助力股市企穩回升,增加金融市場活力,鞏固經濟回升向好態勢。

存款利率仍有下調可能

中小銀行方面,近段時間以來,全國多地多家中小銀行仍在繼續補降存款掛牌利率,雲南、廣西、山西、湖北等地有不少中小銀行於近期相繼宣布調整人民幣存款掛牌利率。周茂華認爲,從目前其他國有大行淨息差、存款市場及金融市場利率水平情況看,預計後續仍有部分銀行跟進,為金融機構進一步讓利實體經濟拓展空間。

「從目前銀行淨息差壓力,存款市場結構失衡及引導實體經濟融資成本進一步下降,市場利率維持低位等方面看,國內存款利率仍有下調可能。」 周茂華說,在穩定淨息差方面,除了為存款產品進行合理重定價外,還需要積極維護存款市場正常競爭秩序,繼續規範手工補息、避免高息攬儲行為和推動銀行優化資產負債結構。

中泰證券首席經濟學家李迅雷近日表示,這段時間低風險資產短缺,是因為大家的風險偏好下降,大家對未來經濟增速的預期下降。這種現象在日本最為典型。日本在1991年房地產泡沫破滅後,利率水平不斷下降,最終出現了負利率。但李迅雷認為,中國不至於出現負利率,但利率下行可能是一個長期趨勢,因為經濟增長的潛在動能在下降。

周茂華預計,下半年淨息差逐步企穩,主要是國內存款利率有望進一步回落,市場利率維持低位,此前手工補息規範等措施,有效降低銀行負債成本;同時,國內經濟復蘇帶動實體融資需求等,利好淨息差改善。

金融支持實體經濟力度加大

值得注意的是,今日中國央行月內第二次開展MLF(中期借貸便利)操作,操作量2000億元,並明確採用利率招標方式,本次1年期MLF中標利率2.3%,較前次下降0.2個百分點。

而稍早前,中國央行「雙降」,下調1年期和5年期以上LPR利率10個基點,與此同時,央行公開市場7天期逆回購操作利率由此前的1.80%調整為1.70%。

民生銀行首席經濟學家溫彬對香港商報記者表示,此次央行於增開MLF操作,較為罕見,應主要為滿足金融機構的中長期資金需求。本次加場MLF操作臨近月末,金融機構流動性需求明顯增加,貨幣市場利率有一定上行壓力。央行是次MLF操作淨投放2000億元,能更好滿足金融機構的流動性需求。

分析人士認為,央行增加MLF操作、MLF和存款利率下調,一方面是釋放出金融支持穩經濟進一步加力的信號;另一方面,隨着利率市場化改革持續深入,存貸款利率聯動性增強,隨着貸款利率的下行,銀行跟進調整存款利率是意料之中的事情。

在周茂華看來,本月央行再度啟動MLF增量2000億元,利率調降幅度大於7年期逆回購,意在引導金融機構加大實體經濟長期、低成本資金支持,金融支持實體經濟力度明顯加大,尤其加大實體經濟薄弱環節和重點領域支持。

「國內貨幣政策加碼主要圍繞實體經濟需求,引導金融機構進一步調降消費和投資融資成本,支持消費加快復蘇,暢通內循環,促進經濟加快恢復平衡,經濟與物價穩步回升。」周茂華說,另外,由於市場利率下行相對較快,央行合理調降MLF資金利率,有助於提升MLF資金吸引力,暢通政策傳導,充分發揮MLF結構工具效果。

溫彬認為,近期中國一系列降息政策組合拳的落地,表明穩增長已成為當前政策首要目標,既釋放了穩經濟的信號,助力提振市場信心;也進一步明晰了未來的貨幣政策調控框架,有助於不斷提升調控的精準性和有效性。(記者 朱輝豪)

頂圖:新華社資料圖