李嘉诚香港卖楼的事情,大家应该都知道了。2017年10月16日,李嘉诚旗下的长实集团确认以402亿港元的价格出售香港·中环中心75%的权益,买家是以中资石油系统机构为首的内地财团,这笔交易创造了香港大楼成交金额的新纪录,中环中心未来可能改名。

香港·中环中心

李超人这几年频频出售香港及内地资产,就在两个月前,李嘉诚才刚刚套现144.97亿港元,卖掉了香港的固网业务——和记环球电讯(即HGC)。

李嘉诚套现大陆香港(英伦投资客制图)

在抛售内地、香港资产的同时,李嘉诚仍在持续加码海外投资,据不完全统计,自2013年大量抛售国内资产开始,李嘉诚在海外的投资金额高达1479亿港元(约1227亿元人民币)。

对此,李嘉诚在2017年年初长江集团周年晚会上用简单一句话表明了自己的态度:“哪里有回报,我就去哪里投资”。

所以李嘉诚去了哪里投资?目前李超人的海外投资主要集中在英国,博主上个月在《李嘉诚英国再出手,香港套现145亿后,欲106亿加仓伦敦》这篇文章中也透露过:李嘉诚旗下的长江基建近期正准备收购英国能源公司Cory Riverside Energy,这家公司控制着伦敦最大的垃圾处理份额,预计收购价将超过10亿英镑(约合106亿港币)。

套现之后,李嘉诚押注英国(英伦投资客制图)

从上面两张图看出,李嘉诚在英国的投资主要集中在基建、电信、零售行业、电网、水务、管道燃气等领域,涉及英国老百姓生活的方方面面。目前李嘉诚旗下的长实集团已经成为英国最大的单一海外投资者,控制着英国天然气近三成市场、四分之一的电力分销市场以及约5%的供水市场。

观察李嘉诚在英国投资的资产,不难发现,大部分是稀缺的基建资源,不仅业绩稳定、回报有保障,而且风险极低,部分产业甚至还有国家背书,能够源源不断地产生安全持久的稳定收入,完全符合李嘉诚的家族利益。

近千亿资金离开亚洲,涌入伦敦

就在李嘉诚被爆出402亿卖掉香港·中环中心的同时,今年伦敦第三季度商业地产数据正式发布。

数据显示,2017年第三季度伦敦总共吸引投资48亿英镑,相比第二季度的32亿英镑增加了51%,相比去年同期的17亿英镑增加64%。

图为10月12日,日本城市研究所发布的全球城市实力指数排名,伦敦继续排在第一位。

第三季度对伦敦的总投资额中超过90%来自于海外买家,其中亚洲买家贡献了三分之二,最近三个月投资了超过32亿英镑,今年到现在总共9个月投资近百亿英镑(换算成港币已经接近千亿)。

虽然统计上说的是“亚洲”资金,但其实绝大部分都来自香港,来自于紧跟李嘉诚脚步的香港大财团和大家族:

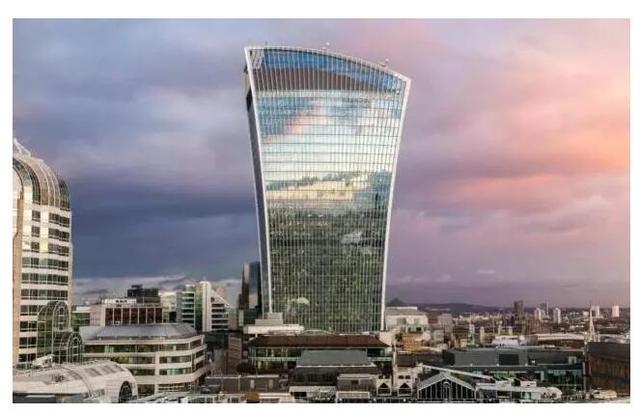

比如今年7月27日,香港酱料巨头李锦记斥资13亿英镑,正式收购伦敦金融城地标“对讲机”大楼,创下了伦敦大楼交易金额的历史最高纪录。

李锦记未来可能将“对讲机”大楼改名为无限极中心

除了李锦记之外,今年第三季度的重大交易还包括:

2017年7月21日,神秘香港富豪出资3240万英镑(约合2.85亿人民币)买下了伦敦金融城写字楼Garden House,该楼目前被出租给德意志银行作为其办公室使用。

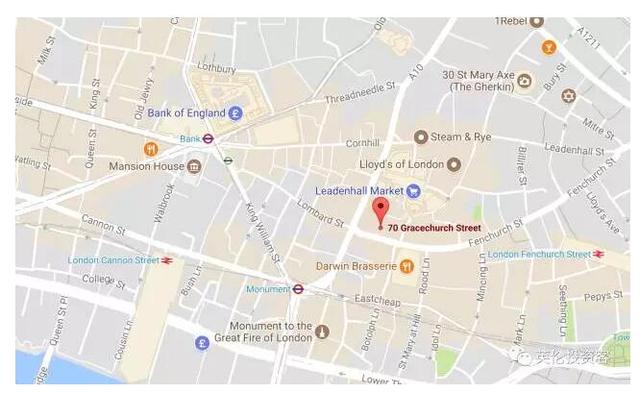

2017年8月9日,香港天海集团出资2.85亿英镑(约合24.74亿人民币)买下了伦敦金融城写字楼70 Gracechurch Street,该楼目前被出租给保险巨头XL集团和英国马莎百货。

2017年8月17日,神秘何姓富豪Norman Ho注册在香港的家族办公室宣布斥资1.49亿英镑(12.69亿人民币)买下位于伦敦顶级富人区Mayfair的写字楼10 Grosvenor Street,卖家是伦敦第一大地主——格罗夫纳(Grosvenor)家族。

2017年8月18日,港交所上市的香港金融集团结好控股宣布收购位于伦敦金融城的写字楼Winton House,地址是9-13 St Andrew Street,收购价为2100万英镑(约合1.78亿人民币),每年租金收入达85.3万英镑(约合725万人民币)。

2017年9月19日,澳门赌王何鸿燊四姨太——梁安琪斥资2.5亿英镑(约合26.425亿港币,22.25亿人民币),成功买下位于伦敦市中心的写字楼Aldwych House。

2017年9月21日,香港富豪、新福港建设大股东罗启瑞斥资3430万英镑(约合3.63亿港元,3.06亿人民币)买下了位于伦敦市中心的超级豪宅Buau House。

博主简单统计了一下,2017年第三季度排名前几位的投资几乎都来自于香港资本,这个趋势已经非常明显。

就在中国海外投资大户因为监管收紧寸步难行之际,香港投资者还在疯狂圈地伦敦。

2017年8月9日,一名来自香港的神秘私人投资者出资2.85亿英镑(约合24.74亿人民币)买下了伦敦金融城写字楼70 Gracechurch Street,该楼目前被出租给保险巨头XL集团和英国马莎百货。

大楼位于伦敦金融城核心地段,靠近Monument和Bank地铁站

70 Gracechurch Street大楼还剩10年租金,未来每年能给新投资者带来大约1200万英镑租金,年租金回报率为4.2%。

这起由未透露姓名的香港投资人发起的最新收购案,正好是大陆香港冰火两重天的一个缩影。

今年以来,随着房地产被纳入“非理性海外投资”负面清单,中国监管者不断向海外投资大户施加压力,自上而下切断海外项目的融资渠道,严控海外地产投资。

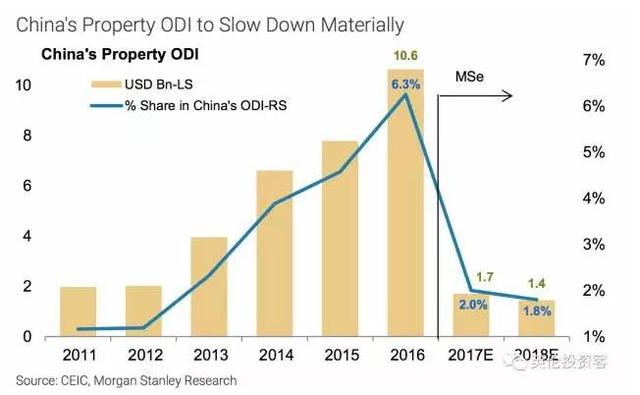

摩根士丹利近日发布的研报显示,2017年上半年中国投资者在全球的地产投资额降低了84%,相比2016年全年的106亿美元,今年上半年投资额仅有17亿美元,高压严控看起来收到了效果。

摩根士丹利发布的中国海外地产投资统计图:一个喜闻乐见的结果?

虽然图表预测了2017和2018年的明显下降,但摩根士丹利很明显没有把从香港出去的资金统计在内,仅看今年两笔伦敦金融城地标收购案(港交所上市的重庆中渝置地11.5亿英镑收购伦敦奶酪刨摩天楼,李锦记12.8亿英镑收购伦敦对讲机大楼),总金额(24.3亿英镑)就已经远远超过摩根士丹利统计的17亿美元。

伦敦金融城三大地标:李锦记7月份刚买的“对讲机”、重庆李嘉诚3月份买的“奶酪刨”和还没卖掉的“小黄瓜”

在这个时候,香港凭借自由换汇的优势扮演了十分微妙的特殊角色。

英伦投资客(ID:BuyLondon)统计的2017年中国投资者对英地产投资,特别标注了和香港的关系

以上表格特别用红色注明了投资方与香港的关系,今年到目前为主总共21笔中国对英地产投资,其中16笔和香港直接相关(直接来自香港公司或者公司就在港交所上市),剩下几笔涉及在香港发债融资也是间接相关,直接从大陆出来不经过香港的投资所剩寥寥。

另外,从以上表格反映的总体金额上看,仅就英国来说,2017年上半年,加上所有来自香港的投资,目前中国对英地产投资金额已经超过60亿英镑,远远超过了2016全年的中国(包括香港)对英总投资额(30亿英镑)。

相比去年,实际上今年中国在英国地产方面的投资还更多了!

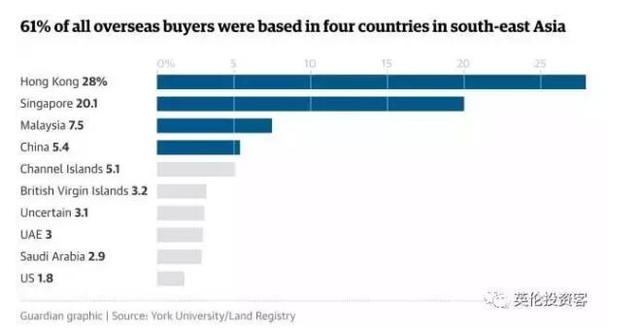

个人购房方面,伦敦市长最新公布的海外投资客伦敦购房调查报告也显示,香港投资者(28%)力压新加坡(20.1%)、马来西亚(7.1%)和中国大陆(5.4%),在伦敦购买的房产数量在所有海外国家中排名第一。

上图显示,来自中国大陆买家仅仅排在第四,在所有外籍买家中只占到5.4%,这主要也是由于外汇管制的因素,中国大陆买家大多穿上香港买家或者离岸公司的“马甲”在伦敦购房。

据博主观察,今年几个关键事件发生之后,大陆公司以企业形式出来收购房地产等敏感领域的交易已经大大减少,但个人名义、香港主体、离岸公司、家族办公室之类的出海方式却因此增加,市场上出现了大批神秘私人买家和代理人。