羅兵咸永道今日(15日)發布了2022年下半年中國科技、媒體及通信行業(TMT)企業首次公開募股(IPO)數據。羅兵咸永道中國內地媒體行業主管合夥人蔡智鋒展望:「2022年10月,香港聯合交易所有限公司發布了關於特專科技公司上市制度的諮詢文件(『18C章』)。18C章的施行意味着尚處於初步商業化或未完成商業化階段的特專科技公司將也可在聯交所申請上市。該項重大制度革新將利好新一代信息技術、先進硬件、先進材料、新能源及節能環保等行業領域的企業,並為香港資本市場注入新的活力。預計2023年度,國內科技創新型TMT企業赴港上市將繼續保持活躍。」

去年下半年內地TMT企業IPO大幅升至124起

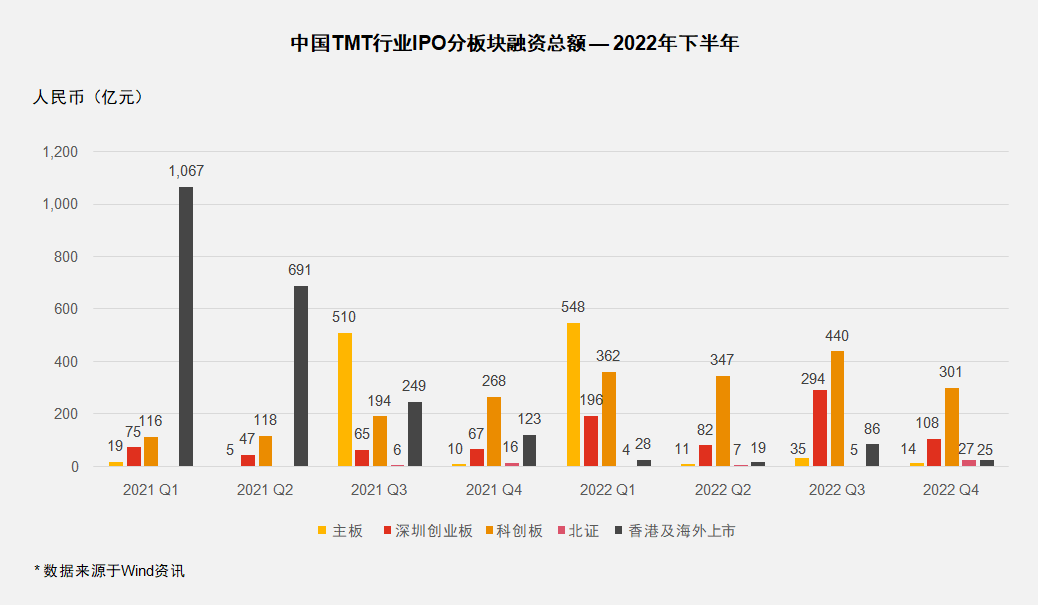

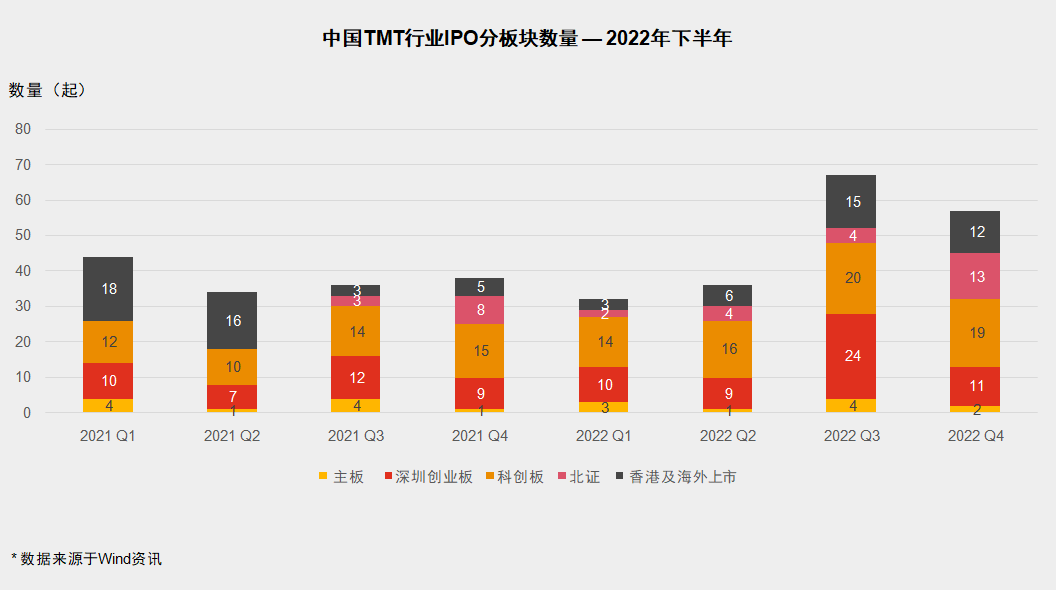

羅兵咸永道公布的數據顯示,2022年下半年內地TMT企業IPO數量較2022年上半年的68起大幅度上升,共計124起;排除中國移動有限公司(融資額約人民幣520億元)於2022年上半年上市的影響,2022下半年融資總額由上半年的約人民幣1,084億元大幅上升至約人民幣1,335億元。於科創板上市的海光信息技術股份有限公司(融資額約人民幣108億元)為2022年下半年最大的內地TMT企業IPO。

近日,證監會就全面實行股票發行註冊制主要制度規則向社會公開徵求意見。對此,羅兵咸永道全球科技、媒體及通信行業主管合夥人周偉然表示:「2022年下半年,在內地資本市場科創板及創業板的帶動下,中國內地TMT公司在資本市場的表現有所回暖。而全面註冊制將進一步提升國內資本市場的發行效率和上市可預期性,將為企業提供更好的融資環境,也將更好地支持國內科技創新型及成長型企業的發展。在多項刺激經濟增長政策的支持下,國內資本市場的表現將進一步提振,繼續為擁有關鍵核心技術的科技創新企業注入活力。」

國內資本市場依然為內地TMT企業的主要上市選擇地

從各大板塊分析顯示,2022年下半年,國內資本市場依然為內地TMT企業的主要上市選擇地,有31%和28%的內地TMT企業分別選擇在科創板和創業板上市。其中,科創板有39起TMT行業IPO,獲得約人民幣741億元融資額,佔總融資額的56%;深圳創業板有35起TMT行業IPO,共獲得約人民幣402億元融資額,佔總融資額的30%。另有14%的內地TMT企業選擇在北京證券交易所掛牌上市,共計17家,獲得約人民幣32億元融資額,佔總融資額的2%;內地主板上市的佔比為5%,共計6家,獲得約人民幣49億元融資額,佔總融資額的4%。而22%的內地TMT企業選擇在中國香港及海外上市,共計27家,獲得約人民幣111億元融資額,佔總融資額的8%。

通過分析關鍵財務數據可以看出,2022年下半年,TMT行業中,技術硬件與設備行業IPO共77起,佔比62%;軟件與服務行業38起,佔比31%;媒體行業9起,佔比7%。其中,技術硬件與設備行業企業的整體收入規模較高。

2022年下半年,於香港二次上市的騰訊音樂和金山雲控的收入規模遠超同期上市的其他企業,因此於香港及海外上市企業的平均收入較高。

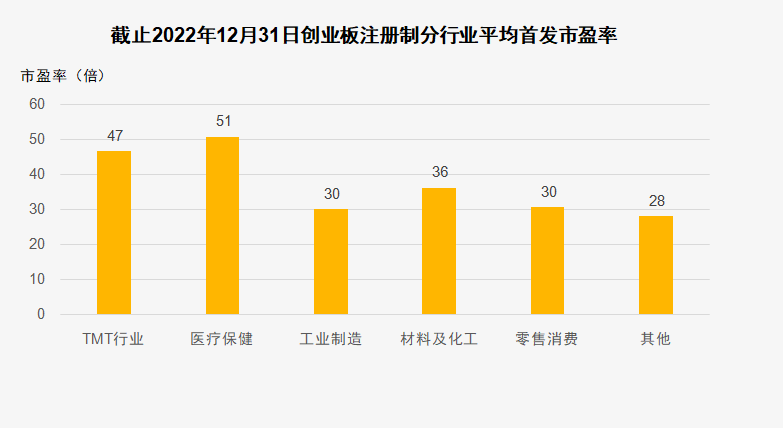

除科創板上市TMT企業外,A股上市TMT企業的平均市盈率在2022年12月底較之前期間保持平穩。A股TMT公司平均市盈率自2022年6月30日的33倍,升至2022年12月31日的34倍,依然保持在較高的水平。

截至2022年12月31日於科創板掛牌上市的企業中,206家TMT行業企業的總融資額為人民幣3,706億元,平均融資額為人民幣17.99億元,平均首發市盈率為84倍。

在創業板方面,自2020年8月24日創業板註冊制首批企業掛牌上市以來,共有412家企業於創業板上市,總融資額為人民幣3,932億元,平均融資額為人民幣9.59億元,平均首發市盈率為37倍。這其中,104家TMT行業企業的總融資額為人民幣1,032億元,平均融資額為人民幣9.92億元,平均首發市盈率為47倍。

中概股赴美上市有望復蘇

羅兵咸永道中國審計業務合夥人陳建孝表示:「美國上市公司會計監督委員會(PCAOB)於2022年12月宣布成功對中概股的會計師事務所進行底稿審查。在暫時緩解中概股公司美股退市風險的同時,投資者也將重拾對中概股的信心。2023年度,國內科技創新型TMT企業赴美上市將有望復蘇。」(記者 黃裕勇)