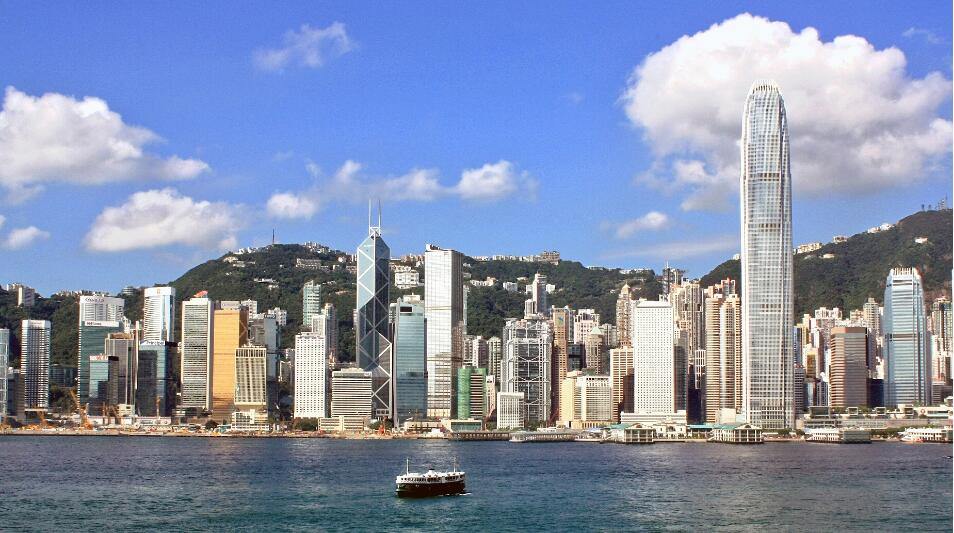

近來跌跌不休的港股,昨日迎來大反彈。除因美國債務上限問題取得突破,美聯儲鷹派官員也連番放鴿,市場憧憬美國本月不再加息,利率期貨顯示加息幾率從上周約65%減至最新25%,勢恐下試18000點的恒指受消息刺激,拗腰一度重上19000點關口,收市大漲4%。外圍市況同樣造好,亞股、歐股普遍升約1%,而美元和美債孳息則告下跌。

美國暫停加息,是否就是好消息?目前實嫌言之尚早,因市場前景仍甚複雜。必先釐清,過去美國所以加息,不是源於經濟太好,而是受累通脹太高。隨着加息效應不斷疊加,美國CPI已成功從去年中最高9.1%,降到最新的4.9%;問題是,核心CPI卻仍居高不下,今年1月是5.7%,4月維持5.5%,即核心CPI比整體CPI還要高。理由無他,只因油價從去年中逾120美元,跌至最新70美元左右,反之勞動市場持續緊張,則為核心通脹頑疾難癒的重要底因。工會加薪壓力亦使歐元區和英國的通脹高企,後者最新核心通脹更達6.8%;歐央行行長拉加德便重申,無證據證明歐元區通脹見頂,表明將會繼續加息。此外,最近美國多間金融機構陷入倒閉危機,市場認為一大肇因正是美聯儲加息太快太多,這也多少迫使美聯儲不得不態度變鴿,何況相關危機還未完全過去。事實上,查美聯儲官員的新說法,乃支持暫停加息,觀望息口疊加的效應自行發酵下去。換言之,今次不加息是否等於往後不加息?加息周期又會否很快逆轉為減息周期?以目標通脹2%衡量,當前實難言任務已完成。

的確,美聯儲正面對十字路口,將來息口走向不確定性仍大。其最理想的情境,當然是通脹受控、經濟穩升;惟更可能的狀況,乃通脹無法回落至目標的2%,經濟又面臨下行以至衰退的壓力。屆時,美聯儲到底應該加息抑或減息?局方迄今並沒給予市場方向,利率政策似乎見步行步。無怪乎,市場對下月是否加息看法極度分歧,利率期貨顯示支持加息與暫停加息的機率各佔近半;至11月份息率上調、下調、不變的看法更呈鼎足三分,直到12月份認為減息的比率才稍稍佔多。值得留意的是,這將是基於通脹猛虎降服了,從而有條件減息?還是基於經濟太惡劣了,為了救市而減息?作為歐洲經濟引擎的德國,按季比較的GDP已連續四季錄得倒退。退一步言,即使美國重啟減息,又是否代表一個減息周期的開始呢?在外需不振、前景亦欠佳的基礎上,中國今年銳意擴內需,要在積極財策和穩健幣策下形成擴大需求的合力;由於內地最新通脹只有0.1%,亦不似西方債台高築,故較有空間調控經濟。

股市告別連月跌勢,今番反彈固然可喜,尤其考慮到恒指自2月高位的22000點,短短幾個月內已累跌約20%。港股昨日升市是否曇花一現,很大程度端視美國幣策的後續發展,投資態度還應謹慎至上。美聯儲正在觀望累次加息效果,觀望通脹與經濟的反應;香港後市如何,也須觀望息口與外圍環境的變化。但在觀望之餘,亦可化被動為主動,預早制訂措施應對相關不明朗因素及不確定性,從而更好管控風險、更好把握機遇。(香港商報評論員 李明生)