因涉嫌集資詐騙,陳麗的丈夫出逃至澳大利亞,並授意陳麗將詐騙所得轉移至海外。而當陳麗到案時,警方其實並不掌握她是如何把大額資金轉給逃至海外的丈夫的。警方翻查她的銀行流水,發現她在前幾天匯了幾十萬元給陌生人。出逃時的重要資金來源,不可能無緣無故匯給不相干的人。陳麗後來供述,錢打給了兩個比特币礦工,兌換密鑰,給了丈夫。

這起案件發生在2018年,承辦該案的上海市浦東新區公檢法部門,都是第一次碰到用虛擬貨幣洗錢的情況。2021年3月19日,最高人民檢察院、中國人民銀行聯合發布6個懲治洗錢犯罪典型案例,該案成為其中之一。相關負責人指出,利用虛擬貨幣跨境兌換,將犯罪所得及收益轉換成境外法定貨幣或者財產,是洗錢犯罪的新手段。

中國通信工業協會區塊鏈專委會輪值主席、火币大學校長於佳寧告訴《中國新聞周刊》,從2020年開始,在全球範圍內,無論是詐騙、網絡攻擊和勒索、賭博、洗錢、地下錢莊這類黑產,還是跑分等灰色產業,有一部分開始利用具有匿名性、複雜性和跨國性的虛擬貨幣實施犯罪。在國際上,也出現了恐怖組織轉向虛擬貨幣領域融資以支持其活動。

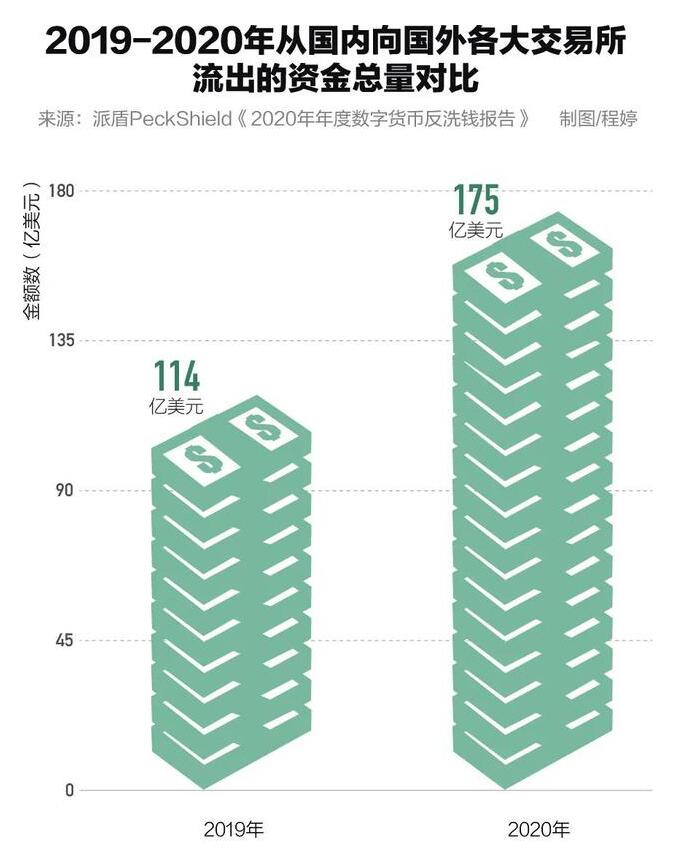

根據區塊鏈安全公司 PeckShield 發布的「2020年年度虛擬貨幣反洗錢報告」顯示,2020年,中國未受監管的跨境流動虛擬貨幣價值達175億美元,較2019年增長51%,且仍在快速增長。激增的洗錢「新通道」,給中國反洗錢機制带來巨大的挑戰。

黑灰產盯上虛擬貨幣

2020年11月底,江蘇省鹽城市中級人民法院發布了一份二審刑事裁定書,駁回上訴,維持原判。備受矚目、總值超400億元的「币圈第一大案」告一段落。

兩年多以前,被告人以區塊鏈為概念,策劃搭建PlusToken平台,對外宣稱該平台擁有「智能狗搬磚」功能,即能同時在不同數字貨幣交易所進行套利交易、賺取差價,許諾給投資者10%到30%的月息。平台會根據發展下線數量和投入資金數量,將會員分等級,按等級高低發放相應獎勵和返現。2019年6月,PlusToken平台被曝出提币困難。後經警方查證,該平台沒有任何經營活動,也不具備「智能狗搬磚」功能。警方將該案定性為「以比特币等數字貨幣為交易媒介的網絡傳銷案」。截至案發,PlusToken平台的注冊會員賬號269.3萬個,會員的最大層級為3293層,涉案的比特币等數字貨幣總值逾400億元。

利用區塊鏈、數字貨幣進行傳統犯罪,在近幾年已成趨勢。區塊鏈安全公司 PeckShield在接受《中國新聞周刊》採訪時指出,隨着區塊鏈核心技術被上升到國家戰略高度,公眾對區塊鏈領域也愈發關注,各式騙局應運而生,其中以區塊鏈概念包裝的資金盤、殺豬盤最為層出不窮。

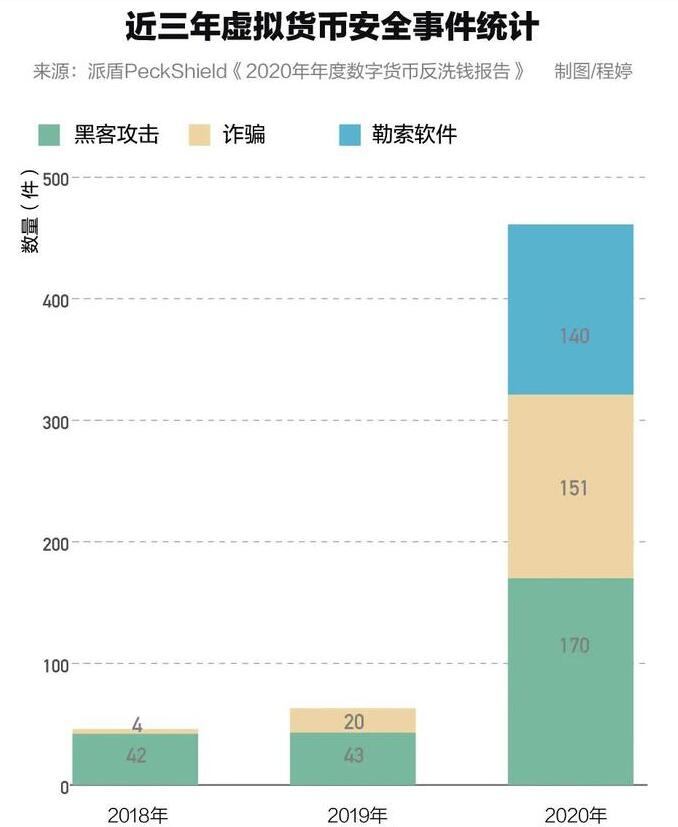

PeckShield曾統計過從2017年至2020年在虛擬貨幣行業發生的重大安全事件,詐騙案件的數量變化非常明顯。2017年和2018年,虛擬貨幣行業分別發生了3起和4起詐騙案件。2019年,詐騙案件增長了4倍,達20起。到2020年時,案件激增至151起。

詐騙案件激增與比特币暴漲有着直接關係。歐科雲鏈集團的技術負責人於志翔告訴《中國新聞周刊》,牛市有造富效應,市場越好就有越多的人想湧入,而新人沒有足夠的渠道來了解虛擬貨幣,很容易被騙。PeckShield也指出,對普通用戶而言,虛擬貨幣的技術和參與門檻相對較高,給了投機分子炮製各種騙局的可能性。

2020年初,一名溫州女子在某個婚戀網認識自稱投資精英的男士楊某,楊某贏取該女子好感後,便開始讓其在一個不知名交易平台帮忙購買比特币。按照楊某的指導,女子也從該平台買入了一批比特币,提現時卻需要繳納保證金。陸陸續續向平台繳納了保證金、激活金、比特币等在內的40.7萬餘元後,女子意識到這是典型的殺豬盤騙局,選擇報警。江蘇常州警方也曾破獲類似案件,在廣東、福建、雲南等地抓獲犯罪嫌疑人17名,該團夥在全國近300個地市作案370多起,全是殺豬盤,涉案總金額達1.2億元。

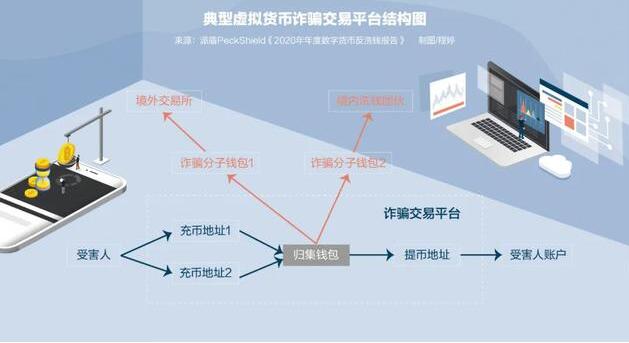

PeckShield告訴《中國新聞周刊》,2020年,因詐騙案件造成的損失共有31.3億美元。這類案件往往以投資名義讓受害人先到正規交易平台用現金購買虛擬貨幣,再誘騙對方將已買的虛擬貨幣轉移至詐騙分子指定的虛假平台或地址。一旦轉移,虛擬貨幣會迅速通過洗錢團夥處理或者流入境外交易所,為追回資金造成極大的難度。詐騙類安全事件已經成為區塊鏈世界最大的安全威脅。

除了「殺豬盤」,黑客攻擊、勒索攻擊也占較大份額。2020年,虛擬貨幣行業的黑客攻擊事件有170起,較2019年增長300%。

另外,隨着銀行體系越來越嚴格的反洗錢和反恐怖融資機制,國際的恐怖組織也開始轉向虛擬貨幣領域融資。2020年8月,美國查封並公布了一批由「基地」組織、伊斯蘭國(ISIS)等恐怖組織擁有和使用的虛擬貨幣賬戶,價值超200萬美元。PeckShield指出,賬戶地址的資產和數十個主流虛擬貨幣交易所發生交互,變現渠道遍布全球。

於佳寧指出,正是因為虛擬貨幣具備匿名性、複雜性和跨國性的特徵,黑灰產開始轉向該領域實施犯罪。作為這些上游犯罪的「鏈條下游」,通過虛擬貨幣交易的方式來洗白犯罪所得的黑币、黑錢,也已呈趨勢。

更隱秘的資金走向

在最高檢、央行發布的用虛擬貨幣洗錢的典型案例中,陳麗與丈夫選擇這一方式洗錢,出於一個非常現實的考量:繞過外匯管制。

該洗錢案的承辦檢察官、上海市浦東新區人民檢察院檢察官朱奇佳告訴《中國新聞周刊》,陳麗丈夫出逃中國香港及澳大利亞期間,陳麗分幾次給丈夫隨身攜带的銀行卡打了300萬元人民幣,丈夫带著銀行卡出走澳大利亞。而他出境後,取現涉及每人每年一定限額的外匯管制。因此,丈夫主動提出,要兌換虛擬貨幣。

陳麗丈夫所涉罪名是集資詐騙,起因就是因為發行虛擬貨幣的固定理財,自建模型、自己控制漲跌。他在行業內本就有熟人,於是輕車熟路找來「礦工」,將妻子拉入,建了微信群。他負責談判價格,「礦工」同意後,陳麗匯款,「礦工」將密鑰給丈夫。身處澳大利亞的他,可以直接將虛擬貨幣兌換澳币。

該案的審判長、上海市浦東新區人民法院法官劉娟娟告訴《中國新聞周刊》,虛擬貨幣洗錢雖然是有技術性與專業性的新方式,但其查證路徑與傳統洗錢,歸根結底是一致的,黑錢轉出,洗白的錢轉回來。其取證難點在於,蹤跡更難尋,且極有可能發生在境外。

朱奇佳透露,在該案中,資金的走向十分隱蔽。查洗錢案,通常要跟着資金的流向查。該案中,明面上的資金流向卻是中斷的。陳麗將錢從銀行賬戶打給「礦工」,「礦工」的銀行賬戶和陳麗丈夫並無來往,無法構成完整的洗錢鏈條。如果不是陳麗的口供以及微信聊天紀錄,公安機關並不知曉,這筆錢已經轉換成了比特币,打給了丈夫。

彭啟勁是廣東省廣州市公安局白雲區分局刑警大隊四級警長,常常會接觸詐騙、洗錢案件。去年碰到的一起用虛擬貨幣洗錢的案子,也讓他對如何分析資金流,有了新看法。

該案的上游犯罪同樣是一起利用虛擬貨幣詐騙的案件。2020年2月底,謝某報案稱,自己在網上認識了一位金融投資老师,對方指導他在一個叫「币齊」的網站進行比特币投資,陸陸續續投了310萬元。後來,該老师稱,投資平台爆倉,310萬元血本無歸。謝某懷疑對方是惡意操作,故意讓自己虧掉錢,因此來報案,並提供了嫌疑人操作的11個一級賬戶。

白雲警方對一級賬戶進行穿透調查,獲得了12個與一級賬戶來往密切的二級賬戶。他們選取了事主所投資金中的100萬元,來跟蹤深挖接下來的資金去向。

彭啟勁告訴《中國新聞周刊》,這100萬元,從一級賬戶匯給了二級賬戶,而從二級到五級賬戶,這筆錢分拆、掩藏、轉移、匯總,從五級到六級賬戶,走賬的資金卻從100萬元變成了140萬元,從六級到七級賬戶,資金更是增至900萬元,規模變化極大。警方發現,二級至五級賬戶的開卡人彼此關聯,基本都是廣東省一個鎮上的。警方以此為切入點做進一步調查,發現了一個多達20人、有100多張銀行卡的家族式洗錢「水房」。

主犯張辛落網後,警方才從他的供述中得知,原來這個團夥利用虛擬貨幣洗錢。張辛是某數字交易平台的商家,2020年2月,有人找到張辛,以市場價買他手上的泰達币,轉賬100萬元,這就是被詐騙的那筆錢從一級賬戶匯入二級賬戶的過程,詐騙者已經將100萬元順利轉換成泰達币。而這筆錢此後從二級賬戶到五級賬戶的流轉,都是張辛認為這筆錢恐怕是「黑錢」,有可能被警方凍結,因此做出的「反凍」騰挪舉動。

彭啟勁感慨,如果僅僅對銀行賬戶的資金流進行追蹤,警方既不知道他們實際上使用了虛擬貨幣洗錢,也不知道竟然早在資金從一級賬戶流轉至二級賬戶時,這筆錢已經轉換成了虛擬貨幣,回到一級賬戶持有者手中。從事主的100萬元人民幣匯入一級賬戶,到一級賬戶持有者拿到虛擬貨幣,整個過程只有6分鐘。

復旦大學經濟學院副教授、中國反洗錢研究中心執行主任嚴立新告訴《中國新聞周刊》,這實際上充分體現了虛擬貨幣其運行機制有着特別鮮明的去中心化、虛擬性、匿名性、實時性、難篡改等特徵,無須金融機構的參與就可以完成交易。去中心化使得追蹤一筆虛擬資產交易遠比中心化狀態下更為艱難,因為線索不易獲取,完整的證據鏈也極難收集;實時性則意味着洗錢的步驟可以是毫秒級的運行速度,在全球任何一個地方發起並完成,監管機關或執法部門幾乎沒有足夠的響應時間去及時阻斷以防止損失或負面影響的發生。

抓獲了張辛為主犯的洗錢「水房」,警方的調查並未結束。一級賬戶的持有者是實施詐騙的人嗎?張辛賣出的泰達币流向了哪裏?諸多問題還待解答。在對11個一級賬戶進行行為習慣的分析之後,警方發現,一級賬戶仍非詐騙者,而是另一撥從事洗錢的人,跑分客。

跑分,是這些年的新興事物。跑分平台是指通過第三方支付平台合作銀行及其他服務商等接口,非法對(賭博、淫穢色情、詐騙等)提供支付結算業務的網上平台。跑分客,就是在這些平台注冊賬戶,提供自己的支付寶、微信、銀行等支付渠道收款碼,為他人代收款並轉款至指定賬戶,從中收取佣金的人。

近幾年來,隨着反洗錢行動的深入,跑分平台也開始通過虛擬貨幣洗錢。彭啟勁介紹,在前述案件中,事主在「币齊」這個網站投資,充值時,網站會自動而隱秘地跳轉至跑分平台。事主充值的310萬元,並未進入詐騙者的賬戶,而是直接進入了該跑分平台各跑分客的賬戶。根據跑分平台工作人員的指揮,這批資金通過虛擬貨幣的方式「洗白」。

彭啟勁感慨,虛擬貨幣是黑錢的載體,跑分平台是一條快速通道,境外聊天軟件則是一條安全带,黑錢在這個過程中高速流轉。「我們開著一台捷達警車在後面追趕,能追上嗎?即便能追上,也是一些已經來回跑了好幾圈的跑手,抓了這些跑手,我們能處理嗎?」彭啟勁指出,非常有必要花時間、精力對這類新型洗錢模式、指揮模式作探討。

技術「天網」如何補漏?

隨着全國範圍內開展「斷卡」行動的推開,越來越多的非法資金開始通過虛擬貨幣洗錢,境內資產通過虛擬貨幣轉向境外也呈上漲趨勢。據PeckShield對資金流動量的計算,2020年1月至10月,每個月從國內交易所流出到國外的比特币數量從8.94萬到16.69萬枚不等。而在「斷卡」行動生效之後,去年11月和12月,比特币流出數量達23.17萬和25.41萬枚,較此前的最高點還增長了近40%。

更複雜的用虛擬貨幣洗錢的模式也已出現並使用。於佳寧告訴《中國新聞周刊》,西方研究者總結了典型虛擬貨幣洗錢犯罪的三個階段:放置、培植和融合。放置階段,犯罪分子購買虛擬貨幣,將非法資金注入所要「清洗」的渠道中;培植階段,洗錢者利用虛擬币的匿名性進行多層次、複雜化的交易,從而掩飾犯罪所得的性質和來源,或是通過虛擬币的「混币」技術,將待「洗白」的虛擬币摻入「混合池」,以此模糊原始來源;融合階段,在不斷轉移和洗白非法所得後,犯罪分子持有的虛擬币已基本不受限制並且相對安全,此時他們只需將虛擬貨幣提現,基本上就完成了洗錢操作。

作為虛擬貨幣交易平台,在保護客戶隱私的前提下,如何避免平台被犯罪分子所利用,這是各平台從成立之時就面對的挑戰。

於志翔告訴《中國新聞周刊》,最初,交易平台像各類傳統金融機構一樣,平台推出了KYC政策,也就是Know your customer(充分了解你的客戶),強化對賬戶持有人的身份審查,即要求個人開戶時必須提供身份證明文件,比如身份證、護照等,最大限度地保證賬戶背後是活生生的、可以觸達的人,這是各類傳統金融機構反洗錢政策的基石。

這些年,KYC之外的更多反詐反洗錢措施也開始出現。首先是風險隔離期政策,對於一些平台識別出的風險用戶,其取現必須經歷T+1日的風險隔離期,即其他用戶可以T日取現,而這類風險用戶需要T+1日取現。這對急於流轉資金的洗錢者來說,增加了洗錢難度,甚至不再願意在該平台取現。另外,平台對大額交易設置了人工審核機制。火币集團告訴《中國新聞周刊》,他們已實現識別並攔截疑似殺豬盤受害人的技術,在2020年,平台提前限制未交易風險賬戶8090個,打擊平台欺詐賬戶186個。對於被認定為有直接參與或協助洗錢等犯罪行為的用戶,火币會直接永久限制該用戶的賬戶及關聯賬戶的全部功能。

更主動的鏈上資產追蹤系統也在近一兩年被一批虛擬貨幣交易平台、區塊鏈安全公司推出,比如火币集團推出了「占星系統」,歐科雲鏈集團推出了「鏈上天眼」,PeckShield推出了coinholmes系統。這些系統都可以獲取資金在鏈上的流動情況。

以「鏈上天眼」為例,於志翔告訴《中國新聞周刊》,鏈上監控功能分為「地址監控」和「交易監控」兩種,前者可以監控某些地址的動態,後者則可以用來監控某筆交易中涉及的資金。地址監控,通過對互聯網數據的挖掘分析,檢測出一批與暗網、涉黑涉騙等犯罪相關的虛擬貨幣地址。一旦這類地址的虛擬貨幣轉移,系統就會感知到,並進行鏈上追蹤。追蹤就涉及交易監控的功能,資金流轉的每一個地址都可以被追蹤還原。對監控系統來說,最佳結果是資產最終流入某個虛擬貨幣交易平台的賬戶地址。一般來說,只要平台做了嚴格的KYC認證,賬戶和人就可以聯繫起來,警方立即可以找到犯罪嫌疑人。最壞的結果是資產流入了某個新開地址,此前只有一兩筆交易數據,極難判斷賬戶性質,以及背後是何人持有。

於志翔告訴《中國新聞周刊》,區塊鏈技術的匿名性特徵注定了從地址到人追蹤之難。未來,隨着區塊鏈技術越來越普及,支付場景越來越豐富,有可能通過支付習慣來推理地址背後的人。當前,這些鏈上資產追蹤系統已帮助各地公安機關開展了多個反詐騙、反洗錢工作,為其提供技術支持。

反洗錢機制面臨巨大挑戰

虛擬貨幣交易有着跨國性的特點,對於洗錢團夥及其上游犯罪,進行全鏈條打擊,歷來是個難題。彭啟勁所在的白雲警方,在抓捕了7名跑分客、「搬磚者」之後,對於跑分平台的管理層,以及詐騙公司,無法再繼續追查抓捕。原因無他,跑分平台、詐騙公司均在菲律賓。

於佳寧告訴《中國新聞周刊》,犯罪分子可以輕易地選擇在監管較為寬鬆或者不予監管的法域租用服務器、搭建虛擬貨幣交易網站,或提供虛擬貨幣存儲服務,或通過互聯網實施虛擬貨幣犯罪活動,使得一國的反洗錢和金融監管失效,而主要以雙重犯罪為前提的國際司法協助與引渡也難以奏效。

建立國際合作機制對反洗錢類案件至關重要。中國人民大學刑事法律科學研究中心主任時延安告訴《中國新聞周刊》,目前聯合國《打擊跨國有組織犯罪公約》《反腐敗公約》等都就反洗錢國際合作進行了規定。應充分發揮多邊合作機制的作用,加強信息情報的交換,尤其是與其他國家執法部門和金融部門的情報交換。另外,也要在承認被請求方應得利益的前提下,加強境外追贓合作。

幾位受訪專家都指出,加強對虛擬貨幣洗錢問題的監管,繞不過的一點是對虛擬貨幣及其交易平台的監管。正如金融機構內部會有反洗錢機制一樣,虛擬貨幣平台也應建立反洗錢機制,並接受主管部門監管,這是當前國內所欠缺的。

但時延安指出,這類平台不具備相應的「支付業務許可證」,既不是金融機構,也不是特定非金融機構。其在實際運營過程中應當遵守何種反洗錢監管規定、履行怎樣的反洗錢義務均沒有明確規定。

數字貨幣交易平台,一定程度上脫離了現有的監管體系。2017年,監管部門責令所有境內數字貨幣交易所限期關閉,並停止新用戶注冊。然而隨着一批服務器設在境外、但能夠在境內登錄的虛擬貨幣交易平台為人所知,僅憑境內禁止平台交易已無法阻止虛擬貨幣市場的運行。中國政法大學民商經濟法學院副教授趙炳昊告訴《中國新聞周刊》,一刀切、鴕鳥政策顯然是不行的,虛擬貨幣自誕生至今,才短短十幾年,發展速度遠遠快於傳統金融行業。監管部門必須要轉變心態,直面現實,逐步探索、循序漸進地找出適合我國實際情況的監管方案。

趙炳昊指出,當前,我國對虛擬貨幣的監管由中國人民銀行牽頭,但傳統的監管機構和監管權力體系,對於區塊鏈技術下的金融創新有時鞭長莫及。時延安也認為,中國人民銀行設有反洗錢局,但反洗錢局只能監管拿到牌照的機構,而虛擬貨幣洗錢問題,僅靠監管金融機構或特定非金融機構,是無法解決的。反洗錢局隸屬於中國人民銀行,層級較低,難以溝通協調公安、海關、網信辦等多部委合作,而洗錢恰恰是涉及各行業的事。另外,反洗錢局「沒有牙齒」,發現可疑線索後,需依靠公安機關調查取證,反洗錢局能做的工作很有限。

在時延安看來,將虛擬貨幣交易平台納入我國的金融機構或特定非金融機構,可能性不大。因此,可以考慮將反洗錢局從中國人民銀行獨立出來,成為國務院的下設機構,一方面提升其地位,另一方面給予其更大的職權,將虛擬貨幣交易平台納入監管。

「無論是提前預防、監測,還是及時阻斷,從法律依據和實現手段來說,都還存在欠缺。」嚴立新指出。更大的挑戰也已經出現,趙炳昊指出,「去年,去中心化的虛擬貨幣交易所開始流行,沒有運營方、不做KYC認證,這恐怕是虛擬貨幣的天生反骨會走上的必然之路。但對世界各國的監管機構來說,大家遠遠沒有做好準備。」

(文中提及的所有犯罪分子、犯罪嫌疑人,均為化名)