8月5日,「黑色星期一」席捲而來,從日韓開始,多國股市遭遇血雨腥風。

據接受記者採訪的經濟學家和專家分析,全球股市暴跌背後,是日圓升值下套利交易的「退潮」,此前借入日圓投資股市的大量機構拋售股票償還日圓,而市場對美國經濟衰退的擔憂也加劇了暴跌。

讓人有些意外的是,近日披露的數據顯示,巴菲特已將其對蘋果的持倉減持了近一半,彭博社將此事描述為:「一隻蝴蝶在華爾街扇動了翅膀,而後引發了一場東京颱風。」

全球股市的下跌也讓人聯想到了2007年的次貸危機。而回顧歷史,日本央行於2000年、2006年~2007年兩輪加息,此後美股均迎來「崩盤」,引發了全球金融危機。

這一次,風暴眼變成日本,是否又是一次金融風暴的先兆?

1

日圓加息升值

「大量投資者拋售股票償還日元」

8月5日早間,日韓股市一開盤就迎來猛烈拋售,隨後,恐慌情緒蔓延全球。截至當日收盤,日經225指數累跌12.4%,抹平2024年初至今的漲幅,也創下史上最大下跌點數,超越1987年10月黑色星期一的紀錄;韓國綜指創2008年以來最大跌幅,日韓及土耳其等國股市主要指數觸發熔斷機制。澳大利亞、印度等亞太市場均出現大幅拋售,歐股開盤後也遭遇重挫。

隨後,美股低開,「七巨頭」開盤全線重挫。北京時間今日凌晨,美股三大指數集體大幅收跌,道指跌2.6%,納指跌3.43%,標普500指數跌3%。熱門科技股普遍下挫,英偉達、英特爾跌超6%,蘋果、特斯拉、谷歌跌超4%。

全球金融市場如此大範圍的下跌着實讓投資者大驚失色,但也不禁要問,為何全球會齊遭重挫?日本股市為何又率先承壓?

眾多業內人士認為,全球股市遭遇黑色星期一,有多重衝擊疊加的原因:疲軟的美國就業及經濟數據打擊、疊加日本央行上周罕見加息後日圓飆升,再加中東地緣政治緊張局勢,全球投資者的信心受挫。

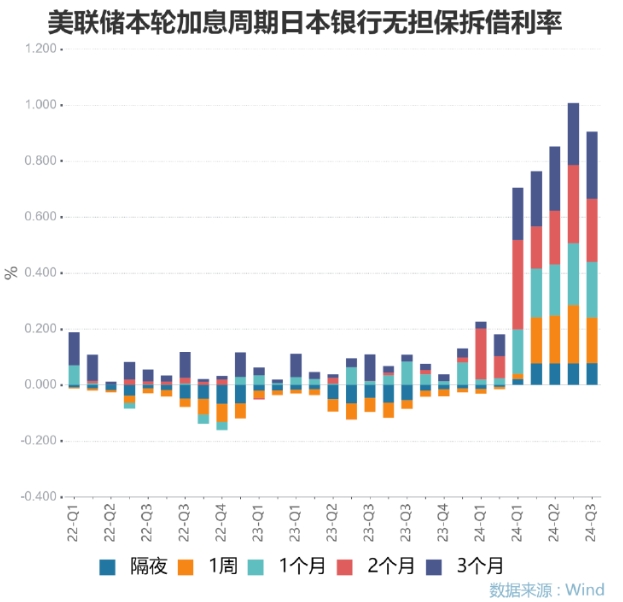

上周,日本央行將0%到0.1%的政策利率調整至0.25%。此次加息為今年3月放棄負利率政策以來的首次加息。日圓隨後升值,導致日本企業業績下滑的特有利空因素也加劇日股下跌。

華通證券國際首席經濟學家張凌博士在接受記者採訪時指出,「亞太市場整體大崩盤的直接原因還是來自於套息保值引發的平倉。在(此前)日圓貶值、亞太地區股市不斷創新高的前背景下,機構投資者通過套息交易借出日圓進而投資包括日本股市在內的亞太股市。然而,美元指數下行等原因致日圓快速升值,大量機構投資者拋售股票以償還日圓,因而導致了這些天的股市巨大波動。」

據日本交易所集團公布的數據顯示,在截至7月26日的一周內,外國投資者已經淨賣出1.56萬億日圓的日本現金股票和期貨。

張凌博士表示:「日圓的波動性在主要貨幣中屬於另類。當下日圓也好,日股也好,巨大的波動性讓市場產生了難以預料的風險。外部環境上,美元降息迫在眉睫,且可能有後續進一步降息的操作。日本央行對於日圓的鷹派態度表明可能日圓有進一步加息舉動。」

前亞洲開發銀行研究院院長吉野直行此前接受記者採訪時曾認為,日本股市之前的大漲與大量湧入市場的外資相關,且最終指向當時日圓貶值這一大因素。在歐美國家收緊貨幣政策的情況下,日股成為外國投資者的避險選擇。

新加坡Jin Investment Management管理合夥人Rafael Nemet-Nejat(本文簡稱Rafael)向記者分析道:「當日本財務省對日圓進行干預,以及美國方面公布的CPI低於預期時,市場便將出現下跌。上月底,日本央行罕見加息並釋放鷹派立場,以及美聯儲暗示將在9月降息的鴿派基調都加劇了這些因素。這樣的衝擊導致日圓的套利交易出現平倉。」

2

非農就業數據「爆冷」

「對全球經濟的前景更加悲觀」

業內還認為,8月5日由日本股災引爆的全球黑色星期一,問題也不僅僅在日圓升值,還疊加了美國非農就業數據的打擊。

上周五,一份爆冷的美國7月非農就業報告引發了美股「地震」,並引發了對美聯儲下個月可能降息幅度的激烈討論。

按最新失業率計算,美國失業率從今年以來的低點飆升了0.6個百分點,觸發了基於失業率預測衰退的「薩姆規則」。

這一規則指出,當美國失業率的3個月移動平均值相對於過去12個月的最低點上升超過0.5個百分點時,經濟衰退就可能開始。這一規則自上世紀70年代以來的準確率為100%。7月失業率數據已經觸及這一閾值,這意味着當前美國可能已經進入衰退狀態。

數據公布後,美股三大股指期貨、美元指數和國債收益率迅速走低,恐慌情緒加速蔓延。交易員開始押注美聯儲9月降息50基點的可能性,並預測今年的降息幅度將超過110基點。

「事實上,全球市場還可能會進一步走弱,目前我們已經回到了去年秋天AI熱潮開始時的水平。然而,現在我們對全球經濟的前景更加悲觀,美國經濟和市場也還有更多的下行空間,這意味着市場可能還沒有做好穩定下來的準備。」Rafael 對記者說道。

「最重要的是,美國大選仍存在不確定性,特朗普和哈里斯目前勢均力敵,而中東方面,伊朗和以色列兩國的衝突有升級的趨勢。這些地緣政治和宏觀因素的影響,也導致今年建立在弱日圓、AI熱潮和美國經濟『軟着陸』情景之上的多頭頭寸被平倉,因此市場出現了劇烈的波動。」Rafael補充道。

薩姆規則提出者、前美聯儲經濟學家Claudia Sahm表示,雖然美國尚未陷入衰退,但已「令人不安地接近衰退」。Sahm認為,隨着金融市場猛跌,在許多人看來那個「令人恐懼的字眼」愈發有可能發生。

3

巴菲特拋售股票

「引發了一場東京颱風」

在美國的疲軟經濟數據和日本央行的調控之外,近日披露的巴菲特舉動也讓全球投資者嗅到了風險,加劇了市場的恐慌效應。

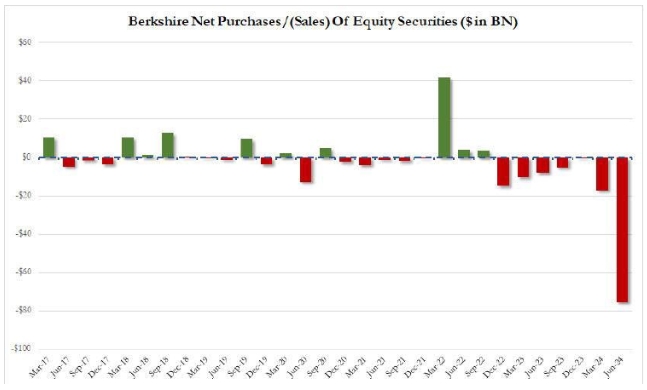

根據伯克希爾最新公布的今年二季度報,截至今年二季度末,伯克希爾持有的蘋果股份價值為842億美元,第二季度蘋果持股量從第一季度的7.89億股下降至約4億股,降幅接近50%。

伯克希爾的現金儲備從一季度的1890億美元增至2769億美元,這主要是因為伯克希爾淨賣出了價值755億美元的股票。這也是伯克希爾連續第七個季度賣出的股票多於買入的股票。

彭博社將此事描述為,「一隻蝴蝶在華爾街扇動了翅膀,而後引發了一場東京颱風。」

伯克希爾近期買入和賣出股票的情況 圖片來源:X平台

全球股市的大跌也讓人回想起2007年次貸危機,在這場百年一遇的金融危機中,大部分投資者損失慘重,很多富豪身家大為縮水。

覆巢之下,安有完卵?但巴菲特是個例外。據報道,早在2003年,巴菲特就清除了所有與次級債有關的金融產品。當時,巴菲特手頭的現金高達300多億美元。

這一次,隨着美股科技股遭遇「至暗時刻」,科技「七巨頭」在AI支出和收益上不成正比而引發市場恐慌之際,巴菲特又拋售蘋果公司股票,的確讓人不得不猜測,這是否又是一次危機的先兆?

4

日本上兩次加息後

均發生了全球金融危機

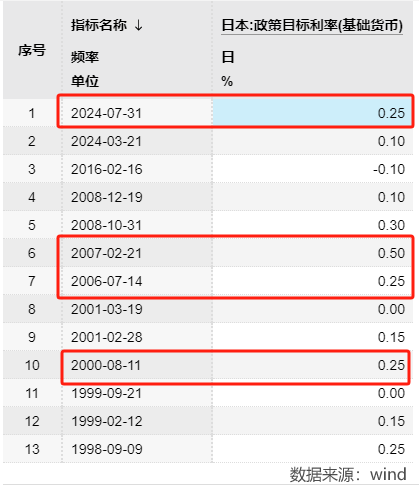

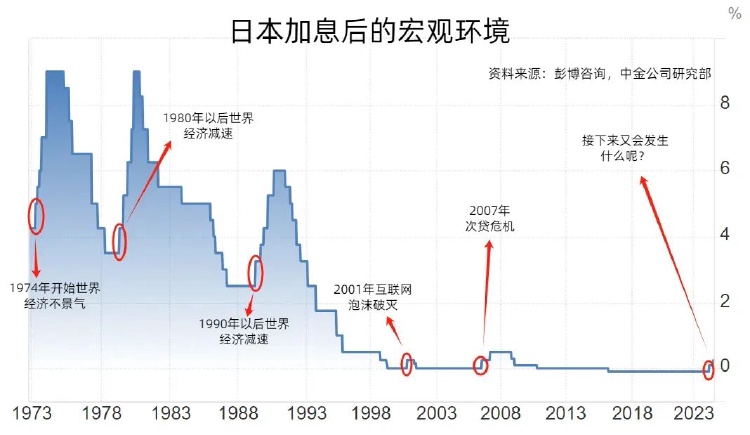

回顧歷史,在日本上兩次加息之後,美股均迎來了崩盤,發生了全球金融危機。

2000年8月,日本央行將利率從0%調整到0.25%。美國股市二次衝高后進入了長達4年的熊市,互聯網泡沫正式破滅;2006年7月和2007年2月,日本央行連續兩次加息0.25%。在第二次加息當月,亞洲多國股市暴跌。隨後美國股市高位盤整,到2007年12月,納斯達克達到階段最高點,股災和次債風暴在之後上演。

這一次,風暴眼變成日本,是否又是一次金融風暴的先兆?

圖片來源:每經製圖(背景圖來源:Tradingeconomics)

日本長期高企的國債份額和姍姍來遲的「縮表」更是加劇了外界的擔憂。儘管日本央行在上周將國債購買額從目前的每月約6萬億日圓逐步縮減,到2026年1月至3月減至每月3萬億日圓左右,但在本輪「縮表」開啟之前,日本就長期被詬病債務危機將近,可能面臨金融崩潰的風險。

今年6月,美銀高管指出,日本國債收益率處於高點,而日本國債的大約一半數量都被日本央行持有,這些都是日本可能爆發債務危機的信號。如果日本最終出現金融危機,可能會將其長期積累的經濟和金融問題緩慢「輸出」到世界其他地區,最終導致全球金融系統崩潰。

日本十年期國債收益率 圖片來源:tradingeconomics

據報道,早在2015年,國際貨幣基金組織就率先對日本無休止的債務貨幣化進行計算,並警告稱「考慮到銀行的抵押品需求、保險公司的資產負債管理限制,以及主要養老基金的資產配置目標」,日本央行需要在2017年或2018年縮減對日債的購買規模。IMF還指出,當日本央行持有約40%的債券市場份額時將導致市場崩盤。

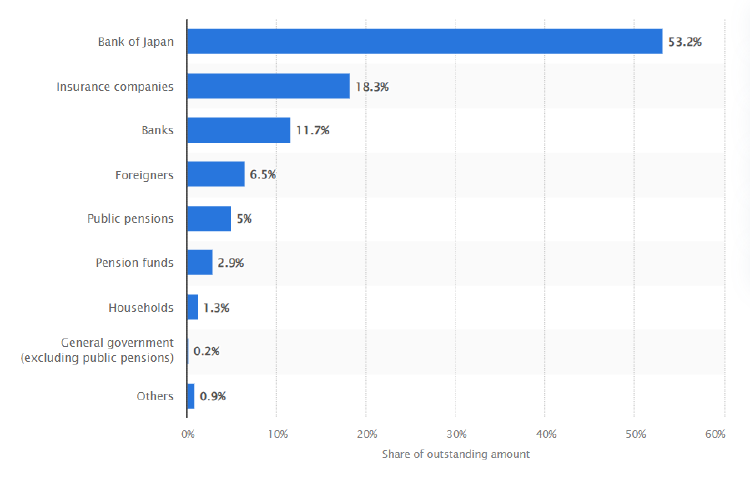

然而,數據顯示,截至2024年3月,日本央行持有日本政府債券已遠超IMF警告的40%份額,達到53.2%。日本央行持有日本國債最大的份額。

圖片來源:Statista

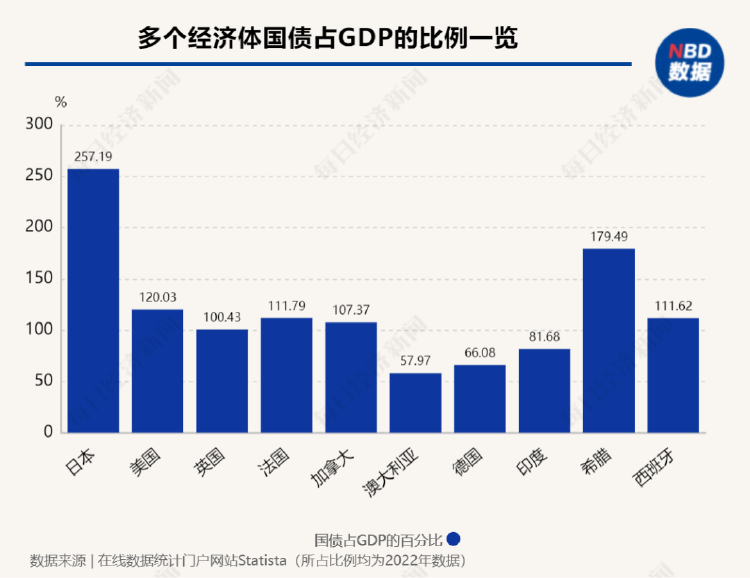

此外,日本的國債總額佔GDP比值是257.19%,是主要經濟體中最高的。據國金證券研報,截止到5月底,日本央行總資產規模達761萬億日圓,持有政府證券597萬億日圓,佔總資產的78.4%。

不過,中金公司認為,歷史上的確存在日本央行加息後不久全球經濟就出現衰退的記錄,但是原因或許並非來自於日本央行,而是在於美聯儲政策利率長期維持在高位。

在接受記者採訪時,三菱日聯金融集團首席日本策略師、日本央行前宏觀壓力測試主管Takahiro Sekido表示,「我們不認為目前的全球市場壓力與過去的金融危機類似。然而,當前的國際金融體系相互依存的強度在亞太地區8月5日的股價大跌中得到了明顯的體現。」

Rafael也認為,這並不會導致新的金融危機,因為目前全球的金融體系已經更加穩定。但他同時指出,目前面臨的是一個融合了許多地緣政治不確定性的泡沫正在破裂,這可能更類似於尼克松擔任總統期間發生的石油危機。

Takahiro Sekido對記者指出,從本質上講,強勁的全球通脹、商業房地產價格下降以及全球IT系統動盪導致的保險賠付導致了近日全球金融市場的調整。在短期內,由於資產處置和清算的連鎖反應,市場波動可能還會持續,因為投資者只能通過處置風險資產和保證現金流來加強風險管理。

5

人民幣資產有望

成全球資金「避風港」

8月5日,隨着華爾街交易員預計美聯儲在一周內降息25個基點的可能性為60%,日圓和日股接下來的走勢將更受關注。

而8月5日,日圓對美元匯率再度升破146關口,為今年2月以來首次。

展望日圓的未來走勢,東海證券分析認為,這仍取決於美聯儲行動。儘管日央行加息的幅度超出市場預期,但日本的量化寬鬆政策仍未完全退出,日本央行的政策立場仍屬寬鬆。由於日債利率的波動幅度持續小於美債,日圓匯率仍取決於美聯儲的政策立場。

針對投資者,張凌博士表示:「從投資操作而言,不建議投資者短期內繼續抄底日股,或者是反過來追捧日圓。黃金的傳統避險屬性可能使得其成為還不錯的選擇。但是同樣需要提醒的是,黃金價格也已經創歷史新高。至少當下時間點是一個市場資源快速重新分配的巨大波動階段,難以預料短時間內的價格走勢,建議普通投資者還是謹慎保持關注。」

光大銀行金融市場部宏觀研究員周茂華認為,發達經濟體經濟趨緩、企業盈利前景承壓、地緣衝突、貿易保護主義、美國大選風險等,海外市場波動性有所加大,加上目前海外資產股票整體高位,風險相較於收益有所增大。而中國經濟、政策和企業盈利前景相對確定,估值處於低位的人民幣資產有望成為全球資金的「避風港」。(每經記者文巧、蔡鼎、趙景致)