彭援今日引知情人士稱,中國金融監管機構改革提速,最快或今年夏天推出。央行將尋求掌握宏觀審慎監管主導權,目前更傾向于參照英國央行的金融監管架構。

“最快今夏推出”“幾個月內見分曉”

中國現行的“一行三會”分業監管模式,開始于1997年金融危機后。但隨著中國金融業的快速發展,目前我國的“一行三會”模式、“鐵路警察、各管一段”和“誰的孩子誰抱”的做法顯然不符合現代宏觀審慎政策框架的要求。

去年股市動蕩也讓業界關于金融監管機構改革的呼聲高漲,“十三五”規劃明確提出“加強金融宏觀審慎管理制度建設,改革并完善適應現代金融市場發展的金融監管框架,實現金融風險監管全覆蓋”。

3月25日,騰訊財經稱,金融監管機制改革方案已經廣泛征求過意見,方案遞至中編辦。進入到中編辦這一環節,“意味著很快就會推出來了”。不過曾廣為流傳的“一行三會合并”遇到了大多數征求意見人士的反對。

3月22日,社科院原副院長、國家金融與發展實驗室理事長李揚表示,金融監管改革有望在幾個月內見分曉。

國務院總理李克強上周在博鰲亞洲論壇開幕式上表示,金融領域將推動全方位監管的改革。

央行行長周小川稱,中國的金融監管體制在危機中表現出令人不滿意的地方,有做出調整的壓力,目前正在研究之中;調整中一個重要考慮是是否有利于宏觀審慎監管框架的執行。

英國央行的金融監管架構?

在具體改革方案方面,盡管“一行三會合并”廣為流傳,但從騰訊財經報道看,大多數征求意見人士并不傾向該方案。人大財經委副主任吳曉靈認為,三會不能簡單合并,關鍵問題是金融監管要是功能監管,不同法律關系的金融產品必須由同一個監管當局統一監管。

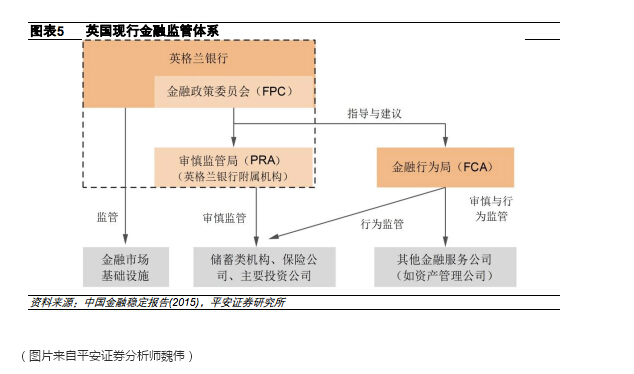

今日彭博稱中國央行傾向于參照英國央行的金融監管架構。英國的金融監管體系由英國央行為核心,下設金融政策委員會(FPC)和審慎監管局(PRA),分別負責宏觀審慎監管和微觀審慎監管;同時,單獨設立金融行為局(FCA),負責監管金融服務行為,同時與PRA協同進行微觀審慎監管。

(圖片來自平安證券分析師魏偉)

具體來說,英國央行(英格蘭銀行)集貨幣政策、宏觀審慎政策和微觀審慎職責于一身,維護金融穩定的職能得到全面強化。

一是在中央銀行(英格蘭銀行)董事會下設立金融政策委員會(FPC),負責制定宏觀審慎政策,定義、監測和應對系統性金融風險,維護英國金融體系穩定。

二是將原金融服務局(FSA)拆分為審慎監管局(PRA)和金融行為監管局(FCA)。

審慎監管局作為英格蘭銀行的下屬機構,負責對銀行、保險公司、投資機構(包括證券投資公司、信托基金)等主要金融機構實施微觀審慎監管;

金融行為監管局成為獨立機構,主要負責PRA監管范圍以外的金融機構監管以及金融市場行為監管,促進市場競爭和保護消費者權益。

三是賦予金融政策委員會“兩權”:

●“指令權(power of direction)”

即金融政策委員會有權就特定的宏觀審慎政策工具作出決策,包括逆周期資本緩沖、差別化資本金要求等,要求審慎監管局或金融行為監管局實施;

●“建議權(power of recommendation)”

即金融政策委員會有權向審慎監管局和金融行為監管局提出建議,監管機構若不執行,需要做出公開解釋(comply or explain)。

四是英格蘭銀行負責對具有系統重要性的金融市場基礎設施進行審慎監管。同時強化英格蘭銀行處理危機的能力。

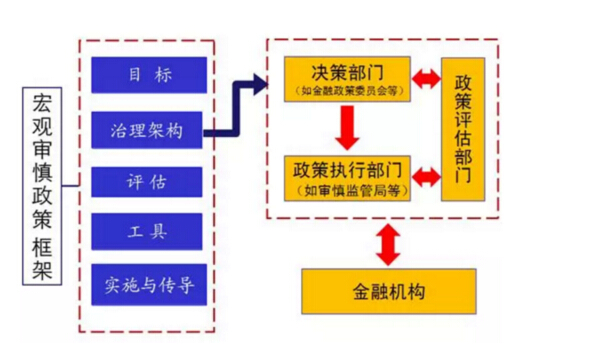

中國央行貨政司司長李波2月初也撰文指出,從宏觀審慎政策框架出發,央行+行為監管局或央行+審慎監管局+行為監管局是兩種較好的選擇。英國監管模式為最優選擇。

“央行+行為監管局”,即將“三會”的審慎監管職能并入中央銀行,同時成立獨立的行為監管局的模式;或者“央行+審慎監管局+行為監管局”,即由央行負責宏觀審慎政策制定、執行和系統重要性金融機構、金融控股公司和重要金融基礎設施監管,“三會”合并組建新的監管機構負責系統重要性金融機構以外的微觀審慎監管、并成立獨立的行為監管局的模式,符合現代宏觀審慎政策框架的要求,兼顧了綜合監管和“雙峰監管”,也符合國際上“三個統籌”的趨勢。

李波在中國金融四十人論壇(CF40)上發表的文章對幾種可能方案的利弊具體進行了比較:

方案一:“委員會+一行三會”

保持現有的“一行三會”格局不變,成立金融監管協調委員會,一行三會都參加,發揮咨詢議事功能,并負責綜合協調。

這一方案的優點是只有“加法”沒有“減法”,不改變現有機構格局,不涉及原有機構和人員的重新安排,實施難度最小。

但問題是這種監管體制對構建宏觀審慎政策框架、建立宏觀審慎政策與微觀審慎監管有效協調的機制作用不大,也沒有解決混業經營與分業監管之間的矛盾,且協調成本仍可能很高。

方案二:“央行+金融監管委員會”

保持央行職能不變,合并“三會”為國家金融監管總局。即簡單合并銀監會、證監會、保監會,組建新的綜合性金融監管機構,實行綜合監管。

這一方案在一定程度上符合金融業綜合經營和綜合監管的要求,也可能有利于降低“三會”之間的協調成本。

但其問題在于既不符合完善宏觀審慎政策框架的要求,也不符合國際上的最佳實踐,宏觀審慎政策與微觀審慎監管仍處于割裂狀態,而且“一行”和“一會”之間可能會存在更大的協調成本。

方案三:“央行+行為監管局”

將“三會”的審慎監管職能并入中央銀行,同時成立獨立的行為監管局(類似英國和荷蘭模式)。在合并后的人民銀行下設立貨幣政策委員會、金融穩定委員會和審慎監管局,分別負責制定和實施貨幣政策和宏觀審慎政策,并對金融機構實施審慎監管。同時,央行負責重要金融基礎設施監管和金融業綜合統計。成立獨立的行為監管局,體現審慎監管與行為監管的適度分離。

這一方案既符合完善宏觀審慎政策框架的要求,也符合金融業綜合經營和綜合監管的要求,還能夠徹底解決監管割據問題,降低協調成本,是比較好的可選方案。

但由于涉及較多的機構和人員調整,改革的阻力和難度可能會相對較大。

方案四:“央行+審慎監管局+行為監管局”

由央行負責宏觀審慎政策制定、執行和系統重要性金融機構、金融控股公司和重要金融基礎設施監管,并負責金融業綜合統計。

“三會”合并組建新的監管機構,專門負責系統重要性金融機構以外的微觀審慎監管。

同時成立獨立的行為監管局(分別吸收了英國、歐盟和美國模式的部分要素)。

將“三會”中的部分監管人員轉入中央銀行,充實職能調整后央行的宏觀審慎管理和系統重要性金融機構監管的有關工作,其他人員進入“三會”合并后的審慎監管局,專司系統重要性機構之外的其他金融機構的微觀審慎監管。

同時,集中目前“一行三會”中投資者保護和消費者權益保護部門的力量,組建獨立的金融行為監管局,負責行為監管和金融消費者權益保護。央行可從宏觀審慎角度對審慎監管局和行為監管局提出建議和要求。

方案一和方案二不符合完善宏觀審慎政策框架的要求和國際金融改革的大潮流,建議不予考慮。

方案三和方案四符合強化宏觀審慎政策框架的要求,并兼顧了綜合監管和“雙峰監管”,也符合國際上“三個統籌”的趨勢。

方案三更加強調了中央銀行的優勢和功能,方案四則相對折中,既強化了央行的宏觀審慎政策制定、執行和系統重要性金融機構監管職能,又適當減小了改革的阻力,并通過機構間合理和明確的分工降低協調成本。

當然,并不存在所謂最優的金融監管體制,各國國情存在差異,各方案都可能有利有弊。關鍵是新的金融監管體制要有利于強化宏觀審慎政策框架,提升防范和化解系統性金融風險的能力,促進經濟和金融體系的穩健運行。