引言

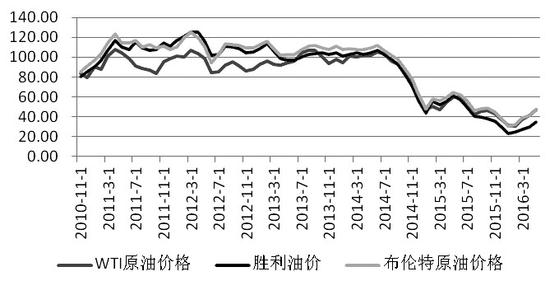

從上世紀70年代開始,原油在供給、需求和貨幣三個關鍵因素的共同作用下波動。本世紀初,伊拉克戰爭爆發和美元指數低迷,促使國際原油價格持續走高;2008年,全球金融危機導致原油需求大幅下降,原油價格暴跌;本輪始于2014年年中的油價暴跌則源于供給增加和邊際成本下降。2016年2月至今,國際原油價格持續反彈,迄今已經反彈至50美元/桶附近。在世界經濟復蘇之路曲折艱辛,全球能源總體供過于求的背景下,雖然需求端和貨幣因素出現了一些積極的變化,但仍由供給端主導原油價格波動。

A 供給主導成本凸顯

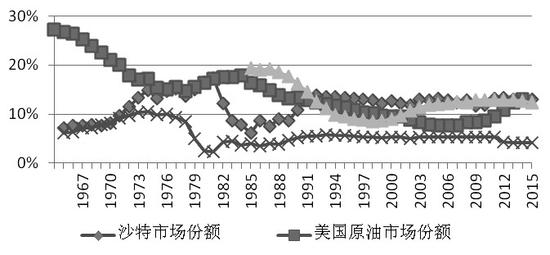

供給端的變化主要源于四個因素,即地緣政治、價格戰、技術進步和成本變化,但是美國頁巖油革命使得技術進步和成本變化的影響凸顯,成為2014年以來原油價格下跌的關鍵因素,同時促成國際原油的定價權正由OPEC向美國轉移。

美國頁巖油開發成本或為國際原油價格波動的頂部。根據EIA的報告,美國頁巖油2015年的完全開采成本較2012年下跌了25%—30%,并且2016年仍有5%—10%的下降空間。與此同時,美國原油產量占世界產量的份額由2011年的8.8%上升到2015年的13%,超越俄羅斯,直追沙特,成為世界最大的原油生產國。美國的生產成本是油井大規模復產的壓力線,一旦油價超過其生產成本,美國的頁巖油大批量復產將對世界原油產業造成巨大沖擊。

圖為世界原油價格走勢

圖為主要產油國市場份額比較

OPEC成員國內部的財政壓力或構成國際原油價格波動的底部。以沙特為首的OPEC在國際原油市場仍有舉足輕重的地位,其原油產量占世界總產量的41%左右。雖然OPEC對原油價格的控制力被削弱,但其成員國多數位于低成本的產油區,相對而言仍是主要產油區中最有競爭力的力量。同時,OPEC的原油生產策略多年來基于兩個因素,一是地緣政治,二是保障市場份額,但最終目的是用原油換美元,提升自身財政實力。

以沙特為例,與原油相關的產業占其GDP的40%,如果油價持續低于40美元,其GDP年均增長率約為-3%,外匯儲備下跌20%。因此,雖然為了保持市場份額,OPEC協調減產可能性較小,但是持續接近成本線的油價也遠非其所愿。成員國內部的財政壓力和生產成本影響OPEC的限產政策,是油井大規模減產的紅線和油價的支撐。

全球生產架構決定國際油價在40—70美元/桶區間波動是大概率事件。當前的生產架構分析,全球的原油生產成本平均為50美元/桶,北美頁巖油的原油生產成本平均為63美元/桶,而中東的原油生產成本平均值約為26美元/桶。如果國際原油價格高于63美元/桶,美國的頁巖油大批量復產將對世界原油產業造成巨大沖擊;但如果低于40美元/桶,只有中東的油井能持續盈利,但中東的產量份額不到40%,無法支持全球的消費。因此,中期分析,在其他區域沒有發生變革性的技術進步,全球原油產業基本保持現有格局的情況下,原油價格以50美元/桶為軸心,維持在30—70美元/桶區間波動,集中于40—70美元/桶空間低位振蕩是大概率事件。長期分析,隨著美國高成本油井被逐步擠出,頁巖油生產成本逐步下行,不排除國際原油價格軸心進一步階梯形下移的可能性。

B 需求增長緩慢,短期看中國長期看印度

原油直接消費主要集中在交通和工業兩個領域,間接消費則廣泛覆蓋下游產業。因此,原油消費的長期增速取決于經濟增速、工業化發展和基礎設施建設程度,短期增速取決于季節性消費和庫存補充。

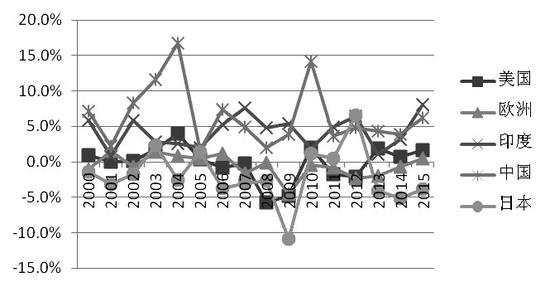

原油消費增量主要來自于仍然處于工業化進程和大力興建基礎設施的發展中國家,而發達國家原油消費總體保持較低水平,替代能源增長較快的發達國家(如德法日)則進入負增長的周期。

近年來,世界原油消費的增長動力主要來自中國,但中國原油消費增長的驅動因素正由長期向短期轉化。自2000年開始,源于強勁的經濟增速和大量的基建投資,中國需求是世界原油需求增量的主要力量,占全球原油消費比例由2000年的6%上漲至2015年的12.9%。但是,隨著中國進入工業化后期,城鎮化進程放緩,中國原油消費的長期動力正在削弱。另外,由于中國的原油儲備處于較低水平,2016年是中國戰略儲備油庫投產高峰期,中國的油儲補庫存需求是全球原油消費短期增長的重要支撐。

印度有可能在接下來的十年取代中國,成為世界原油消費增長的主要區域。主要表現為以下幾點:其一,印度的城鎮化率僅有32%,相當于中國上世紀末的水平;其二,印度的工業化水平較為落后,上世紀末第二產業對GDP貢獻率才超過第一產業;其三,印度的基建投資和制造業從2013年開始快速增長,金融、地產及商業服務隨之大幅增長;其四,印度的能源儲量較少,能源對外依存度高并且會不斷增加。

世界能源組織預言,到2040年,印度每天的原油需求量將接近1000萬桶,成為世界最大的原油消費國,同時原油進口依存度將超過90%。

C 貨幣格局存變,美元加壓人民幣爭奪局部定價權

國際原油以美元標價,美聯儲的升息預期使原油價格承壓。但是,隨著中國積極推動原油市場上的人民幣支付體系,長期有可能對原油美元體系造成沖擊,削弱美元對原油的影響力。

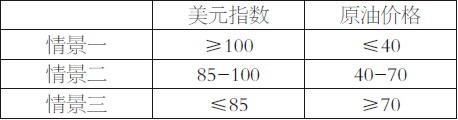

美聯儲的貨幣政策歷史上一直是油價變動的長期影響因素。當前,美國經濟復蘇,貨幣政策由寬松向正常化回歸是必然趨勢;同時歐洲及發展中國家整體經濟增速放緩,美元中期處于上漲周期,對油價上漲有壓制作用。但是,美國國內核心CPI仍處于相對低值,就業增長不如預期,同時受到英國脫歐等國際事件影響,美國的升息過程必然是謹慎和緩慢的,美元指數對原油價格的壓制也將具有持續反復和動態波動的特點。如果美元指數持續在85—100范圍內波動,原油價格維持在40—70美元/桶區間的概率也加大。

表為美元指數與原油價格

人民幣正作為局部結算貨幣進入原油天然氣市場,如果影響力持續擴大,貨幣因素對原油價格的影響存在不確定性。當前,中國是最大的原油進口國,在國際原油市場供過于求的情況下,中國的話語權正在逐步提高。2015年以來,中國一方面推進國內原油市場機制改革,正在逐步放開原油進口配額;另一方面推動原油人民幣結算,以推進人民幣國際化歷程。

為爭取中國更多的市場份額,俄羅斯、伊朗、阿聯酋等原油生產國均已經表態接受人民幣結算。如果沙特也接受人民幣結算,那么局部原油人民幣體系基本確立,沖擊原油美元體系,原油價格也將受到人民幣匯率波動的影響。

綜上所述,國際原油價格較長時期保持40—70美元/桶的區間振蕩是大概率事件。考慮2017年全球整體經濟復蘇力度好于2016年,原油在長期低位振蕩中,2017年的前景或好于2016年。因此,2016年國際原油價格平均值或以50美元/桶為軸心,2017年平均值或以60美元/桶為軸心上下振蕩。但在2017年年底以前,國際原油價格超過70美元/桶的可能性較小。