【香港商报网讯】记者伍敏报道:今年上半年,港股先後经历了人民币贬值、油价暴跌、日央行推行负利率、A股未能「入摩」及英国脱欧等重磅事件,市场动荡不堪,港股呈先低後高格局,高低波幅高达3516点,最终上半年仍跌5.1%。国企指数方面,上半年国企指数累计下跌9.8%,表现低迷。

港股上半年虽未能收复失地,但胜在市价「便宜」,具炒作空间,上半年表现在环球股市中处於中游位置,跑赢世界其他主要股市,包括欧洲、日本及中国等,这些市场上半年均录得双位数跌幅,其中内地股市更下跌17%。回顾上半年港股走势,1月份表现最差,受去年油价急跌,以及今年初市场唱淡中国经济增长等负面影响,恒指累挫2200多点低见18542点,踏入2月12日更跌至上半年低位18319点,幸好港股其後反覆回稳。

直至6月份,全球股市遭遇突如其来的惊吓,6月23日英国意外「脱欧」,英镑急跌近一成,市场避险情绪急增,追逐黄金日圆,黄金上半年升逾一成,美元兑日圆由年初的120水平升至现时100大关。虽然英脱欧效应暂未波及股市,但外汇及商品市场已现震荡。在避险情绪驱使下,资金追捧黄金及日圆,日圆走强,幸好大市有惊无险,受季结及半年结等因素令市况迅速回稳。

港股10倍市盈率 低於其他股市

港股上半年虽然跑输亚太区股市,但现价合理,在环球各主要股市中市盈率属偏低水平,以恒指上半年跌5.1%、国指跌9.8%、红筹指数跌10.5%计,市盈率分别降至10.3倍、6.8倍及11.1倍。与历史高位(1999年与2007年分别为26.73倍与22.47倍)相比,有相当大的距离;也远低於大部分发达国家市场,包括道指(17倍)、英国富时指数(17倍)、上综指(13.9倍)及日经(16.5倍),故港股在技术上仍存在炒上空间。

金融股遭遗弃 公用受追捧

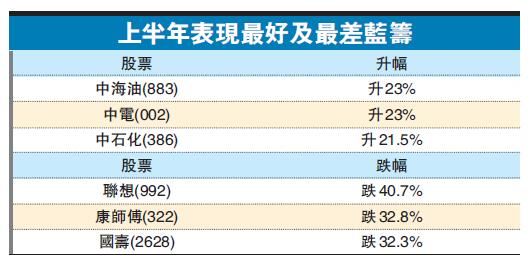

不过,上半年恒指四大分类指数(金融、地产、工商业及公用事业)走势分化,其中恒生金融分类指数表现最差,跌幅达11.28%;恒生公用事业分类指数上涨4.0%,表现最为抢眼。

以行业来看,金融板块被遗弃,公用板块受到资金追逐,显示市场避险情绪高涨。其中,大笨象汇丰控股(005)作为恒生金融分类指数主要成分股之一,上半年跌幅达19.3%,拖累整个金融板块。而中电控股(002)作为恒生公用事业分类指数主要成分股,上半年升幅达23.76%,其股价更屡创历史新高。

成交减少 衍生产品受累

成交额方面,港交所(388)数据显示,今年上半年,证券市场平均每日成交金额为675亿元,较去年同期1253亿元,下跌46.13%。首6个月,牛熊证平均每日成交金额为60亿元,较去年同期的67亿元,下跌10.45%。上半年有40家新上市公司,较去年同期的51家,下跌21.57%。

下半年环球资金在负利率及弱美元催化下倾巢而出,港股亦受惠由近期低位反弹逾一成,以现时约21800点计,距离市场普遍预测的目标价位约23000点,潜在升幅约5%。凯基证券执行董事及研究部主管邝民彬认为,今年美国押後加息步伐,美元走势转弱,有利於环球股市,亦令近期外围资金「胆」回流新兴市场,近期港股升市主要由资金转移所带动。不过,若美元再度走强,则资金将会再度回流美国,投资者不可掉以轻心。

上半年IPO跌66% 仍据全球首位

上半年环球经济复苏步伐缓慢,企业集资活动明显冷却。根据多间会计师行的报告显示,本港上半年新股的集资额较去年下跌66%,为3年以来最低迷,但仍占据全球榜首。全年预计将有130宗新股上市,集资总额约2200亿至2500亿港元,计划集资780亿元的中国邮政储蓄银行无疑是重中之重。

金融服务业集资居首

罗兵咸永道资本市场服务合夥人黄金钱表示,本港市场首季波动较大,但第二季市况已有所改善。今年上半年,主板首次上市公司以金融服务业为主,其次是零售、消费品和服务业及工业。集资金额方面,金融服务企业IPO持续领跑,占主板整体集资总额的84%,反映出不少内地银行和金融证券机构继续积极寻求合适时机在港上市,以提高其资本充足水平及配合其未来发展。

「脱欧」对新股影响不大

罗兵咸永道审计服务合夥人黄炜邦则表示,英国「脱欧」令全球资本市场波动,避险情绪升温,可能削弱新股市场吸引力。不过,由於在港上市的主要是本地企业和内地公司,对欧洲市场依赖度不高,故相信英国「脱欧」对香港新股市场影响较小。而且,美国加息预期降温,也为本港市场消除不明朗因素。

展望下半年和全年的新股首次招募情况,罗兵咸永道预计本港今年全年将有130宗新股上市,集资总额约2200亿至2500亿港元,下半年更有望见到集资额超过500亿港元的超大型IPO出台。内地A股全年新股上市数目约为120宗,集资总额介乎600亿至800亿元人民币。

下半年聚焦欧美市场 「黑天鹅」逐个捉

比较上半年,下半年环球投资环境更趋复杂,一方面环球央行过去多年量宽形成过多流动性,市场风险胃纳因而提升。展望下半年港股走势,仍面临诸多变数与挑战,包括人民币贬值,英镑及欧元大跌令欧洲银行业信贷风险上升,美国总统大选及IS恐袭等不明朗因素。综合市场意见,港下半年波幅介乎19500至23000点之间,不排除仍有「黑天鹅」将择机而至。

邝民彬表示,下半年的投资环境相当矛盾,一方面环球流动性高,令资金愿意承担较高的风险,但另一方面,不确定因素增加,提升黄金等避险产品的需求。他称,其中市场对於早前英脱欧或引发的金融冲击暂未见担忧,因为需要较长时间发酵。不过,当股市升至相对高估值时,例如23000点或以上,则不排除会成为大市借势调整的藉口。人民币走势方面,因为中国今年正式加入SDR提款权,故相信走势会相对稳定,不会出现过大的贬值风险。

特朗普或成2016「黑天鹅」

根据过往经验,美股通常在美国大选年前一年录得显着升幅,因为美国政府要催谷经济,方便总统连任,或者继续由执政党的候选人胜出。今年一只呼声最高的「黑天鹅」则非特朗普胜出美国总统莫属,一旦特朗普当选美国总统,联储局主席势将换人,未来美国之中期利率将有压力上升,美股牛市可能逆转。

综合瑞信、星展、花旗、汇丰及摩根士丹利五间大行对今年港股整体看法,以基本情况比较,恒指预测以瑞信最牛,今年目标为23000点;国指则以花旗最牛,目标为11000点。

花旗银行投资策略及环球财富策划部主管张敏华预期,因受到环球经济影响,故市盈率扩阔空间不大,下半年港股情况与上半年相若,料於19500点至23000点之间浮动,明年继续於21500争持。另外,较看好房托基金及国指成分股,但看淡银行股。张敏华指在避险环境下,资金在寻找息率收益,看好高息股和房地产信托基金。该行又预料,美国在今年12月加息1次,以及在下年加息2次,将对金融股有利。另外能源价格於去年大跌,今年油价开始企稳在40至50美元水平,亦有利能源股股价。

美12月料加息一次

交银香港首席经济及策略师罗家聪表示,下半年市场会继续避险,相信日圆、金价及美债仍未升完。他预料,每盎司金价或会升穿1400美元,日圆亦可能升至90水平,「欧洲债务危机仍是潜在隐忧,加上苏格兰可能再进行独立公投,都是下半年的不明朗因素」。

另外,踏入下半年,由於人民币的贬值预期及欧洲不稳定因素增加,令「北水」及外资涌港,投资气氛略见改善,除国企股受捧令AH溢价指数明显收窄之外,一众公用股及高息股持续受捧。