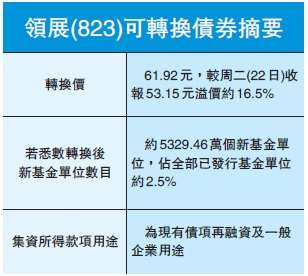

領展(823)於23日開市前宣布,發行總值33億元的5年期4.5厘可轉換債券,初步轉換價為每基金單位61.92元,較周二(22日)收市價53.15元溢價約16.5%。是次債券發行所得款項,能為現有償付責任提供再融資機會,並可用作一般企業用途。滙豐銀行為獨家全球協調人及獨家帳簿管理人。領展23日收報50.65元跌4.7%。

分析稱,是次領展集資,或許是籌集資金進行併購。翻查資料,領展今年以來多次策動內地及海外併購,包括於今年3月夥拍加拿大安大略省退休基金Oxford Properties以約33億元併購澳洲悉尼及墨爾本商廈項目;今年5月公司以折合約11.02億元,收購3個位於浙江及江蘇省的現代化物流物業組合。

可用較低融資成本補充資金

領展行政總裁王國龍表示,是次發行不但讓其可以較低融資成本補充資金,同時亦為領展的營運需要及業務發展提供額外的財務資源和流動資金。

目前領展共有21.07億個已發行基金單位。公告稱,假設領展的現金基金單位持有量沒有其他變動,若按初步轉換價每基金單位61.92元全數轉換債券,將最多發行約5329.46萬個新基金單位,佔目前已發行基金單位總數約2.5%。另外,領展已償還大部分於2019年所發行的40億元可轉換債券,未償還金額7.87億元。

截至今年9月底止,領展共擁有約683億元信貸融資,其中約551億元已被提取,另有約31億元將於截至明年3月底止的財政年度內屆滿。領展認為,是次發行可換股債券,可補充領展房產基金的到期信貸融資,同時補充其資金來源。

悉數轉換後可增交易流動性

領展又稱,是次發行所得到的資金,將成為其相對較新的資金來源,並符合其分散資金來源的管理策略,同時擴大投資者基礎。若日後債券悉數轉換成新的基金單位,預期將增加基金單位的交易流動性水平。

是次發行的財務影響,領展於公告中稱,於發行新基金單位後及於債券轉換前的債項總額530億元,槓桿比率為23.2%;若於發行新基金單位後及假設債券悉數轉換,債項總額將降至497億元,槓桿比率將降至21.7%。(記者 鄺偉軒)